Real Estate Income Trusts, nebo REIT zkrátka, jsou společnosti, které vlastní nebo financují nemovitosti produkující příjmy. Dostávají zvláštní daňové úvahy a mají tendenci mít vyšší distribuční výnos než korporace.

realitní aktiva se mohou pohybovat od nákupních center, bytových domů, kancelářských nemovitostí nebo smíšených různých aktiv. Vzhledem ke struktuře REIT a daňovému zákoníku se zdanění REIT pro investory v Kanadě liší od dividend a zaručuje dobré porozumění jednotlivým investorům. Níže naleznete kanadské členění podle dílčích odvětví.

zatímco REIT mají být daňově efektivní podniky, jejich distribuce není daňově efektivní ve způsobu, jakým jsou dividendy od společností.

distribuce REIT

než se ponoříme do daňového dopadu držení REIT na neregistrovaném účtu, musíte pochopit rozdíl mezi dividendami a distribucemi.

pokud se podíváte na informace uvedené na webových stránkách REIT, jako je RioCan, můžete vidět, že zmiňují distribuci a nikoli dividendu. Jednoduše to znamená, že rozdělení společnosti investorům se z daňového hlediska nepovažuje za způsobilou dividendu.

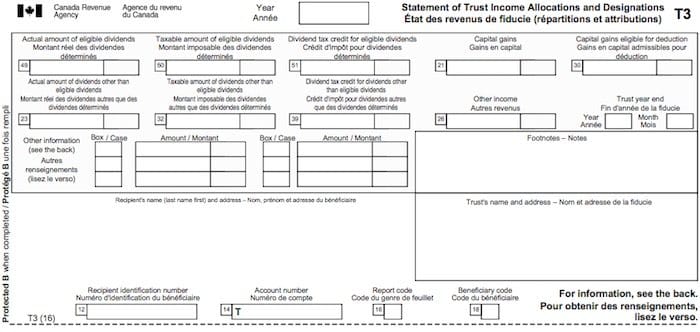

ve skutečnosti jsou dividendy vykazovány ve formě T5, zatímco distribuce jsou vykazovány ve formě T3 (viz níže). Je možné získat nějaké dividendy z REIT, a pokud ano, bude zahrnut jako jeden ze zdrojů příjmů a bude také vykazován na T3 s potřebnými hrubými informacemi.

RioCan jasně nastiňuje poměry následujících zdrojů příjmů na svých stránkách. Jak vidíte, níže může být až 6 různých zdrojů.

na účtu bez daně, jako je TFSA, RRSP/RRIF nebo RESP, není držení investice REIT problémem, protože nemusíte platit žádné daně, ale na neregistrovaném účtu to má důsledky a úvahy.

nejen proto, že deklarujete rozdělení jako příjem z vašich daní, ale také proto, že může dojít k návratnosti kapitálu (ROC) a to má dopad na vaše účetnictví. Všimněte si, že ROC od REITs je daňově nejefektivnější výplata, protože distribuce je převedena na potenciální kapitálový zisk, který má být vyplacen později v době dispozice.

ROC však dělá vaše účetnictví mnohem těžší. Je lepší držet ve svém účtu TFSA nebo RRSP.

při výběru nejlepšího kanadského REIT, pokud jej plánujete držet na neregistrovaném účtu, musíte porovnat čistý příjem z REIT, který máte na mysli, s dobrým vysokým výnosem, jako je Bell Canada. Daňový dopad může způsobit, že obě investice budou nakonec stejné.

rozdíl mezi dividendou & distribuce

zdanění REIT (v Kanadě)

zacházení s daní z příjmů na investičních účtech daň z příjmů na REITs je ve skutečnosti docela jednoduché pochopit, nicméně sledování podrobností rok co rok je tam, kde je výzva.

snížení upravené nákladové základny (ACB) je to, co vytváří sledovací výzvu. Ve výše uvedeném příkladu RioCan můžete vidět poměrně velký poměr návratnosti kapitálu (ROC-jiný název pro upravenou ACB) a to mění náklady na vaši investici.

pokaždé, když obdržíte T3, musíte upravit náklady na své podniky. Vy, proto, musí být pilní se svým sledováním, jak budete muset hlásit kapitálové zisky v pozdější době. Je dokonce možné, že náklady na akcii skončí na 0 USD, pokud držíte REIT dostatečně dlouho.

je důležité si uvědomit, že žádná z níže uvedených daňových úvah neplatí, pokud držíte REIT investice na daňově chráněném účtu. Možná budete muset vzít v úvahu, že odstoupení od RRSP se považuje za příjem a bude platit vaše mezní sazba daně.

členění daně z REIT

ostatní příjmy: tato částka představuje příjmy, které získáte od REIT v rámci jejich provozní činnosti. Přemýšlejte o tomto příjmu jako o příjmech z pronájmu z hospodářství. Tento příjem je zdaněn vaší mezní sazbou daně, stejně jako by byly zdaněny úroky.

kapitálové zisky: vykazované kapitálové zisky jsou zdaněny polovinou vaší mezní daňové sazby. Říká se také, že jste zdaněni 50% kapitálových zisků ve své mezní daňové sazbě.

Zahraniční Nepodnikatelské Příjmy: Když REIT drží americké nebo zahraniční nemovitosti, zahraniční příjmy jsou vykázány jako zahraniční nepodnikatelské příjmy a jsou zdaněny vaší mezní sazbou daně. Obvykle představuje příjmy z pronájmu ze zahraničních podílů.

návratnost kapitálu: tato částka je společnost, která vám dává peníze zpět. Neexistuje žádná okamžitá daň, která by se na ni zaplatila, protože jednoduše snižuje náklady na akcii. Vyžaduje to dobrý systém sledování zásob. ROC se označuje jako snížení upraveného základu nákladů (nebo ACB). Například, pokud jste zaplatili podíl REIT $ 10 a REIT má ROC $ 0.50 na akcii, vaše nová cena je $ 9 .50 procent akcií. Jak můžete vidět v distribuci RioCan výše, poměr ROC distribuce může být významný.

to je důvod, proč nemám REITs v neregistrovaném účtu. Sledování je hodně práce, i když jsem dobře nastaven na sledování svého investičního portfolia. Z daňového hlediska však může být efektivnější, protože kapitálové zisky patří k příznivějšímu daňovému zacházení. Stačí se rozhodnout, že vynaložíte úsilí na sledování všech transakcí z DRIP a ROC, pokud jsou vám poskytnuty.

Portfolio & dividendový Tracker

dividenda & přehled distribučních daní

| neregistrovaný | TFSA | RRSP | RESP | příklady | |||

| kanadské dividendy | preferovaná Kanadská sazba daně z Dividend | žádné daně | žádné daně | žádné daně | žádné daně | žádné daně | TSE: RY |

| kanadské distribuce (REITs, příjmy Trusts) | normální daně z příjmů a kapitálových výnosů mohou platit. | žádné daně | žádné daně | žádné daně | TSE: REI.OSN | ||

| americké dividendy | 15% zadržené – zahraniční daňový kredit lze uplatnit. Platí sazba daně z příjmu. | 15% srážka-žádný zahraniční daňový kredit | žádné daně | 15% srážka-žádný zahraniční daňový kredit | NYSE: JNJ | ||

| USA distribuce (MLPs) | 39.6% sražené-zahraniční daňový kredit lze uplatnit. Platí sazba daně z příjmu. | 39,6% Sraženo-Žádný Zahraniční Daňový Kredit | 39.6% srážka-žádný zahraniční daňový kredit | 39,6% srážka-žádný zahraniční daňový kredit | NYSE: MMP |