værdiansættelse af aktier er processen med at bestemme dagsværdien af selskabets aktier. I denne artikel vil vi tale om:

Hvad er Aktievurdering

værdiansættelse af aktier er processen med at kende værdien af et selskabs aktier. Aktievurdering sker baseret på kvantitative teknikker, og aktieværdien vil variere afhængigt af markedets efterspørgsel og udbud. Aktiekursen for de børsnoterede selskaber, der handles offentligt, kan let kendes. Men V. R.t private virksomheder, hvis aktier ikke er børsnoterede, er værdiansættelse af aktier virkelig vigtig og udfordrende.

hvornår kræves værdiansættelse af aktier

nedenfor er nogle af de tilfælde, hvor værdiansættelsen af aktier er vigtig:

- en af de vigtige årsager er, når du er ved at sælge din virksomhed, og du vil vide din forretningsværdi

- når du henvender dig til din bank for et lån baseret på aktier som sikkerhed

- fusion, erhvervelse, genopbygning, sammenlægning osv. – værdiansættelse af aktier er meget vigtig

- når dine virksomhedsaktier skal konverteres, dvs. fra præference til egenkapital

- værdiansættelse er påkrævet ved implementering af en medarbejderaktieejerplan (ESOP)

- for skattevurderinger i henhold til formueskat eller gaveafgiftsloven

- i tilfælde af retssager, hvor aktievurdering er lovligt påkrævet

- aktier i et investeringsselskab

- kompensation af aktionærerne nationaliseres virksomheden

nogle gange skal selv børsnoterede aktier værdiansættes, fordi markedsnoteringen muligvis ikke viser det sande billede, eller store blokke af aktier er under overførsel osv.

Sådan vælges aktievalueringsmetoden

der er forskellige grunde til at vedtage en bestemt metode til aktievaluering; det afhænger generelt af formålet med værdiansættelsen. Brug af en kombination af metoder giver generelt en mere pålidelig værdiansættelse. Lad os se under hver tilgang, hvad hovedårsagen er:

i. aktiver tilgang

hvis et selskab er en kapitalintensiv virksomhed og investeret et stort beløb i kapitalaktiver, eller hvis virksomheden har en stor mængde kapitalarbejde i gang, kan en aktivbaseret tilgang bruges. Denne metode kan også anvendes til værdiansættelse af aktierne under sammenlægning, absorption eller likvidation af virksomheder.

ii. Indkomstmetode

denne metode har to forskellige metoder, nemlig diskonteret pengestrøm (DCF) eller PEC-metode. DCF-metoden bruger fremskrivningen af fremtidige pengestrømme til at bestemme dagsværdien, og hvis disse data med rimelighed er tilgængelige, kan DCF-metoden bruges. PEC-metoden bruger Historisk indtjening, og hvis en enhed ikke er i virksomheden i lang tid og lige har startet sin drift, kan denne metode ikke anvendes.

iii. Markedsmetode

under denne metode tages markedsværdien af aktierne i betragtning til værdiansættelse. Denne tilgang er dog kun mulig for børsnoterede selskaber, hvis aktiekurser kan opnås på det åbne marked. Hvis der er et sæt peer-virksomheder, der er noteret og engageret i en lignende virksomhed, kan et sådant selskabs andel offentlige priser også bruges.

Hvad er metoder til Aktievaluering

der er ingen værdiansættelsesmetode, der passer til ethvert formål, derfor er der forskellige metoder til aktievaluering afhængigt af formålet, datatilgængelighed, virksomhedens art og volumen osv.

i. aktivbaseret

denne tilgang er baseret på værdien af selskabets aktiver og passiver, som omfatter immaterielle aktiver og eventualforpligtelser. Denne tilgang kan være meget nyttig for producenter, distributører osv., hvor der anvendes en enorm mængde kapitalaktiver. Denne tilgang bruges også som en rimelighedskontrol for at bekræfte konklusionerne afledt under indkomst-eller markedsmetoderne. Her divideres selskabets nettoaktivværdi med antallet af aktier, der skal nå frem til værdien af hver aktie. Følgende er nogle af de vigtige punkter, der skal overvejes, når man vurderer aktier under denne metode:

- alle virksomhedens aktivbase inklusive omsætningsaktiver og forpligtelser såsom tilgodehavender, gæld, hensættelser bør overvejes.

- anlægsaktiver skal overvejes til deres realiserbare værdi.

- værdiansættelse af god vilje som en del af immaterielle aktiver er vigtig

- selv uregistrerede aktiver og forpligtelser, der skal overvejes

- de fiktive aktiver såsom foreløbige udgifter, rabat på udstedelse af aktier og obligationer, akkumulerede tab osv. bør fjernes.

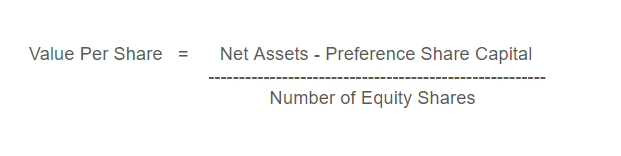

til bestemmelse af nettoværdien af aktiver trækkes alle eksterne forpligtelser fra virksomhedens samlede aktivværdi. Nettoværdien af de således fastlagte aktiver skal divideres med antallet af aktier for at finde ud af værdien af aktien. Den anvendte formel er som følger:

værdi pr. af aktier)

II. indkomstbaseret

denne tilgang anvendes, når værdiansættelsen sker for et lille antal aktier. Her er fokus på de forventede fordele ved forretningsinvesteringen, dvs. hvad virksomheden genererer i fremtiden. En almindelig anvendt metode er estimatet af en virksomheds værdi ved at dividere dens forventede indtjening med en kapitaliseringsrate. Der er to andre metoder, der anvendes som DCF og PEC. PEC kan bruges af en etableret enhed, og nystartede virksomheder eller virksomheder med volatile kortsigtede indtjeningsforventninger kan bruge den mere komplekse analyse, såsom diskonteret pengestrømsanalyse. Aktie beregnes på grundlag af det overskud, der er tilgængeligt for distribution. Dette overskud kan bestemmes ved at trække reserver og skatter fra nettoresultatet. Nedenfor er trinnene til bestemmelse af værdien pr. aktie under den indkomstbaserede tilgang:

- få selskabets overskud (tilgængelig for udbytte)

- få de aktiverede Værdidata

- Beregn aktieværdien ( aktiveret værdi / antal aktier)

Bemærk: aktiveret værdi beregnes som følger:

iii. markedsbaseret

den markedsbaserede tilgang anvender generelt aktiekurserne for sammenlignelige børsnoterede virksomheder og aktivet eller aktiesalget for sammenlignelige private virksomheder. Data relateret til private virksomheder kan fås fra forskellige proprietære databaser, der er tilgængelige på markedet. Hvad der er vigtigere er, hvordan man vælger de sammenlignelige virksomheder – en masse forudsætninger, der skal huskes, mens man vælger, såsom arten og omfanget af virksomheden, industri, størrelse, de sammenlignelige selskabers økonomiske tilstand, transaktionsdatoen osv. Der er to forskellige metoder, når du bruger afkastmetoden (udbytte forventes afkast af investeringer) de forklares nedenfor:

i. indtjeningsudbytte

aktier værdiansættes på grundlag af forventet indtjening og den normale afkast. Under denne metode beregnes værdi pr. aktie ved hjælp af nedenstående formel:

ii. udbytte

under denne metode værdiansættes aktier på grundlag af det forventede udbytte og den normale afkast. Aktie beregnes ved at anvende følgende formel:

forventet udbyttesats = (overskud til rådighed for udbytte / indbetalt egenkapital aktiekapital) 100