a részvények értékelése a társaság részvényeinek valós értékének meghatározása. Ebben a cikkben a következőkről fogunk beszélni:

mi a Részvényértékelés

a részvények értékelése a társaság részvényeinek értékének ismerete. A részvényértékelés kvantitatív technikák alapján történik, és a részvény értéke a piaci kereslettől és kínálattól függően változik. A tőzsdén jegyzett, nyilvánosan forgalmazott társaságok részvényárfolyama könnyen megismerhető. De W. R.azok a magánvállalatok, amelyek részvényeivel nem kereskednek nyilvánosan, a részvények értékelése nagyon fontos és kihívást jelent.

mikor szükséges a részvények értékelése

az alábbiakban felsorolunk néhány olyan esetet, amikor a részvények értékelése fontos:

- az egyik fontos ok az, amikor el akarja adni vállalkozását, és meg akarta tudni az üzleti értékét

- amikor a bankhoz fordul egy részvényeken alapuló kölcsönért, mint értékpapír

- egyesülés, felvásárlás, újjáépítés, összevonás stb. – A részvények értékelése nagyon fontos

- amikor a vállalati részvényeket át kell alakítani, azaz. a saját tőke előnyben részesítése

- értékbecslés szükséges a munkavállalói részvénytulajdon-terv (ESOP) végrehajtásakor

- a vagyonadóról vagy az ajándékozási adóról szóló törvény szerinti adómegállapításokhoz

- peres eljárás esetén, ahol a részvényértékelés jogilag kötelező

- befektetési társaság tulajdonában lévő részvények

- a részvényesek kártalanítása érdekében a társaságot államosítják

néha még a nyilvánosan forgalmazott részvényeket is értékelni kell, mert a piaci árajánlat nem feltétlenül mutatja a valós képet, vagy a részvények nagy blokkjai átruházás alatt állnak stb.

hogyan válasszuk ki a részvény értékelési módszert

különböző okok vannak arra, hogy egy adott módszert alkalmazzunk a részvényértékelésre; általában az értékelés céljától függ. A módszerek kombinációjának használata általában megbízhatóbb értékelést biztosít. Nézzük meg az egyes megközelítések alatt, mi a fő oka:

i. eszközök megközelítés

ha egy vállalat tőkeigényes vállalat, és nagy összeget fektetett be tőkeeszközökbe, vagy ha a vállalatnak nagy mennyiségű tőkemunkája van folyamatban, akkor eszközalapú megközelítést lehet alkalmazni. Ez a módszer alkalmazható a részvények értékelésére a társaságok összeolvadása, felszívódása vagy felszámolása során is.

ii. jövedelem megközelítés

ennek a megközelítésnek két különböző módszere van, nevezetesen a diszkontált Cash Flow (DCF) vagy az Árkeresési kapacitás (PEC) módszer. A DCF-módszer a jövőbeni cash flow-k előrejelzését használja a valós érték meghatározásához, és ha ezek az adatok ésszerűen rendelkezésre állnak, a DCF-módszer használható. A PEC módszer történelmi Bevételeket használ, és ha egy entitás hosszú ideig nem működik az üzletben, és csak megkezdte működését, akkor ez a módszer nem alkalmazható.

iii. Piaci megközelítés

ebben a megközelítésben a részvények piaci értékét veszik figyelembe az értékeléshez. Ez a megközelítés azonban csak olyan tőzsdén jegyzett társaságok esetében valósítható meg, amelyek részvényárfolyamai a nyílt piacon szerezhetők be. Ha vannak olyan társvállalatok, amelyek hasonló üzleti tevékenységet folytatnak, akkor egy ilyen társaság részvény nyilvános árai is felhasználhatók.

mik azok a Részvényértékelési módszerek

nincs egyetlen olyan értékelési módszer, amely bármilyen célra megfelelne, ezért a részvényértékelésnek különböző módszerei vannak a céltól, az adatok rendelkezésre állásától, a Társaság jellegétől és mennyiségétől stb.függően.

I. eszközalapú

ez a megközelítés a társaság eszközeinek és kötelezettségeinek értékén alapul, amely magában foglalja az immateriális javakat és a függő kötelezettségeket. Ez a megközelítés nagyon hasznos lehet a gyártók számára, forgalmazók stb., ahol hatalmas mennyiségű tőkeeszközt használnak. Ezt a megközelítést ésszerűségi ellenőrzésként is használják a jövedelem-vagy piaci megközelítések alapján levont következtetések megerősítésére. Itt a társaság nettó eszközértékét elosztjuk a részvények számával, hogy megkapjuk az egyes részvények értékét. Az alábbiakban felsorolunk néhány fontos szempontot, amelyeket figyelembe kell venni a részvények e módszer szerinti értékelésekor:

- figyelembe kell venni a társaság összes eszközalapját, beleértve a forgóeszközöket és kötelezettségeket, például követeléseket, kötelezettségeket, céltartalékokat.

- a befektetett eszközöket realizálható értékükön kell figyelembe venni.

- fontos a goodwill értékelése az immateriális javak részeként

- még a nyilvántartásba nem vett eszközöket és kötelezettségeket is figyelembe kell venni

- a fiktív eszközök, mint például az előzetes költségek, a részvények és kötvények kibocsátásának kedvezménye, felhalmozott veszteségek stb. meg kell szüntetni.

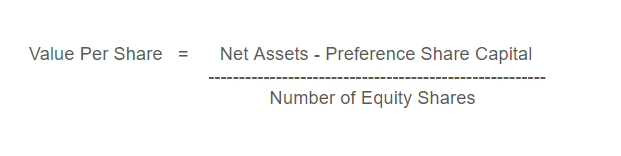

az eszközök nettó értékének meghatározásához vonja le az összes külső kötelezettséget a társaság teljes eszközértékéből. Az így meghatározott eszközök nettó értékét el kell osztani a részvények számával a részvény értékének megállapításához. Az alkalmazott képlet a következő:

részvényenkénti érték = (nettó eszközök-elsőbbségi részvénytőke) / (nem. részvényekből)

II. jövedelemalapú

ezt a megközelítést akkor alkalmazzák, ha az értékelést kis számú részvényre végzik. Itt a hangsúly az üzleti befektetés várható előnyeire, azaz arra, amit a vállalkozás a jövőben generál. Az alkalmazott általános módszer a vállalkozás értékének becslése úgy, hogy a várható bevételeit elosztja a tőkésítési rátával. Két másik módszert is alkalmaznak, például a DCF-et és a PEC-t. A PEC-t egy megalapozott entitás használhatja, és az újonnan indított vállalkozások vagy a volatilis rövid távú eredményvárakozásokkal rendelkező vállalatok használhatják a bonyolultabb elemzést, például a diszkontált cash flow elemzést. Az egy részvényre jutó értéket az elosztásra rendelkezésre álló társaság nyeresége alapján számítják ki. Ezt a nyereséget a nettó nyereségből származó tartalékok és adók levonásával lehet meghatározni. Az alábbiakban felsoroljuk azokat a lépéseket, amelyek meghatározzák az egy részvényre jutó értéket a jövedelemalapú megközelítés alapján:

- szerezze be a társaság nyereségét (osztalékra rendelkezésre áll)

- szerezze be a tőkésített érték adatait

- Számítsa ki a részvény értékét ( tőkésített érték/ részvények száma)

megjegyzés: a nagybetűs értéket a következőképpen kell kiszámítani:

iii. piaci alapú

a piaci alapú megközelítés általában az összehasonlítható nyilvános részvénytársaságok részvényárfolyamait, valamint az összehasonlítható magánvállalkozások eszköz-vagy részvényértékesítéseit használja. A magánvállalatokkal kapcsolatos adatok a piacon elérhető különféle saját adatbázisokból szerezhetők be. Ami még fontosabb, hogyan válasszuk ki a hasonló vállalatok-sok előfeltételeket kell szem előtt tartani, miközben kiválasztja, mint a természet és a volumen az üzleti, ipar, méret, pénzügyi helyzete a hasonló vállalatok, a tranzakció dátuma stb. A hozam módszer alkalmazásakor két különböző módszer létezik (a hozam a befektetés várható megtérülési rátája), amelyeket az alábbiakban ismertetünk:

i. kereseti hozam

a részvényeket a várható jövedelem és a normál megtérülési ráta alapján értékelik. E módszer szerint az egy részvényre jutó értéket az alábbi képlet segítségével számítják ki:

ii. osztalékhozam

E módszer szerint a részvényeket a várható osztalék és a szokásos hozam alapján értékelik. Az egy részvényre jutó értéket a következő képlet alkalmazásával számítják ki:

osztalék várható mértéke = (osztalékra rendelkezésre álló nyereség/befizetett saját tőke) X 100