a munkavállalói bérszámfejtési adók kiszámítása 5 lépésben

Miután az alkalmazottakat felállították (és a vállalkozás is létrejött), készen áll arra, hogy kitalálja a munkavállaló által megszerzett béreket és a visszatartandó adók összegét. És ha szükséges, levonások készítése olyan dolgokra, mint az egészségbiztosítás, a nyugdíjazási juttatások vagy a garnishments, valamint a költségtérítések visszafizetése.

technikai értelemben ezt a bruttó fizetésről a nettó fizetésre való áttérésnek nevezik.

ha egy konkrét lépést próbál kitalálni, ugorjon nyugodtan arra, amelyet keres:

- 1. lépés: Számolja ki a bruttó fizetést

- 2. lépés: Számítsa ki a munkavállalói adó visszatartását

- 2019 vagy korábbi

- 2020 vagy újabb

- 3. lépés: vigyázzon a levonásokra

- 4. lépés: Adjon hozzá minden költségtérítést

- 5. lépés: összesen mindent fel

1. lépés: kitalálja a bruttó fizetést

a bruttó fizetés az eredeti összeg, amelyet a munkavállaló az adók visszatartása előtt keres.

óránkénti alkalmazottak esetében a bruttó fizetés a fizetési időszak alatt ledolgozott órák száma, szorozva az óradíjjal. Például, ha a recepciós heti 40 órát dolgozott óránként 20 dollár sebességgel, akkor a heti bruttó fizetése 40 x 20 dollár vagy 800 dollár lenne.

ne felejtse el belefoglalni a túlóradíjat, amely általában a normál fizetési arány 1,5-szerese, ha egy óránkénti alkalmazott napi 8 óránál vagy heti 40 óránál többet dolgozik. Ebben a példában a recepciós 20 dollárt keresne az első 40 ledolgozott óráért, plusz 30 dollárt a 41.óráért és a hét bármely további órájáért.

a túlóraszabályok alól mentesülő fizetett munkavállalók esetében a bruttó fizetés általában minden fizetési időszakban változatlan marad. Egyszerűen ossza meg fizetését az egy év fizetési időszakainak számával. Például, ha egy menedzser keres éves fizetése $50,000 és kap fizetést havonta kétszer, bruttó fizetés minden fizetési időszak $ 2,083.33 ($50,000/12 hónap/2 havi fizetési időszakok).

a bérek mellett a bruttó fizetés magában foglalja a jutalékokat, tippeket és bónuszokat, amelyeket a munkavállaló keres.

2. lépés: Számítsa ki a munkavállalói adó visszatartását

miután megismerte a munkavállaló bruttó fizetését és a W-4-ből származó juttatások számát, elkezdheti kitalálni, hogy mennyit kell visszatartania az adók fedezéséhez. A legtöbb államban mind a szövetségi, mind az állami adókat, mind a FICA adókat vissza kell tartania minden fizetésből.

példánkban egy floridai alkalmazottat vizsgálunk, aki egyetlen családi állapotot és két eltartottat követel a W-4-en. A munkavállaló 50 000 dolláros éves fizetést keres, havonta kétszer (félhavonta). A bruttó fizetése időszakonként $2,083.33.

szövetségi jövedelemadó (FIT): 2019 vagy korábbi

szövetségi jövedelemadó (FIT) kiszámítása a munkavállaló kitöltött W-4-jéből, adóköteles béréből és fizetési gyakoriságából származó információk alapján történik. A 15-T (2021) kiadvány, a szövetségi jövedelemadó-visszatartási módszerek alapján a Bércsoport módszerét vagy a százalékos módszert használhatja az illeszkedés kiszámításához.

példánkban a százalékos módszert fogjuk használni, a 2021-es IRS kiadvány 15-T PDF fájljában található táblázatokat vizsgálva. Meg tudja nyitni a fájlt, hogy kövesse az alábbi számítások.

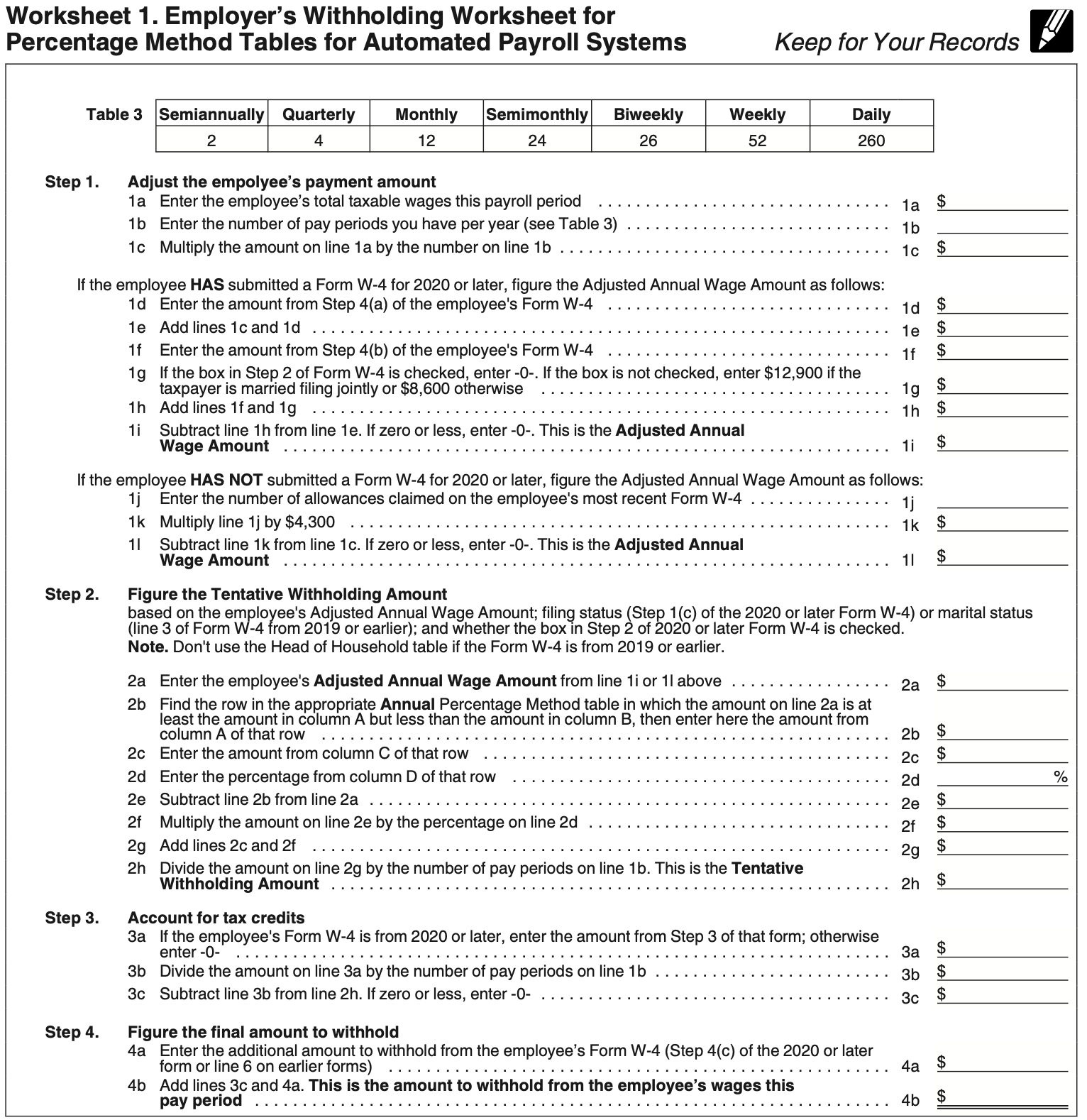

az 1. munkalap segítségével az 5. oldalon meghatározzuk, hogy mennyi szövetségi jövedelemadót kell visszatartani fizetési időszakonként.

1. lépés. Állítsa be a munkavállaló bérének összegét

1a) ez megegyezik a bruttó bérekkel: 2083,33 USD.

1b) alkalmazottunk félhavonta vagy évente 24 alkalommal fizet.

1C) ennek meg kell egyeznie a munkavállaló éves fizetésével: $2,083. 33 x 24 = $50,000

mivel a 2019-es W-4 űrlapot használjuk, most ugorjunk az 1J lépésre:

1J) alkalmazottunk azt állította, 2 juttatások

1k) $4,300 x 2 = $8,600

1l) $50,000 – $8,600 = $41,400

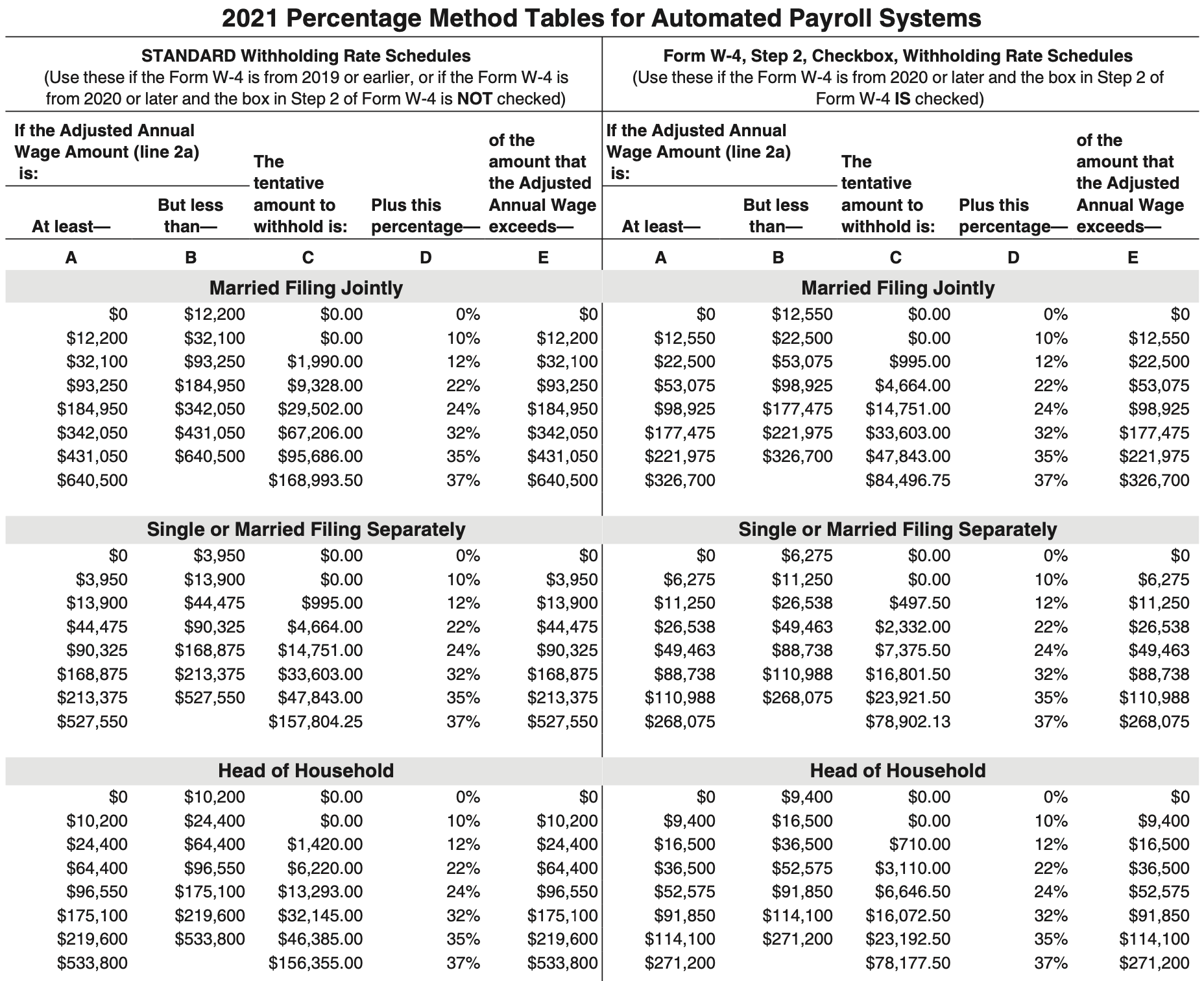

a folytatáshoz az oldalon található adótáblákra kell hivatkoznia 6:

2. lépés: ábra az előzetes visszatartási összeg

2a) ez az összeg az 1L sorból származik, $41,400

2b) a bal oldalon található “egyedülálló vagy házas bejelentés külön” feliratú táblázatra utalunk (az űrlap 2019-től vagy korábbi). Alkalmazottunk korrigált éves bére összege ($41,400) nagyobb, mint $13,900 és kevesebb, mint $44,475. Tehát 13 900 dollár összeget írnánk be (az a oszlopból származó összeg).

2C) a C oszlopban szereplő összeg 995 USD.

2d) a D oszlop százalékos aránya 12%.

2e) $41,400 – $13,900 = $27,500

2f) $27,500 x 12% = $3,300

2g) $995 + $3,300 = $4,295

2 óra) $4,295 / 24 = $178.96

3. lépés: számla adójóváírás

3a) $0

3b) $0

3c) $178.96 – $0 = $178.96

4. lépés: Számolja ki a visszatartandó végső összeget

4a) 0 USD (ebben az esetben nincs további visszatartás)

4b) 178 USD.96 + $0 = $178.96

tessék, itt van. 178,96 USD szövetségi jövedelemadót fog visszatartani ennek a munkavállalónak a W-4 használatával 2019 – től és korábban.

szövetségi jövedelemadó (FIT): 2020 vagy újabb

a szövetségi jövedelemadót (FIT) továbbra is a munkavállaló kitöltött W-4-jéből, adóköteles béréből és fizetési gyakoriságából származó információk felhasználásával számítják ki. Valójában nem sok minden változott, amíg be nem kerül a visszatartó matematikába. A 15-T (2021) kiadványt, a szövetségi jövedelemadó-visszatartási módszereket tekintve használhatja a Bércsoport módszerét vagy a százalékos módszert az illeszkedés kiszámításához.

példánkban a százalékos módszert fogjuk használni, hivatkozva a 2021-es IRS kiadvány 15-T PDF fájljában található táblázatokra. Meg tudja nyitni a fájlt, hogy kövesse az alábbi számítások.

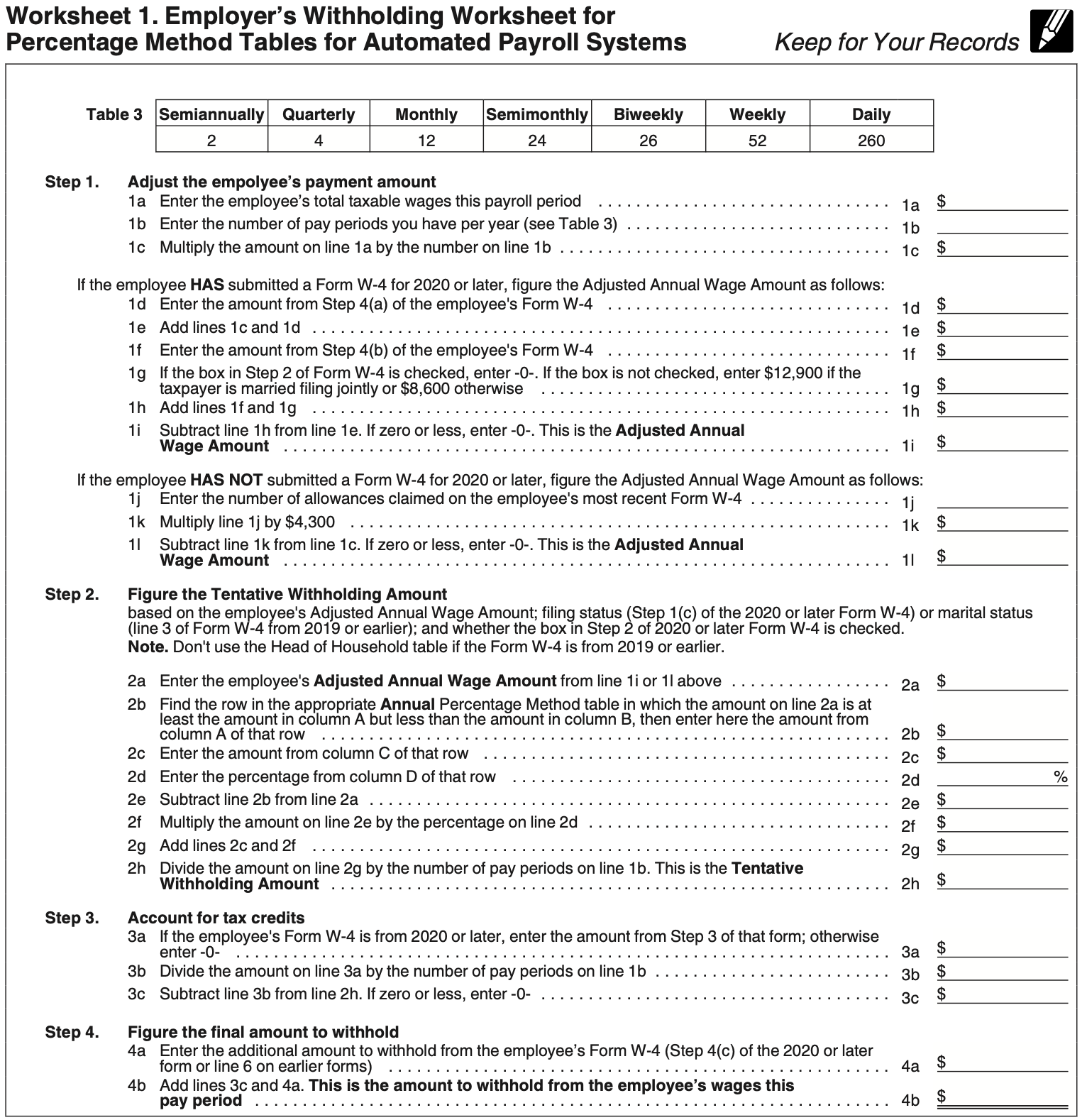

az 1. munkalap segítségével az 5. oldalon meghatározzuk, hogy mennyi szövetségi jövedelemadót kell visszatartani fizetési időszakonként.

1. lépés. Állítsa be a munkavállaló bérének összegét

1a) ez megegyezik a bruttó bérekkel, Tehát amint azt korábban kiszámítottuk, az összeg 2083,33 USD.

1b) alkalmazottunk félhavonta vagy évente 24 alkalommal fizet.

1C) ennek meg kell egyeznie a munkavállaló éves fizetésével: $2,083. 33 x 24 = $50,000

mivel a 2020-as W-4 űrlapot használjuk, most folytatjuk az 1d lépést:

1D) alkalmazottunknak Nincs további jövedelme, tehát ez az összeg 0 dollár.

1e) $50,000 + $0 = $50,000

1f) mi csak visszatartása standard levonások, így ez egyenlő $0.

1g) mi nem jelölje be a négyzetet, mert a munkavállaló nem rendelkezik egynél több munkát, és mert azt állítja, egy családi állapot, ez az összeg $8,600.

1 óra) $8,600 + $0 = $8,600

1i) $50,000 – $8,600 = $41,400

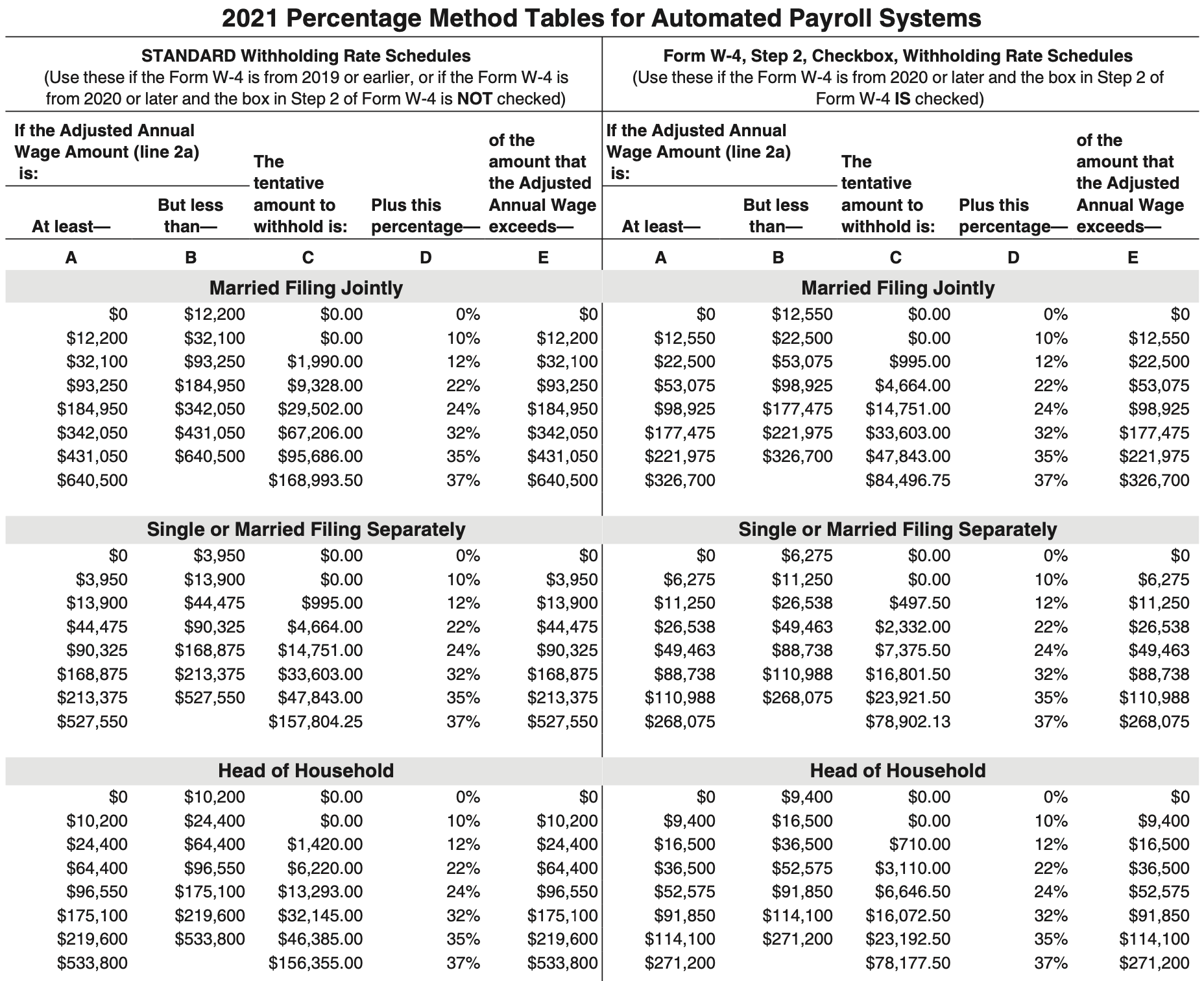

a folytatáshoz az oldalon található adótáblákra kell hivatkoznia 6:

2. lépés: Ábra az előzetes visszatartási összeg

2a) ez az összeg az 1I sorból származik, $41,400

2b) a bal oldalon található “egyedülálló vagy házas bejelentés külön” feliratú táblázatra utalunk (a 2020 W-4 használatával és a 2.lépésben szereplő négyzet nincs bejelölve). Alkalmazottunk korrigált éves bére összege (41 400 dollár) nagyobb, mint 13 900 dollár, és kevesebb, mint 44 475 dollár, tehát 13 900 dollár összeget írnánk be (az a oszlopból származó összeg).

2C) a C oszlopban szereplő összeg 995 USD.

2d) a D oszlop százalékos aránya 12%.

2e) $41,400 – $13,900 = $27,500

2f) $27,500 x 12% = $3,300

2g) $995 + $3,300 = $4,295

2 óra) $4,295 / 24 = $178.96

3. lépés: számla adójóváírás

3a) alkalmazottunk azt állítja, két eltartott, mindegyik érdemes $2,000. $2,000 x 2 = $4,000

3b) $4,000 / 24 = $166.67

3c) $178.96 – $166.67 = $12.29

4. lépés: Számolja ki a visszatartandó végső összeget

4a) 0 USD (ebben az esetben nincs további visszatartás)

4b) $12.29 + $0 = $12.29

tessék, itt van. 12 dollárt fog visszatartani.A munkavállaló szövetségi jövedelemadójának 29. cikke az új W-4 formanyomtatvány alapján.

ez jelentős különbség a 2019-es W-4 visszatartási összegtől, amely 178,96 dollár, de célja, hogy segítse az alkalmazottait az egyes fizetésekből visszatartott adó pontosabb összegében.

FICA adók

a szövetségi biztosítási járulékokról szóló törvény (FICA) adók a társadalombiztosítás és a Medicare, amelyeket minden alkalmazotttól meg kell tartani, hacsak másképp nem mentesülnek.

- a társadalombiztosítás lapos 6,2% – os forrásadó a 142 800 dollárig terjedő bérekre a 2021-es adóévre. A 142 800 dollár feletti éves bérek mentesek, ami azt jelenti, hogy a halmozott éves társadalombiztosítási visszatartás nem haladhatja meg a 8853,60 dollárt (142 800 usd x 6,2%). Például alkalmazottunk esetében a bruttó 2083,33 dolláros bért 6,2% – kal szorozzuk meg, és visszatartjuk a 129,17 dollárt a fizetésükből.

- Medicare is egy átalányadó, amelynek mértéke 1,45%. A Medicare adókra nincs éves korlát, de azok a munkavállalók, akik évente több mint 200 000 dollárt keresnek, az úgynevezett 0,9% – os kiegészítő Medicare-adó hatálya alá tartoznak. Megszorozzuk alkalmazottunk bruttó 2,083. 33 dolláros bérét 1,45% – kal, és 30 dollárra érkezünk.21 a Gyógyszeradóról.

a munkavállaló FICA adó fizetési időszak tehát $129.17 + $30.21 = $159.38.

állami és Helyi adók

egyes államokban (például Floridában) nincs állami jövedelemadó, így lehet, hogy ki a horgot. De ha állami adókat kell fizetnie (lásd az államonkénti adóinformációkat itt), akkor meg kell győződnie arról, hogy a számítások helyesen történtek-e.

a különböző államok különböző módon alkalmazzák a bérszámfejtési adókat, de ha tudod, hogyan kell kiszámítani a FIT és a FICA adókat, az állami adók kiszámítása hasonló gyakorlat.

ellenőrizze továbbá, hogy az állam helyi adókat vet-e ki, amelyeket a szövetségi és az állami adók tetején fizetnek.

3. lépés: vigyázzon a levonásokra

a bérszámfejtési adók visszatartása mellett az alkalmazottak fizetésének kiszámítása azt is jelenti, hogy levonja az alkalmazandó levonásokat.

vannak önkéntes adózás előtti és utáni levonások, mint például az egészségbiztosítási díjak, a 401(k) tervek vagy az egészségügyi megtakarítási számlák hozzájárulásai. Néhány alkalmazottnak önkéntelen levonásai is vannak, amelyeket figyelembe kell venni olyan tételek esetében, mint a gyermektámogatás vagy a bérgarancia (tudni fogja, hogy meg kell-e visszatartania ezeket a dolgokat, mert megrendelést kap egy bírótól, az IRS-től vagy az államtól).

legyen óvatos itt, mert az adózás előtti levonásokat, mint például a 401(k), az 1.lépésben kiveszik a bruttó jövedelemből, ami azt jelenti, hogy a 2. lépésben az adó visszatartásának kiszámítása alacsonyabb lesz. Az adózás utáni levonásokat a 2.lépés után veszik ki. Az adózás előtti levonások több adót takarítanak meg a munkavállalónak.

4. lépés: Add hozzá a költségtérítéseket

ha a munkavállaló a saját zsebéből fizetett bármilyen vállalati költséget, akkor azt várják, hogy megtérítik. A munkáltatók vagy fizethetnek visszatérítéseket a bérszámfejtéstől elkülönítve, vagy kombinálhatják azt a bérszámfejtéssel.

ne feledje, hogy a költségtérítés nem része a bruttó béreknek, így nem tartozik az adó visszatartása alá. A munkavállalóknak megtérített költségeket teljes egészében meg kell tenni, és a számítás végén hozzá kell adni a nettó fizetéshez.

5. lépés: Összesen mindent fel

miután elvégezte az összes matematikát, hogy kitalálja a bruttó fizetést, az adóbevallásokat, a levonásokat és a visszatérítéseket, megkapja, amire szüksége van a fizetés kiszámításához:

- Kezdje a bruttó fizetéssel

- vonja le a munkavállalói adó visszatartását

- vonja le a levonásokat

- adjon hozzá minden költségtérítést

- és nettó fizetést kap!

most már pontosan tudja, hogy mennyi pénzt fog küldeni a munkavállaló fizetésnap!

nézzük át példánkat a 2019-es W-4 vagy korábbi használatával:

- alkalmazottunk évente 50 000 dollárt keres, Vagyis 2083,33 dollárt a félhavi fizetési időszakonkénti bruttó fizetésből.

- alkalmazottunk szövetségi jövedelemadó-visszatartása 178,96 dollár A régi W-4 használatával.

- a társadalombiztosítási adó 129,17 USD, a Medicare adó pedig 30,21 USD. A teljes kombinált FICA adó 159,38 USD.

- mivel alkalmazottunk Floridában él, nincs állami jövedelemadó-visszatartás.

- nem voltak levonások vagy költségtérítések.

- így alkalmazottunk nettó fizetése 1744,18 USD.

nézzük át példánkat a 2020 W-4 vagy utána:

- alkalmazottunk évente 50 000 dollárt keres, Vagyis 2083,33 dollárt a félhavi fizetési időszakonkénti bruttó fizetésből.

- alkalmazottunk szövetségi jövedelemadó-visszatartása 12,29 USD az új W-4 használatával.

- a társadalombiztosítási adó 129,17 USD, a Medicare adó pedig 30,21 USD. A teljes kombinált FICA adó 159,38 USD.

- mivel alkalmazottunk Floridában él, nincs állami jövedelemadó-visszatartás.

- nem voltak levonások vagy költségtérítések.

- így alkalmazottunk nettó fizetése $1,911.66.

időről időre előfordulhat, hogy más dolgokat is hozzá kell adnia (például bónuszokat), vagy le kell vonnia (például tartozásokat és illetékeket) az alkalmazottak fizetéséből. Amikor ezeket az elemeket hozzáadják és kivonják, a fent vázolt alapvető matematika többi része változatlan marad.