Imparare a costruire ricchezza dal nulla potrebbe suonare come “mission impossible”, soprattutto se hai sempre creduto che le persone ricche ereditano la loro ricchezza o hanno beneficiato di potenti connessioni.

Tuttavia, un rapporto 2019 di Wealth-X ha mostrato che 67.7% della popolazione ultra-ricca del mondo (definita come quella con assets 30m o più in attività) erano in realtà fatti da sé.

Ancora più interessante è il rapido aumento di questa classe di ultra ricchi. Nel rapporto 2019, c’erano individui ultra-ricchi 265,490; nel rapporto 2020, quel numero è aumentato di quasi 10% a 290,720.

I dati di cui sopra ci rivelano due cose: in primo luogo, è possibile costruire ricchezza dal nulla e, in secondo luogo, coloro che stanno raggiungendo l ‘ “impossibile” lo stanno facendo con crescente frequenza.

Oggi, invece di fantasticare sulla ricchezza che desideri ereditare, ti imploriamo di scoprire i molti modi in cui puoi imparare a costruire ricchezza dal nulla.

In questo articolo, vedremo 10 passi attuabili che si può iniziare a lavorare su oggi per iniziare a costruire ricchezza dal nulla e mettersi in pista per vivere uno stile di vita più finanziariamente libero.

- Educare te stesso su i soldi

- Ottenere una regolare fonte di reddito

- Creare un budget

- Avere abbastanza assicurazione (ma non oltre-assicurare)

- Pratica estrema risparmio dal reddito

- Costruire un fondo di emergenza

- Migliorare il vostro set di abilità

- Esplorare reddito passivo idee

- Abbraccio passivo investire

- Utilizzare un robo-advisor

Prima di iniziare, prendere in considerazione il pensiero che “i ricchi si sono impegnati ad essere ricco”, secondo T. Harv Eker, autore di Secrets of the Millionaire Mind, mentre ” i poveri vogliono essere ricchi.”

La differenza tra impegno e mero desiderio è un tutto-importante che si può iniziare a distinguere proprio qui e ora.

Educati al denaro

La nostra mentalità è sempre la prima cosa che deve cambiare prima di poter veramente affrontare trasformazioni più grandi nelle nostre vite.

“Ognuno ha la capacità di costruire un’arca finanziaria per sopravvivere e prosperare in futuro”, ha detto Robert Kiyosaki, magnate degli affari e autore di Rich Dad, Poor Dad. “Ma devi investire tempo nella tua educazione finanziaria per costruire un’arca con una solida base.”

Il primo passo per costruire ricchezza dal nulla è quindi investire tempo nella tua educazione finanziaria. Acquisire familiarità con termini essenziali come reddito, spese, patrimonio netto, ritorno sugli investimenti, reddito passivo e indipendenza finanziaria, tra gli altri.

Leggi libri, ascolta podcast e interviste, segui corsi e segui blog di educazione finanziaria come Sarwa’s.

Tieni presente che l’educazione finanziaria, come ogni tipo di educazione, deve essere un’attività continua. Non smettere mai di imparare.

Ma una parola di cautela è importante qui. La democratizzazione delle informazioni finanziarie significa che ci sono molte informazioni inesatte là fuori.

Assicurati di seguire solo blog affidabili che forniranno informazioni autentiche e ti indirizzeranno alle risorse di investitori fidati e di successo, uomini d’affari e consulenti finanziari.

Ottieni una fonte di reddito regolare

È difficile costruire ricchezza dal nulla senza una fonte di reddito regolare. Non si può investire senza risparmiare denaro, e non si può risparmiare denaro senza un reddito regolare.

Questo vuol dire che le persone non costruiscono ricchezza sostenibile dal marketing multilivello, dagli schemi Ponzi o dalle scommesse.

Impara a ignorare le persone che promuovono schemi get-rich-quick che costruiscono ricchezza solo lavorando tre ore alla settimana. La ricchezza sostenibile deriva dalla creazione di valore a lungo termine. Se non si sta creando valore intrinseco e guadagnare reddito da quel bene o servizio, è veramente impossibile costruire ricchezza sostenibile.

Quindi ottieni un buon lavoro se non ne hai uno (qui ci sono 13 passaggi che puoi fare) e mantieni il tuo lavoro se ne hai uno.

Se sei un piccolo imprenditore, continuare a concentrarsi sulla creazione di più valore a lungo termine. “Tutta la ricchezza deriva dal valore aggiunto”, ha detto Brian Tracy, un esperto di auto-sviluppo, che include la creazione di un modello di business in grado di ” produrre di più, meglio, più economico, più veloce e più facile di qualcun altro.”

Crea un budget

Creare un budget e attenersi ad esso è fondamentale se vuoi sapere come costruire ricchezza dal nulla.

Usando quella fonte di reddito regolare di cui abbiamo appena parlato, ora è necessario creare un budget per prendere il controllo di come stai spendendo i tuoi soldi, di solito impostato su base mensile.

Un budget è un piano finanziario per un periodo definito che contiene entrate e spese stimate per quel periodo.

Ogni famiglia e / o individuo deve creare almeno un budget mensile per identificare il reddito previsto e la spesa stimata. Vivere senza un budget adeguato è come navigare senza bussola, e puoi garantire che ti perderai nei mari dei passi falsi finanziari.

Una tecnica di budgeting popolare è la regola 50:30:20. In questa tecnica, è possibile formulare un budget in cui il 50% del reddito va a spese essenziali (affitto, mutuo, cibo, assistenza sanitaria), il 30% a non essenziali come lo shopping, le vacanze, l’intrattenimento e il 20% a risparmi e investimenti.

Perché il budget è importante?

Una ragione principale è che, comprendendo come spendi i tuoi soldi, è più facile identificare le cose che possono essere tagliate: più basse sono le tue spese, più puoi aggiungere ai tuoi risparmi e investimenti.

Identificando e tagliando i costi inutili ed evitabili, è possibile costruire ricchezza più velocemente. È così semplice

Avere abbastanza assicurazione (ma non esagerare)

Un elemento fondamentale che dovresti avere sul tuo budget è l’assicurazione. Assicurare te stesso e i tuoi beni principali (proprietà, automobili, ecc.) impedisce di incorrere in perdite massicce in caso di eventi indesiderati.

Come minimo, si dovrebbe avere l’assicurazione sanitaria, in modo da non rompere la banca nel malaugurato caso di una malattia costosa. Se non ne hai uno, ricerca e confronta i piani di assicurazione sanitaria negli Emirati Arabi Uniti e scegli quello che è meglio per te.

Se possiedi la tua casa e un’auto, considera il proprietario della casa e l’assicurazione auto. Inoltre, se hai figli e parenti dipendenti, considera la sottoscrizione di un’assicurazione sulla vita a termine.

Costruire ricchezza è buono, ma sarà straziante se perdi la tua ricchezza a circostanze ed eventi imprevisti. Quindi, essere proattivi e assicurare le cose che sono più preziosi per voi.

Tuttavia, non esagerare. Ci sono molti prodotti assicurativi là fuori che sono inutili. Attenersi ai quattro sopra, a meno che non ci sia una buona ragione per ottenere di più.

“L’acquisto di assicurazione non può cambiare la tua vita, ma impedisce la tua vita da essere cambiato,” ha detto Jack Ma, fondatore di Alibaba e l’uomo più ricco in Cina. “Non girerai in bancarotta a causa dell’acquisto di un’assicurazione, ma farai fallire i tuoi cari se non lo fai.”

Pratica risparmi “estremi” dal tuo reddito

Mentre la regola 50:30:20 è un buon punto di partenza, scoprirai che puoi risparmiare molto di più se metti nello sforzo.

Una volta che si sono impegnati a costruire ricchezza, ci saranno molti elementi nel vostro budget che è possibile ridurre o tagliare. Non sarete soli nel farlo. Oggi non mancano comunità che promuovono modi per praticare risparmi “estremi”.

Il movimento “Indipendenza finanziaria, andare in pensione presto”, noto come il fuoco, è tra i più popolari.

Promuovono strategie di risparmio “estreme” che incoraggiano gli aderenti a risparmiare un’enorme percentuale del loro reddito mensile.

Jacob Lunk Fisker, uno dei fondatori del movimento del FUOCO, propose (e praticò) una strategia che richiedeva di investire dal 60% all ‘ 80% del proprio reddito mensile. Fisker ha finito per andare in pensione all’età di 33 anni e ora vive con $7.000 all’anno al di fuori di Chicago.

Fisker (e altri leader del movimento del FUOCO) hanno cresciuto grandi comunità basate sul successo dei loro esperimenti di finanza personale per ridurre le spese (e il consumismo che li ratchets up).

Lo fanno in vari modi, tra cui la costruzione e la creazione di cose di cui hanno bisogno (ad esempio, cuocere il pane, costruire tavoli) invece di acquistarli sempre. Oltre ai benefici finanziari, Fisker ottiene anche un senso di realizzazione, che trova più gratificante del consumismo.

Mentre il risparmio dal 60% all ‘ 80% del tuo reddito potrebbe essere un obiettivo troppo alto per ora, almeno ti dice che ci sono molte opportunità per ridurre le spese che probabilmente non hai ancora esplorato.

Di seguito sono riportati alcuni semplici modi per ridurre le spese e risparmiare più soldi a Dubai:

- Cucinare a casa il più possibile e fare la spesa in massa

- Ridurre il ristorante di bilancio e di utilizzare i filtri consegna di cibo app per sfruttare sconti vari

- Aumentare la temperatura della vostra camera con 1 grado di ridurre le bollette

- Scegli un fai da te programma di allenamento

- Comprare one-off oggetti come computer, frigoriferi, e Tv al GITEX o il Dubai Shopping Festival

- Se l’affitto è superiore al 30% del reddito (o più di 10-15% se si vuole seguire Giacobbe Fisker), rinegoziare il canone di affitto o di trovare offerte migliori.

- Rinegoziare gli interessi sul mutuo

Applicare questi suggerimenti per aumentare il vostro denaro investibile oltre lo standard 20% del vostro reddito.

Ricorda, non si tratta di quanto guadagni ma di quanto tieni.

E se pensi che la frugalità sia soffocante, le parole di Jeff Bezos, fondatore di Amazon, potrebbero fornire spunti di riflessione: “Penso che la frugalità guidi l’innovazione, proprio come fanno altri vincoli. Uno degli unici modi per uscire da una scatola stretta è inventare la tua via d’uscita.”

Crea un fondo di emergenza

Ora che hai imparato come salvare una parte significativa del tuo reddito, la prossima linea d’azione per costruire ricchezza dal nulla è creare un fondo di emergenza.

Un fondo di emergenza è come un’assicurazione autofinanziata. Sono soldi che metti da parte per spese impreviste come riparazioni auto e circostanze impreviste come perdita di lavoro o blocchi indotti da pandemia.

Quando sorgono spese impreviste e circostanze impreviste, ci sono modi per peggiorare le cose: incorrere in debiti e/o vendere il vostro investimento(s).

Paghi gli interessi sul debito e quando vendi il tuo investimento, perdi sia l’importo che hai venduto sia l’interesse derivante dall’esposizione al mercato che avrebbe potuto guadagnare se non avessi venduto.

Pertanto, per evitare questi due scenari, si consiglia di imparare come avviare un fondo di emergenza subito. Un fondo di emergenza dovrebbe contenere da tre a sei mesi delle vostre spese mensili. Inoltre, assicurarsi che tali fondi sono in un conto di risparmio dove si può facilmente accedervi in caso di necessità.

Come l’assicurazione, un fondo di emergenza non ti renderà ricco, ma ti impedirà di vendere i tuoi investimenti o incorrere in debiti durante le emergenze.

Migliora il tuo set di abilità

Ci sono due modi per aumentare i vostri risparmi e investimenti — abbassare le spese o far crescere il vostro reddito. Mentre molti consulenti finanziari si concentrano sul primo, quest’ultimo merita la sua giusta quota di attenzione.

Se sei un dipendente, migliora le tue abilità seguendo corsi professionali e immergendoti nello sviluppo continuo della carriera. Migliorando le tue abilità (sia dure che morbide), puoi guadagnare promozioni o ottenere offerte di lavoro migliori da altre società, il che significa un reddito più elevato.

Se possiedi una piccola impresa, migliora la tua comprensione del mercato, dedica più risorse all’innovazione e fornisci più valore ai tuoi clienti. In questo modo, puoi aumentare la tua quota di mercato e guadagnare più entrate.

Esplora idee reddito passivo

Oltre ad aumentare il reddito dal vostro lavoro o per affari, si dovrebbe esplorare varie opportunità per guadagnare reddito passivo.

Reddito passivo descrive il reddito generato che non richiede la tua presenza continua o lavoro, a differenza del tuo lavoro o attività.

Il reddito passivo è cruciale per quelli di noi che imparano a costruire ricchezza dal nulla. “Se non trovi un modo per fare soldi mentre dormi, lavorerai fino alla morte”, ha detto Warren Buffett, il leggendario investitore e CEO di Berkshire Hattaway.

Ci sono due tipi di reddito passivo — reddito passivo di investimento (il vostro denaro fa tutto il lavoro) e reddito passivo non di investimento (si fa un po ‘ di lavoro sul lato). Poiché la prossima sezione si concentra sul primo, ci atteniamo a quest’ultimo proprio qui.

Nell’economia globale e digitale di oggi, ci sono molte opportunità per guadagnare soldi sul lato. Tuttavia, durante l’esplorazione di queste opportunità, diffidare di proposte get-rich-quick come schemi Ponzi e siti di scommesse.

Alcune idee di reddito passivo affidabili e comprovate includono:

- Vendita di prodotti digitali: Se sei un esperto in una nicchia, creare prodotti digitali-libri, video corsi, corsi di posta elettronica, o webinar a pagamento — su argomenti che interessano le persone. Il vantaggio dei prodotti digitali è che è necessario crearli solo una volta (ad eccezione degli aggiornamenti successivi). Il singolo prodotto che fai può continuare a generare reddito per lungo tempo.

- Blogging: invece di vendere la tua idea come prodotto digitale, puoi farlo attraverso una serie di post sul blog regolari. Una volta generato traffico sufficiente sul tuo blog, puoi monetizzarlo tramite Google Adsense, prodotti digitali, abbonamento a pagamento, sponsorizzazioni, guest post, tra gli altri.

- Marketing di affiliazione: Invece di vendere i tuoi prodotti digitali sul tuo blog, puoi vendere prodotti di altri commercianti e guadagnare una commissione per ogni vendita. Marketing di affiliazione rimuove la necessità di creare il proprio prodotto.

- Dropshipping: Con dropshipping, si vendono i prodotti di vari commercianti senza fare il punto di quei prodotti da soli. I consumatori effettuano un ordine con te e tu lo procedi con il produttore, che poi consegna al cliente. La differenza tra il prezzo al dettaglio (il cliente paga) e il prezzo di acquisto (si paga al commerciante) è il vostro reddito.

Abbracciare passivo investire

Per costruire ricchezza, è necessario salvare e poi investire. Se hai seguito i passaggi precedenti, ora stai risparmiando almeno il 20% del tuo reddito e guadagnando più reddito attraverso altri trambusti laterali.

Ora è il momento di combinare i due e iniziare a investire seriamente.

Senza eccezione, tutti i milionari che conosci e ammiri costruito le loro fortune attraverso investimenti saggi e redditizi sul mercato azionario. Se non fai soldi per fare il lavoro, dovrai farlo invece. Il problema è che la tua capacità di guadagnare denaro è limitata e non puoi guadagnare soldi mentre dormi (come ha consigliato Buffett).

Ma investire i tuoi soldi nel mercato significa che il denaro sta lavorando per te e tu stai approfittando delle fatiche degli altri.

Quindi, quali sono i modi migliori per trasformare il vostro denaro in ricchezza sostenibile?

In primo luogo, mettere i vostri soldi in un conto di risparmio non è un investimento. L’unico denaro che dovresti lasciare lì è il tuo fondo di emergenza. Oltre a questo, il vostro denaro dovrebbe essere in investimenti redditizi che guadagnano buoni rendimenti, riducendo al minimo il rischio.

Denaro in conti di risparmio guadagna bassi tassi di interesse (meno dell ‘ 1% TAEG nella maggior parte dei casi), e può deprezzarsi quando il tasso di inflazione supera il tasso di interesse sui vostri risparmi.

In secondo luogo, la tempistica del mercato non è una buona strategia. È meglio coltivare una prospettiva a lungo termine per investire piuttosto che un’ossessione a breve termine con i movimenti del mercato. La buona notizia è che il mercato sale più di quanto non cada (dal 74% al 26%) e gli investitori a lungo termine sono quasi sempre garantiti per vincere.

“Più persone perdono denaro in attesa di correzioni e anticipazioni rispetto alle correzioni effettive”, ha affermato Peter Lynch, un gestore degli investimenti in pensione.

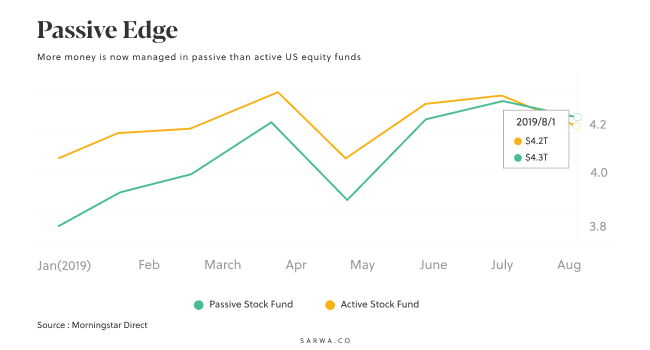

In terzo luogo, perché il market timing non è il modo migliore per far crescere la ricchezza a lungo termine, abbracciare l’investimento passivo piuttosto che l’investimento attivo, soprattutto quando si tratta della maggior parte dei tuoi risparmi!

Il dibattito sugli investimenti attivi e passivi è vecchio. Tuttavia, più investitori stanno riconoscendo i benefici dell’investimento passivo. Inoltre, i fondi gestiti passivamente ora superano le loro controparti negoziate attivamente.

investimento Passivo è più conveniente (meno tasse e imposte), meno rischioso (con diversificazione), più trasparente (sai cosa è premuto), e più redditizio nel lungo periodo (che rispecchiano l’andamento di un indice piuttosto che prestazioni come gli investitori attivi).

In una famosa e spesso citata lettera degli azionisti del 2007, Buffett ha commentato: “gli investitori attivi avranno i loro rendimenti diminuiti di una percentuale molto maggiore rispetto ai loro fratelli inattivi. Ciò significa che il gruppo passivo – il “know-nothings” – deve vincere.”

Migliori opportunità di investimento

Alla luce di quanto sopra, quali sono le migliori opportunità di investimento per costruire ricchezza dal nulla?

1. Stock ETF

L’acquisto di azioni di società è uno dei modi migliori per costruire ricchezza. Come azionista, beneficiate della crescita del valore dell’azienda; l’azienda sta lavorando per voi.

Il modo migliore per acquistare azioni è attraverso ETF (exchange-traded funds). Gli ETF sono fondi passivi più economici, meno rischiosi, più trasparenti e più redditizi a lungo termine.

Invece di acquistare singoli titoli (e di esporsi a un sacco di rischio), gli ETF aiutano a diversificare il vostro investimento senza le tasse, le tasse, e market timing dei fondi comuni di investimento.

Gli ETF azionari consentono anche di diversificare le azioni. È possibile acquistare ETF azionari che si concentrano sui mercati sviluppati, sui mercati emergenti e sugli Stati Uniti. Puoi anche diversificare per capitalizzazione di mercato (large cap, medium cap e small cap) e industria (finanza, tecnologia, ecc.)

Un punto di partenza per conoscere gli ETF è Vanguard, che fornisce più di 81 ETF a basso costo e trasparenti progettati per completarsi a vicenda in un portafoglio diversificato. Non esiste un livello di diversificazione che non si possa raggiungere con gli ETF Vanguard.

Sebbene le azioni siano più rischiose di altre classi di attività, producono i migliori ritorni sugli investimenti. Con una buona strategia di diversificazione, è possibile ridurre al minimo il rischio e guadagnare rendimenti più elevati.

2. ETF obbligazionari

Un’obbligazione è uno strumento di debito utilizzato da governi e società per raccogliere fondi. Le obbligazioni possono essere societarie (emesse da società), federali (emesse dal governo federale) o municipali (emesse da agenzie governative). Quando prendono in prestito soldi da te, li ripagano con gli interessi.

Come le azioni, il modo migliore per acquistare obbligazioni è attraverso gli ETF.

Le obbligazioni sono meno rischiose ma offrono rendimenti inferiori rispetto alle azioni. Tuttavia, se combinati con azioni in un portafoglio, riducono il rischio complessivo di tale portafoglio

3. ETF REIT

Invece di affittare o acquistare e vendere proprietà immobiliari, il che è molto rischioso, i REIT (fondi di investimento immobiliari) forniscono un modo alternativo per trarre profitto dal settore immobiliare.

I REIT sono azioni di società immobiliari che acquistano e vendono proprietà e società ipotecarie che forniscono il finanziamento ai clienti.

Quando il valore della società immobiliare o ipotecaria aumenta, il vostro denaro cresce in valore; quelle aziende stanno lavorando per voi. I REIT pagano un dividendo molto alto (hanno il mandato di pagare almeno il 90% del reddito come dividendi), che fornisce un reddito extra investibile per te.

Come azioni e obbligazioni, gli ETF sono il modo migliore per acquistare REIT.

10. Utilizzare un robo-advisor

Come creare e gestire il portafoglio di investimenti?

Quando iniziano a investire, gli investitori devono decidere come creare un portafoglio di ETF azionari, ETF obbligazionari e ETF REIT. Quanti dovrebbero comprare e a che ora? Quali ETF dovrebbero scegliere per primi? Tutto questo può essere fonte di confusione per i nuovi investitori.

Tuttavia, con l’ascesa di robo-advisors, gli investitori possono ora automatizzare facilmente i loro investimenti in un portafoglio diversificato di ETF pre-costruito che corrisponde alla loro tolleranza al rischio.

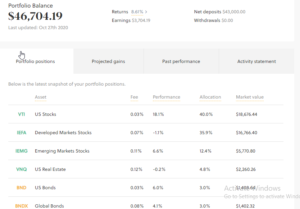

Un robo-advisor come Sarwa utilizza la moderna teoria del portafoglio per creare un portafoglio diversificato che contiene ETF azionari, ETF obbligazionari e ETF REIT.

Ogni investitore ottiene un portafoglio personalizzato che corrisponde alla loro tolleranza al rischio. Grazie alla nuova tecnologia finanziaria, la piattaforma di Sarwa ti consente anche di depositare automaticamente più denaro, reinvestire i tuoi dividendi e riequilibrare periodicamente il tuo portafoglio.

Di seguito è riportato un portafoglio di esempio che Sarwa crea per gli investitori. Questo portafoglio contiene ETF azionari diversificati tra i mercati (USA, sviluppati ed emergenti), ETF obbligazionari diversificati tra i mercati (USA, globali) e ETF REITs.

Ogni portafoglio ha anche una formula di allocazione (in questo caso, 88,3% in azioni, 6% in obbligazioni, e 4.8% in REIT) che riflette il livello di tolleranza al rischio dell’investitore (in questo caso, un investitore di crescita).

È importante sottolineare che i Robo-advisor aiutano gli investitori a praticare investimenti passivi superando la tentazione di cronometrare il mercato, evitando così investimenti emotivi.

Con Robo-advisors, avrai accesso immediato a un portafoglio strutturato che massimizza il rendimento e riduce al minimo il rischio.

Tutto ciò di cui hai bisogno è continuare ad aggiungere più denaro in quel portafoglio e guardare i tuoi soldi crescere all’interno della tua allocazione ETF scelta. Questo è come costruire ricchezza dal nulla.

Take Away

Se vi siete mai chiesti come costruire ricchezza dal nulla, capire che non è scienza missilistica. Puoi farcela. Concentrati solo su:

- Educare te stesso su i soldi

- di Ottenere un reddito stabile e guadagnare reddito passivo sul lato

- Riducendo al minimo le spese, in modo che si può risparmiare più soldi

- Proteggere i vostri soldi con l’assicurazione e il fondo di emergenza

- Passivamente di investire i risparmi in borsa Etf, bond Etf e Reit Etf

- Automatizzare i vostri investimenti in un portafoglio diversificato con un Robo-advisor