Se si file le tasse del vostro business da soli o avete aiuto, assicurandosi che le dichiarazioni dei redditi sono giusti e in tempo è molto più facile quando si

- avere un team di contabilità affidabile per tutto l’anno e

- hanno le scadenze giuste segnato sul calendario.

Esternalizzando la contabilità e le tasse della tua azienda con inDinero, sei coperto su entrambi i fronti. Ti forniremo le informazioni necessarie per creare il calendario fiscale aziendale 2021 appropriato per tenere il passo con le tue responsabilità di deposito fiscale ed evitare sanzioni in ritardo.

Stai ancora lavorando sulle tue tasse aziendali 2019? Controlla quelle date nella versione 2019-2020 di questo calendario.

Abbiamo creato tre calendari per gli imprenditori impegnati. Uno è basato sul tuo tipo di attività (cioè, ditta individuale, S corporation). Il secondo è basato sul vostro programma di deposito (cioè annuale o trimestrale). Il terzo ha tutte le date di scadenza IRS se si utilizza un calendario fiscale alternativo.

Tutte le scadenze per le imposte aziendali 2020 nel 2021 per tipo

Utilizzando il tipo di entità, è possibile identificare la scadenza per il deposito delle imposte sul reddito aziendale e ciò che sarebbe se si sceglie di sfruttare l’estensione, che deve essere presentata prima della data di scadenza fiscale originale.

La tabella seguente copre quando ogni tipo di entità aziendale ha bisogno di presentare 2020 imposte sul reddito nel 2021 (per l’anno civile 1/1/20 attraverso 12/31/20 filer):

2021 Fiscale Scadenze per la presentazione 2020 ritorno in termini di Business |

|

| Partnership Scadenze Fiscali | Data di scadenza |

| Originale la scadenza di imposta per le partnership (Modulo 1065) | Marzo 15, 2021 |

| Proroga scadenza di imposta per le partnership (Modulo 1065) | settembre 15, 2021 |

| S Corporation Scadenze Fiscali | Data di scadenza |

| Originale fiscali termine per la S Società (Modulo 1120-S) | Marzo 15, 2021 |

| Estensione tax deadline for S Corporations (Form 1120-S) | September 15, 2021 |

| C Corporation Tax Deadlines | Due Date |

| Original tax deadline for C Corporations (Form 1120) | April 15, 2021 |

| Extension tax deadline for C Corporations (Form 1120) | October 15, 2021 |

| Sole Proprietor Tax Deadlines | Due Date |

| Original tax deadline for sole proprietors and individuals (Form 1040) | April 15, 2021 |

| Proroga la scadenza di imposta per le imprese individuali e persone fisiche (Modulo 1040) | ottobre 15, 2021 |

| senza scopo di lucro Scadenze Fiscali | Data di scadenza |

| Originale la scadenza di imposta per esentare le organizzazioni (Modulo 990) | Può 15*, 2021 |

| Proroga scadenza di imposta per esentare le organizzazioni (Modulo 990) | novembre 15, 2021 |

* il 15 Maggio è una domenica, quindi, la scadenza sarà il giorno lavorativo successivo, che è lunedì, 17 Maggio 2021.

Quali partnership e S corps non possono trascurare entro la loro scadenza fiscale

S Corps e le entità di partnership sono “flow-through” o “pass-through” perché non pagano l’imposta sul reddito. Come flusso, il reddito e le perdite della tua azienda vengono trasferiti ai partner, ai proprietari o agli azionisti.

Quindi, quando la tua entità flow-through archivia un modulo 1065 o un modulo 1120-S con l’IRS, devi anche emettere Schedule K-1s a ciascun partner o azionista affinché riferiscano sui loro rendimenti.

Per questo motivo, se avete intenzione di scegliere di estendere la scadenza fiscale, essere sicuri e lasciare che tutti i partner e gli azionisti sanno in modo che possano fare lo stesso!

La data unica gli individui e le società devono ricordarsi di pagare le tasse in tempo

Come individuo (impresa individuale o società), le tasse sono dovute il quindicesimo giorno del quarto mese del tuo anno fiscale o il quindicesimo giorno del decimo mese se si file un’estensione. Per i filer dell’anno solare, archivierai le tue tasse o un’estensione il 15 aprile 2021 e pagherai qualsiasi debito fiscale che devi.

Se chiedi un’estensione, presenterai le tasse entro il 15 ottobre 2021, ma dovrai comunque pagare le tasse entro il 15 aprile.

Quando considerare l’estensione fiscale per le tasse aziendali 2020

Un’estensione si applica solo alla scadenza per il deposito del reso, NON pagando le tasse che dovrai pagare. Quindi, quali sono alcuni motivi per chiedere un’estensione al deposito del tuo ritorno?

- Hai bisogno di tempo extra per organizzarti

- Interruzioni nella tua attività o vita personale

- Le tue attività commerciali 2020 hanno molte più conseguenze fiscali di quanto ti aspettassi

Estendere la scadenza del reso non deve essere una decisione stressante. Dovrebbe aiutare a eliminare lo stress!

Per le società C, le partnership e le società S, utilizzerai il modulo 7004 per richiedere un’estensione di sei mesi; gli individui usano il modulo 4868. Per le organizzazioni non profit, è possibile richiedere un’estensione di sei mesi utilizzando il modulo 8868.

Prima di prendere qualsiasi decisione, assicurati di parlarne con il tuo preparatore fiscale. Essi possono avere un motivo per non estendere.

Altre quattro considerazioni al momento del deposito delle imposte del 2020

La tua azienda ha avuto relazioni o attività estere durante il 2020?

Se si dispone di azionisti all’estero, manca il termine di deposito per i riempitivi stranieri ottenuto molto costoso a pochi anni fa. Nuove leggi fiscali sono entrate in vigore nel 2017 che ha reso il deposito in ritardo del 250% più costoso. Quindi si prega di presentare il modulo 5472 in tempo per evitare un shareholder 25.000 per periodo di 30 giorni per azionista richiesto (yikes!) pena.

Hai avviato o interrotto la tua attività nel 2020?

Mentre si potrebbe essere tentati di dimenticare le tasse nel primo e l’ultimo anno della vostra attività, o come un business stagionale che esiste solo per una parte dell’anno, vogliamo ricordare che avrete ancora bisogno di presentare un ritorno breve anno.

Se hai avviato un’attività nel 2020, dovresti presentare le tasse a partire dalla data di formazione fino alla fine dell’anno. Parla con un esperto fiscale per determinare cosa può e non può essere detratto. Ad esempio, i costi sostenuti prima di iniziare la tua attività non saranno deducibili, ma potresti scoprire di essere in grado di capitalizzare e detrarre tali costi nei prossimi 15 anni.

Se chiudi la tua attività nel 2020 o successivamente, prendi nota della data esatta, hai chiuso le porte ai fini fiscali. Avrai bisogno di presentare un ritorno che include tutte le entrate e le spese fino alla data di scioglimento. Tutto ciò che dovrebbe rimanere in tutti i conti aziendali dopo la chiusura delle porte sono gli importi che si prevede di distribuire agli investitori come si incassare e tutto ciò che hai messo da parte per pagare qualsiasi responsabilità fiscale finale.

Hai convertito la tua LLC in a C Corp nel 2020?

Quando si converte un’azienda da una LLC a una società C, è fondamentale coinvolgere professionisti fiscali e legali. Come abbiamo detto prima, la transizione della tua attività da LLC a C-Corp può comportare costose sanzioni fiscali.

L’IRS offre a tutti i partner solo tre mesi per presentare un breve anno fiscale ritorno e pagare la loro responsabilità fiscale sul reddito. Dopo tre mesi, ogni partner dovrà owe 195 al mese il ritorno è in ritardo in cima alla loro responsabilità fiscale sul reddito. Lasciate che il vostro fiscale pro sapere perché essere in ritardo può aggiungere fino a un sacco di soldi.

Hai ricevuto un avviso dall’IRS o da un’autorità fiscale statale nel 2020?

Tutti gli avvisi fiscali federali o statali avranno una scadenza entro la quale il contribuente deve rispondere. Essere sicuri di rispondere prontamente e consultare un professionista fiscale su come si dovrebbe procedere. Ma anche, non fuori di testa! Se si riceve un avviso, seguire queste istruzioni e suggerimenti per lavorare con l’IRS.

Tutte le date di scadenza del pagamento delle imposte trimestrali stimate per le imprese redditizie

Per un’attività redditizia, sei responsabile del pagamento delle imposte sul reddito in rate trimestrali dovute entro il quindicesimo giorno del quarto, sesto, nono e dodicesimo* mesi dell’anno (vedi Modulo IRS 1120-W).

2020 Date di scadenza previste per il pagamento delle imposte (in base all’anno civile): |

|

| Trimestrale Scadenza | Data Di Scadenza |

| Primo Trimestre Fiscale La Stima Scadenza | Aprile 15, 2021 |

| Secondo Trimestre Fiscale La Stima Scadenza | Giugno 15, 2021 |

| Terzo Trimestre Fiscale la Stima Scadenza | settembre 15, 2021 |

| Quarto Trimestre Fiscale la Stima Scadenza (Società di capitali) | dicembre 15, 2021 |

| Quarto Trimestre Fiscale la Stima Scadenza (Persone fisiche) | gennaio 17, 2022 |

Se si dimentica di i pagamenti delle imposte stimati, si può sempre pagare per intero quando si va a file alla fine dell’anno, ma anche si aspettano di pagare interessi e sanzioni su ciò che si deve.

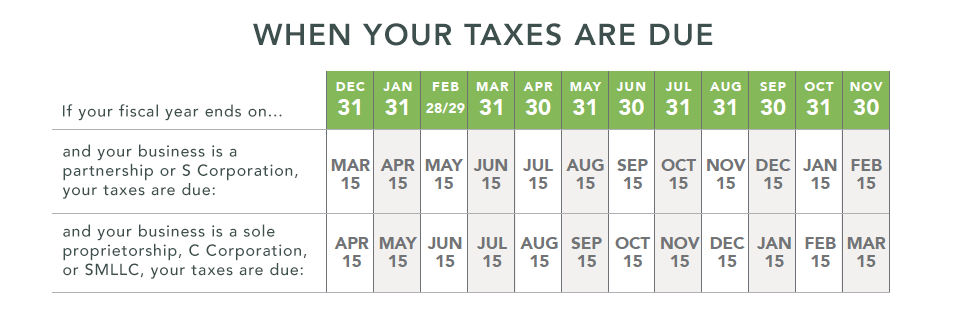

Adattare il calendario fiscale 2021-2022 per un anno fiscale alternativo:

Stai utilizzando un anno fiscale anziché l’anno civile per le tasse aziendali? Potrai ancora presentare le tasse nella stessa cadenza, ma potrebbe essere necessario scricchiolare alcuni numeri per determinare le scadenze fiscali effettive.

Segui la tabella qui sotto per vedere quando le tasse sono dovute in base al giorno in cui termina l’anno fiscale (Suggerimento: utilizzare il giorno lavorativo successivo se le date cadono in un fine settimana o una vacanza federale):

Costruisci il tuo 2020-2021 business tax return calendar

Aggiungi le date rilevanti al tuo calendario 2020-2021 per rimanere in cima alle tue tasse aziendali:

Redditizio? Aggiungi le scadenze di pagamento trimestrali stimate per il 2020 al tuo calendario:

- Q1: 15 aprile 2021

- Q2: 15 giugno 2021

- Q3: 15 settembre 2021

- Q4: 15 dicembre 2021 (Corporazioni)

- Q4: 17 Gennaio 2022 (Individui)

Partnership o S-Corporation? Aggiungi queste scadenze di archiviazione 2020 per le entità flow/pass-through ai tuoi calendari:

- Regolare: 15 marzo 2021

- Esteso: Settembre 15, 2021

Individuale o C Corporation? Aggiungi queste scadenze di deposito 2020 ai tuoi calendari:

- Regolare: 15 aprile 2021

- Esteso: Ottobre 15, 2021

Senza scopo di lucro o di beneficenza? Aggiungi queste scadenze di deposito 2020 per le organizzazioni esenti ai tuoi calendari:

- Regolare: 15 maggio 2021

- Esteso: novembre 15, 2021

Se applicabile, è possibile aggiungere questi alla vostra 2020-2020 date per il calendario fiscale:

- Ultimo giorno per pagare i premi ai dipendenti che qualificano verso il 2020 tasse aziendali: 15 Marzo 2021 (per competenza limatori solo; se non siete sicuri, chiedete al vostro fiscali pro)

- #GivingTuesday 2021: 30 novembre, 2021

- La data di iniziare a fare business nel 2021

- La data è smettere di fare business nel 2021

- Termini per eventuali comunicazioni da parte dello stato/IRS, si riceve in 2021

Iniziare la pianificazione di file per il 2021 oggi e risparmiare tempo e denaro

i proprietari di Affari di sapere che ci sono molti modi per risparmiare sulle tasse, ma ci vuole un certo grado di pianificazione per l’acquisizione di tutti che il costo di opportunità. Un calendario delle scadenze fiscali critiche è un enorme passo avanti verso la conformità ed evitando tasse e sanzioni in ritardo. inDinero può aiutarti a costruire una strategia completa.