Marginal Tax Rates: Come Calcolare Ontario Income Tax

La maggior parte delle persone che cercano di calcolare il loro obbligo fiscale commettono l’errore di applicare un flat tax rate. In Canada, siamo tassati secondo ciò che è noto come un” tasso marginale”, un calcolo molto più complicato. Scomponiamolo!

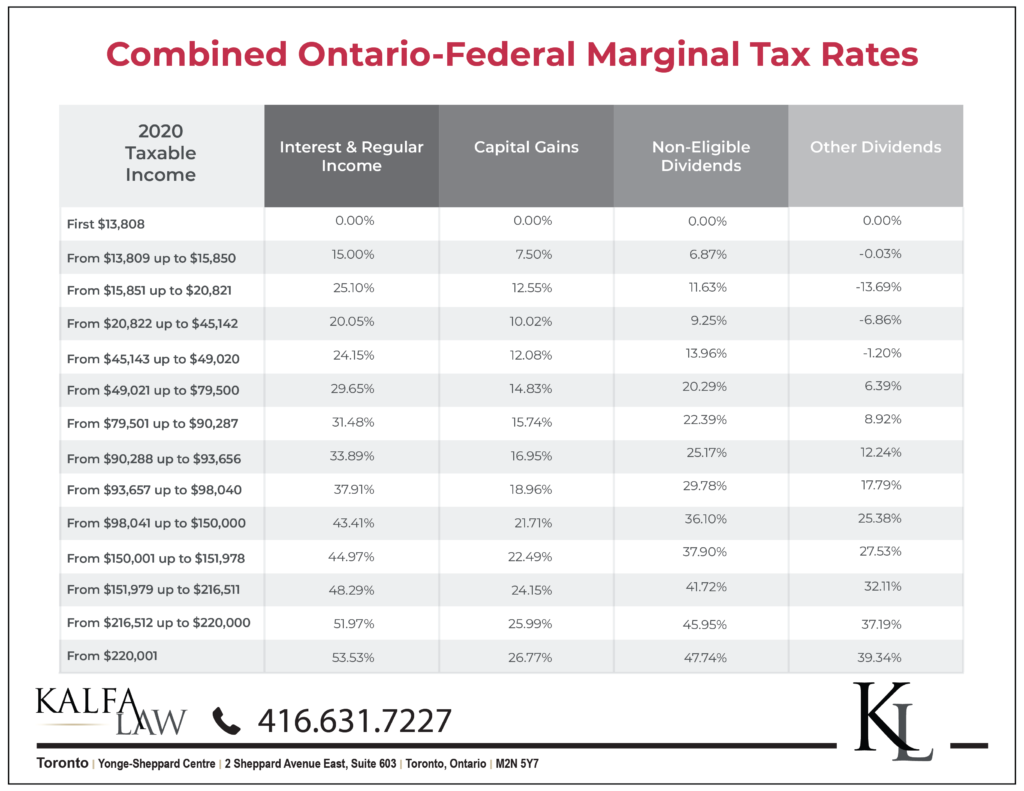

Un’aliquota d’imposta marginale si applica a diverse fasce di reddito. Per ogni fascia di reddito, si applica un’aliquota diversa. Ad esempio, il primo income 13.808 di reddito è tassato ad un certo tasso, il prossimo income 3000 o giù di lì di reddito è tassato ad un altro tasso, e così via e così via, fino a raggiungere la fascia di imposta più alta, che, in Ontario, è attualmente 53,53 per cento. Il reddito più si guadagna, maggiore è il tasso di imposta applicata a quella fascia di imposta.

Ad esempio, qualcuno che guadagna per 18.000 all’anno è tassato con un’aliquota marginale del 25,10%, mentre qualcuno che guadagna 9 90.000 è tassato con un’aliquota marginale del 33,89%.

Più soldi guadagni, più tasse pagherai per i motivi seguenti:

a. una percentuale di $90.000 è superiore alla stessa percentuale di $18.000.

b. Un’aliquota d’imposta marginale più elevata si applica al percettore di reddito più elevato.

È importante tenere presente che le aliquote fiscali marginali per l’occupazione e il reddito da lavoro autonomo combinano le aliquote marginali federali e provinciali.

Ecco le aliquote fiscali marginali federali per 2020:

- 15% sul primo income 49.020 del reddito imponibile, più

- 20.5% sul prossimo $49,020 del reddito imponibile (sulla parte di reddito imponibile oltre 49,020 fino a $98,040), plus

- 26% il prossimo $53,939 del reddito imponibile (sulla parte di reddito imponibile oltre $98,040 fino a $151,978), plus

- del 29% il prossimo $64,533 del reddito imponibile (sulla parte di reddito imponibile oltre 151,978 fino a $216,511), plus

- 33% del reddito imponibile oltre $216,511

Mentre ogni provincia ha le proprie aliquote fiscali marginali, vedremo le aliquote fiscali marginali, in provincia di Ontario per scopi di illustrazione:

- 5.05% sul primo $45,142 del reddito imponibile, plus

- 9.15% sul successivo $45,145 di un reddito imponibile fino a $90,287, plus

- 11.16% sul successivo $75,287 di reddito imponibile fino a € 150.000, plus

- 12.16% sul prossimo 70.000 dollari di reddito imponibile fino a $220,000, plus

- 13.16% su importi superiori a $220,000

In Ontario, l’alto tasso marginale d’imposta per il combinato federali e provinciali per l’impiego e di lavoro autonomo il reddito è 53.53 per cento.

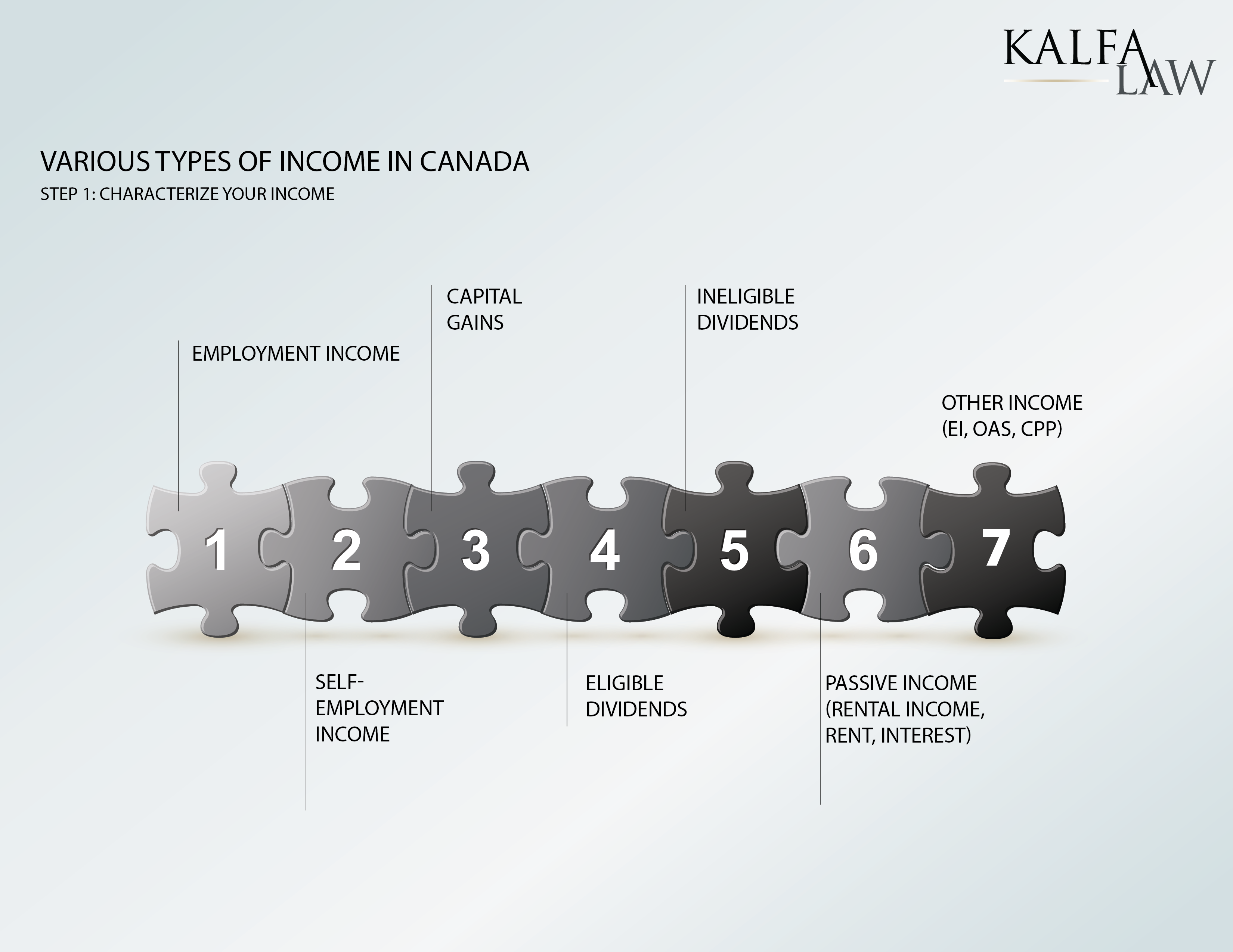

Diversi tipi di reddito sono tassati a tassi diversi

È anche importante tenere presente che diversi tipi di reddito sono soggetti a diverse aliquote fiscali marginali. Ci sono generalmente sei fonti di reddito:

- Redditi da lavoro

- lavoro autonomo reddito

- plusvalenze

- sono Ammissibili dividendi

- non Ammissibili dividendi

- Passive income (reddito da locazione, affitto, interessi)

- Altri proventi (EI, OAS, CPP)

al fine di calcolare l’imposta sul reddito, il primo passo è quello di classificare il tipo di reddito.

Si prega di fare riferimento al grafico sottostante per le aliquote fiscali marginali per il reddito da lavoro dipendente e autonomo, le plusvalenze e i dividendi.

Top delle Aliquote Marginali per i Diversi Tipi di Reddito in Ontario

In sintesi, i diversi tipi di reddito sono tassati a diverse aliquote fiscali marginali:

un. top abbinato (a livello federale e provinciale) tasso marginale d’imposta in Ontario per le persone a guadagnare di occupazione e di lavoro autonomo, il reddito è 53.53 per cento;

b. l’alto tasso marginale d’imposta per le plusvalenze è 26.76 per cento;

c. l’alto tasso marginale d’imposta per i dividendi è 39.34% di; e

d. l’aliquota d’imposta marginale superiore per i dividendi non ammissibili è 47,74 per cento.

Come calcolare l’imposta sul reddito

Un calcolatore fiscale è spesso utilizzato per calcolare il proprio obbligo fiscale combinato. Questo perché calcolare le proprie aliquote fiscali è piuttosto complesso: le aliquote fiscali marginali dipendono sia dalla propria fascia di imposta che dal tipo di reddito guadagnato.

Di conseguenza, si consiglia ai contribuenti di utilizzare un calcolatore fiscale, che ha tutte le formule incorporate, piuttosto che cercare di calcolare manualmente il proprio obbligo fiscale.

Aliquote fiscali marginali e divisione del reddito

Un modo per massimizzare i benefici dell’aliquota marginale è quello di dividere il reddito con un coniuge o un familiare che si trova in una fascia di imposta sul reddito più bassa. Il percettore di reddito più basso pagherà quindi le tasse a un’aliquota fiscale marginale inferiore. Il potenziale di risparmio fiscale per divisione del reddito è evidente se si considera la vasta diffusione delle aliquote fiscali marginali in Ontario da solo: 53.53% per coloro che guadagnano in eccesso di $220.000 contro 20.05% per coloro che guadagnano poco meno di $45.142.

Mentre le norme anti-elusione ai sensi della legge sull’imposta sul reddito hanno in gran parte sradicato la pratica della divisione del reddito in Ontario, ci sono ancora eccezioni in cui è consentita la divisione del reddito. Il reddito da pensione è una di queste categorie. Al momento di trasformare 65, il coniuge più alto guadagno può dividere fino al 50 per cento del suo reddito da pensione con un coniuge guadagno inferiore. In questo modo, ogni coniuge paga le tasse a un’aliquota fiscale marginale inferiore, abbassando il carico fiscale complessivo complessivo.

Altri modi legali per dividere il reddito al fine di approfittare delle aliquote fiscali marginali più basse comportano il prestito di denaro a un coniuge a un tasso di interesse prescritto, il prestito di denaro al fondo fiduciario di tuo figlio a un tasso di interesse prescritto e il prestito di denaro a un minore per investire. Queste strategie sono discusse più dettagliatamente nel nostro articolo sulla divisione del reddito.

Sia la divisione del reddito che le aliquote fiscali marginali sono argomenti complessi. È meglio che si consulta un avvocato fiscale qualificato per completare le dichiarazioni dei redditi e aiutare a ridurre l’obbligo fiscale attraverso strategie creative di risparmio fiscale.

-Shira Kalfa, BA, JD, Partner e Fondatore