あなたのビジネスの税をあなた自身ファイルするか、または助けを有するかどうか、

- に年中の信頼できる会計チームがあり、

- にあなたのカレンダーで印が付いている右の締切があるときあなたの納税申告が正しく、時間通りであることを確かめることは大いにより容易である。

inDineroでビジネスの会計と税金をアウトソーシングすることで、あなたは両方の面でカバーされています。 税務申告の責任に遅れずに遅れた罰則を回避するために、適切な2021年事業税カレンダーを作成するために必要な情報を提供します。

あなたはまだあなたの2019年の事業税に取り組んでいますか? このカレンダーの2019-2020バージョンでそれらの日付をチェックしてください。

忙しいビジネスオーナーのための三つのカレンダーを作成しました。 一つは、あなたのビジネスのタイプ(すなわち、個人事業主、S株式会社)に基づいています。 第二は、あなたの提出スケジュール(すなわち、年次または四半期)に基づいています。 あなたが代替会計カレンダーを使用する場合、第三は、すべてのIRSの期日を持っています。

2020年の2021年の事業税のすべての期限タイプ別

エンティティタイプを使用して、事業所得税の提出期限と、元の税期限日より前に提出する必要があ

以下の表は、各タイプの事業体が2020年に2021年の所得税を申告する必要がある場合をカバーしています(暦年1/1/20から12/31/20の申告者の場合)。:

2021 2020年のビジネスリターンを提出するための税務期限 |

|

| パートナーシップ税期限 | 期日 |

| パートナーシップのための元の税期限(フォーム1065) | 月15, 2021 |

| パートナーシップのための延長税期限(フォーム1065) | 九月15, 2021 |

| S法人税期限 | 期日 |

| S法人の税期限(フォーム1120-S) | 月15, 2021 |

| エクステンション tax deadline for S Corporations (Form 1120-S) | September 15, 2021 |

| C Corporation Tax Deadlines | Due Date |

| Original tax deadline for C Corporations (Form 1120) | April 15, 2021 |

| Extension tax deadline for C Corporations (Form 1120) | October 15, 2021 |

| Sole Proprietor Tax Deadlines | Due Date |

| Original tax deadline for sole proprietors and individuals (Form 1040) | April 15, 2021 |

| 個人事業主および個人のための延長税期限(フォーム1040) | October15, 2021 |

| 免除団体のための元の税期限(フォーム990) | 月15*, 2021 |

| 免除団体の延長税期限(フォーム990) | November15, 2021 |

* 5月15日は日曜日なので、締め切りは2021年5月17日月曜日の翌営業日となります。

パートナーシップとS軍団が納税期限までに見落とすことができないもの

S軍団とパートナーシップエンティティは、所得税を払っていないため、”フロースルー”または”パススルー”です。 フロースルーとして、あなたのビジネスの収入と損失は、パートナー、所有者、または株主に渡されます。

だから、あなたのフロースルーエンティティがIRSにフォーム1065またはフォーム1120-Sを提出するとき、あなたはまた、彼らのリターンについて報告するために、各パー

このため、納税期限を延長することを計画している場合は、必ずすべてのパートナーと株主に知らせて、同じことができるようにしてください!

個人および法人が時間通りに税金を支払うことを覚えておく必要がある日付

個人(個人事業主または法人)として、あなたの税金は、あなたの会計年度の第四月の十五日、またはあなたが拡張子を提出する場合は十月の十五日に支払われます。 暦年の申告者の場合、2021年4月15日に税金または延長のいずれかを提出し、負う納税義務を支払うことになります。

延長を求める場合は、2021年10月15日までに税金を申告しますが、4月15日までに税金を支払う必要があります。

2020年の事業税の税延長を検討する時期

延長は、申告書の提出期限にのみ適用され、あなたが負う税金は支払われません。 だから、あなたのリターンを提出する上で拡張子を求めるためのいくつかの理由は何ですか?

- 整理するには余分な時間が必要です

- あなたのビジネスや個人的な生活の混乱

- あなたの2020年のビジネス活動は、あなたが予想したよりもはるかに多くの税務上の影響を持っています

あなたのリターン期限を延長しても、ストレスの多い決定である必要はありません。 それはストレスを解消するのに役立つはずです!

C法人、パートナーシップ、およびS法人の場合、フォーム7004を使用して半年の延長を要求し、個人はフォーム4868を使用します。 非営利団体の場合は、フォーム8868を使用して半年の延長を要求することができます。

あなたが決定を下す前に、あなたの税務申告書作成者とそれについて話すようにしてください。 彼らは拡張しない理由があるかもしれません。

2020年の税金を申告する際の他の4つの考慮事項

2020年の間にあなたのビジネスに外国との関係や活動はありましたか?

海外の株主がいる場合、数年前に外国の株主の出願期限を逃したことは非常に高価になりました。 新しい税法は2017年に施行され、250%の後期申告がより高価になりました。 だから、必要な株主あたり$25,000 30日間の期間を避けるために、フォーム5472を時間通りに提出してください(yikes!)ペナルティ。

2020年に事業を開始または停止しましたか?

あなたのビジネスの最初と最後の年に税金を忘れるのは魅力的かもしれませんが、または年の一部だけ存在する季節のビジネスとして、私たちは

2020年に事業を開始した場合は、設立日から年末までに税金を申告する必要があります。 控除できるものと控除できないものを判断するために、税務専門家に相談してください。 たとえば、あなたのビジネスを開始する前に発生したコストは控除できませんが、あなたは次の15年間でこれらのコストを活用し、控除することがで

2020年以降に事業を停止した場合は、正確な日付をメモしておき、税務上の目的でドアを閉めました。 あなたは解散日までのすべての収入と支出を含むリターンを提出する必要があります。 ドアが閉じた後、すべてのビジネスアカウントに残るべきであることは、あなたが現金化し、あなたが任意の最終的な納税義務を支払うために取って

2020年にLLCをC Corpに変換しましたか?

LLCからC法人にビジネスを変換するときは、税務と法律の専門家を関与させることが重要です。 前に述べたように、LLCからC-Corpにビジネスを移行するには、高価な税金がかかる可能性があります。

IRSは、すべてのパートナーに対し、短い課税年度の申告書を提出し、所得税の責任を支払うためにわずか3ヶ月を与えます。 三ヶ月後、各パートナーは、リターンが彼らの所得税の責任の上に遅れている月額$195を借りています。 遅れていることはたくさんのお金を追加することができますので、あなたの税のプロに知らせてください。

2020年にIRSまたは州税務当局から通知を受けましたか?

すべての連邦税または州税の通知には、納税者が応答しなければならないときまでに期限があります。 速やかに対応し、どのように進めるべきかについて税務プロに相談してください。 しかし、また、フリークアウトしないでください! 通知を受け取った場合は、IRSで作業するためのこれらの指示とヒントに従ってください。

収益性の高い事業のためのすべての2021推定四半期納税期日

収益性の高い事業のために、あなたは年の第四、第六、第九、および第十二*月の十五日までに起因する四半期の分割払いで収入に対する税金を支払う責任があります(IRSフォーム1120-Wを参照)。

2020 納税予定日(暦年ベース): |

||

| 決算短信 | 決算短信 | 決算短信 |

| 第一四半期税見積期限 | 四月15, 2021 | |

| 第二四半期税見積もり締め切り | 六月15, 2021 | |

| 9月第3四半期の税見積もり期限 | 9月15, 2021 | |

| 第四四半期税見積期限(法人) | 月15, 2021 | |

| 第四四半期税見積期限(個人) | 月17, 2022 | |

あなたが欠場した場合 あなたの推定納税額は、あなたが今年の終わりにファイルに行くとき、あなたは常に完全にそれらを支払うだけでなく、あなたが借りているものに利

代替会計年度の2021-2022税カレンダーの適応:

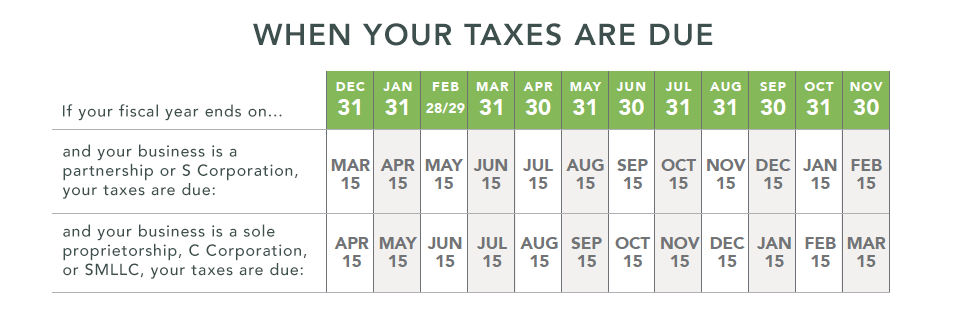

事業税に暦年の代わりに会計年度を使用していますか? あなたはまだ同じケイデンスで税を提出しますが、あなたはあなたの実際の税の期限を決定するためにいくつかの数字をクランチする必要があ

会計年度が終了した日に基づいて税金がいつ支払われるかを確認するには、以下の表に従ってください(ヒント: 日付が週末または連邦休日に該当する場合は、翌営業日を使用してください):

あなた自身の2020-2021事業税申告カレンダーを作成する

あなたの2020-2021カレンダーに関連する日付を追加して、あなたの事業税の上にとどまる:

収益性がありますか? 2020年の四半期支払予定期限をカレンダーに追加します。:

- Q1:2021年4月15日

- Q2:2021年6月15日

- Q3:2021年9月15日

- Q4:2021年12月15日(法人)

- Q4: 平成17年(2022年)(個人)

パートナーシップかS-Corporationか。 フロー/パススルーエンティティのこれらの2020年の提出期限をカレンダーに追加します:

- レギュラー:2021年3月15日

- 延長:9月15, 2021

個人かC法人か? これらの2020年の出願期限をカレンダーに追加します:

- レギュラー:2021年4月15日

- 延長:10月15, 2021

非営利団体か慈善団体か。 免除された組織の2020年の提出期限をカレンダーに追加します:

- レギュラー: 2021年5月15日

- 延長:11月15, 2021

該当する場合は、これらを2020-2020年の日付に税金カレンダーに追加します:

- 2020年事業税に向けて資格を得る従業員ボーナスを支払う最終日:2021年3月15日(発生申告者のみ、これについて不明な場合は、税務担当者にお尋ねください)

- #GivingTuesday2021: 2021年11月30日

- 2021年にビジネスを開始した日付

- 2021年にビジネスを停止した日付

- あなたが受け取る州/IRSからの通知の締め切り2021年2021

今日2021年に提出する計画を開始し、時間とお金を節約する

ビジネスオーナーは、税金を節約する方法はたくさんあることを知っていますが、そのすべての機会コストをキャプチャするにはある程度の計画が必要です。 あなたの重要な税期限のカレンダーは、準拠していると延滞料や罰則を回避するための巨大なステップです。 inDineroは、包括的な戦略を構築するのに役立ちます。