Real Estate Income Trusts, of kortweg REIT ‘ s, zijn ondernemingen die inkomstenproducerende onroerend goed bezitten of financieren. Zij ontvangen speciale fiscale overwegingen en hebben over het algemeen een hoger uitkeringsrendement dan ondernemingen.

vastgoed kan variëren van winkelcentra tot appartementengebouwen, kantoorgebouwen of een combinatie van de verschillende activa. Als gevolg van de REIT structuur en tax code, REIT belasting voor beleggers in Canada verschilt van dividenden en rechtvaardigen een goed begrip door individuele beleggers. Zie hieronder voor de Canadese onderverdeling naar sub-industrieën.

hoewel REIT ‘ s bedoeld zijn om belastingefficiënte ondernemingen te zijn, is hun uitkering niet fiscaal efficiënt in de zin dat dividenden afkomstig zijn van vennootschappen.

REIT-uitkeringen

voordat we ingaan op de fiscale impact van het houden van een REIT op een niet-geregistreerde rekening, moet u het verschil tussen dividenden en uitkeringen begrijpen.

als je kijkt naar de informatie op een REIT-website zoals RioCan, kun je zien dat er sprake is van distributie en niet van dividend. Het betekent gewoon dat de uitkering van de onderneming aan beleggers vanuit fiscaal oogpunt niet als een in aanmerking komend dividend wordt beschouwd.

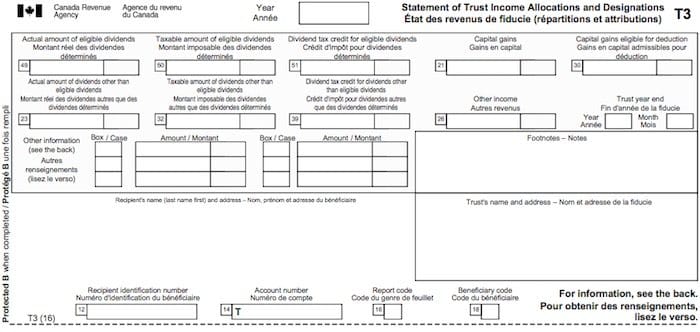

in feite worden dividenden gerapporteerd op een T5-formulier, terwijl uitkeringen worden gerapporteerd op een T3-formulier (zie hieronder). Het is mogelijk om een aantal dividenden uit een REIT te ontvangen en zo ja, zal het worden opgenomen als een van de bron van inkomsten en ook worden gerapporteerd op de T3 met de vereiste gross-up informatie.

RioCan schetst duidelijk de verhoudingen van de volgende inkomstenbronnen op hun site. Zoals u kunt zien, kunnen er maximaal 6 verschillende bronnen hieronder.

in een tax-free account, zoals TFSA, RRSP / RRIF of RESP, het houden van een REIT-investering is geen probleem, omdat je geen belastingen hoeft te betalen, maar in een niet-geregistreerde account, het heeft een implicatie en overwegingen.

niet alleen omdat u de uitkering aangeeft als inkomen op uw belastingen, maar omdat er ook een return of capital (ROC) kan zijn en dat invloed heeft op uw boekhouding. Merk op dat ROC van REITs de meest fiscaal efficiënte uitbetaling is, aangezien de uitkering wordt omgezet in een potentiële meerwaarde die later moet worden betaald op het moment van vervreemding.

ROC maakt uw accounting echter veel moeilijker. Het is beter om te houden in uw TFSA of RRSP account.

bij het kiezen van het beste Canadese REIT, als u van plan bent het op een niet-geregistreerde rekening te houden, moet u het netto-inkomen uit het REIT dat u in gedachten hebt vergelijken met een goed hoog rendement voorraad zoals Bell Canada. Het fiscale effect kan ervoor zorgen dat beide Investeringen uiteindelijk hetzelfde zijn.

verschil tussen Dividend & uitkering

REIT belasting (in Canada)

behandeling van inkomstenbelasting op beleggingsrekeningen de inkomstenbelasting op REIT ‘ s is eigenlijk vrij eenvoudig te begrijpen, maar het volgen van de details jaar na jaar is waar de uitdaging ligt.

de verlaging van de aangepaste kostenbasis (ACB) is wat een tracking challenge creëert. In het RioCan voorbeeld hierboven, kunt u een vrij grote verhouding van rendement van kapitaal zien (ROC-een andere naam voor de aangepaste ACB) en dat verandert de kosten van uw investering.

elke keer dat u de T3 ontvangt, moet u de kosten van uw bezit aanpassen. U, daarom, moet ijverig zijn met uw tracking als je zal hebben om meerwaarden te melden op een later tijdstip. Het is zelfs mogelijk dat de kosten van het aandeel eindigt op $0 als je het REIT voor lang genoeg.

het is belangrijk op te merken dat geen van de onderstaande fiscale overwegingen van toepassing is wanneer u REIT-beleggingen in een fiscaal beschermde rekening houdt. Het kan ook nodig zijn om te overwegen dat terugtrekking uit een RRSP worden behandeld als inkomen en uw marginale belastingtarief van toepassing zal zijn.

uitsplitsing REIT-belastingen

Overige inkomsten: dit bedrag vertegenwoordigt de inkomsten die u ontvangt van het REIT als onderdeel van hun bedrijfsactiviteiten. Zie deze inkomsten als de huurinkomsten van de holdings. Dit inkomen wordt belast tegen uw marginale belastingtarief net als rente zou worden belast.

vermogenswinst: de gerapporteerde vermogenswinst wordt belast tegen de helft van uw marginale belastingtarief. Er wordt ook gezegd dat u wordt belast op 50% van de vermogenswinst tegen uw marginale belastingtarief.

Buitenlandse Niet-Bedrijfsopbrengsten: Wanneer een REIT houdt ons of buitenlandse eigendommen, de buitenlandse inkomsten wordt gerapporteerd als buitenlandse niet-zakelijke inkomsten en wordt belast tegen uw marginale belastingtarief. Het vertegenwoordigt meestal de huuropbrengsten van de buitenlandse bedrijven.

rendement van Kapitaal: dit bedrag is de onderneming die u uw geld teruggeeft. Er is geen directe belasting op te betalen, omdat het gewoon de kosten van het aandeel vermindert. Het vereist een goed voorraadvolgsysteem. ROC wordt aangeduid als een verlaging van de aangepaste kostenbasis (of ACB). Bijvoorbeeld, als je een REIT aandeel $10 betaald en het REIT heeft een ROC van $ 0,50 per aandeel, uw nieuwe kosten is $9.50 per aandeel. Zoals u kunt zien in de RioCan distributie hierboven, kan de ROC ratio van een distributie significant zijn.

dit is de reden waarom ik geen REITs houd op een niet-geregistreerde rekening. De tracking is een hoop werk, ook al ben ik goed ingesteld om mijn beleggingsportefeuille te volgen. Echter, het kan efficiënter zijn vanuit een fiscaal perspectief, omdat vermogenswinst is een van de gunstigere fiscale behandeling. U hoeft alleen maar te beslissen over het zetten van de inspanning om alle transacties van DRIP en ROC volgen wanneer het aan u wordt verstrekt.

Portfolio & Dividend Tracker

Dividend & Distributie Belasting Samenvatting

| Niet-Geregistreerde | TFSA | RRSP | RESP | Voorbeelden | |

| Canadese Dividenden | Voorkeur Canadese dividendbelasting Tarief | Geen Belastingen | Geen Belastingen | Geen Belastingen | TSE:RY |

| Canadese Uitkeringen (reit ‘ s, Inkomen Trusts) | Normaal inkomen en de belastingen op de meerwaarde kan zijn van toepassing. | geen belastingen | geen belastingen | geen belastingen | TSE:REI.VN |

| Amerikaanse dividenden | 15% ingehouden-buitenlandse belastingkrediet kan worden aangevraagd. Het tarief van de inkomstenbelasting is van toepassing. | 15% ingehouden – geen buitenlands belastingkrediet | geen belastingen | 15% ingehouden-geen buitenlands belastingkrediet | NYSE: JNJ |

| us distributies (MLP ‘ s) | 39,6% ingehouden – buitenlandse belastingkrediet kan worden aangevraagd. Het tarief van de inkomstenbelasting is van toepassing. | 39,6% Ingehouden-Geen Buitenlands Belastingkrediet | 39.6% ingehouden – geen buitenlands belastingkrediet | 39,6% ingehouden – geen buitenlands belastingkrediet | NYSE: MMP |