waardering van aandelen is het proces van bepaling van de reële waarde van de aandelen van de onderneming. In dit artikel zullen we het hebben over:

Wat is waardering van aandelen

waardering van aandelen is het proces van het kennen van de waarde van de aandelen van een bedrijf. De waardering van aandelen gebeurt op basis van kwantitatieve technieken en de waarde van de aandelen zal variëren afhankelijk van de vraag en het aanbod van de markt. De aandelenkoers van de beursgenoteerde ondernemingen die in het openbaar worden verhandeld, is gemakkelijk bekend. Maar W. R.t particuliere ondernemingen waarvan de aandelen niet openbaar worden verhandeld, is de waardering van aandelen echt belangrijk en uitdagend.

wanneer is waardering van aandelen vereist

Hieronder staan enkele gevallen waarin de waardering van aandelen belangrijk is:

- een van de belangrijke redenen is wanneer u op het punt staat uw bedrijf te verkopen en u uw bedrijfswaarde wilt weten

- wanneer u uw bank benadert voor een lening op basis van aandelen als effect

- fusie, overname, reconstructie, fusie enz. – de waardering van aandelen is zeer belangrijk

- wanneer uw aandelen moeten worden omgezet, d.w.z. uit de voorkeur van het eigen vermogen

- Waardering is verplicht bij de uitvoering van een employee stock ownership plan (ESOP)

- Voor belastingaanslagen die onder de vermogensbelasting of successierechten handelingen

- In geval van geschil, waar delen waardering is wettelijk verplicht

- Aandelen door een beleggingsvennootschap

- Compensatie van de aandeelhouders, de vennootschap is genationaliseerd

Soms, zelfs beursgenoteerde aandelen worden gewaardeerd omdat de markt offerte niet kan tonen, het ware beeld of grote blokken aandelen zijn onder overdracht, enz.

hoe de methode voor de waardering van aandelen te kiezen

er zijn verschillende redenen om een bepaalde methode voor de waardering van aandelen toe te passen; deze methode hangt over het algemeen af van het doel van de waardering. Het gebruik van een combinatie van methoden biedt over het algemeen een betrouwbaardere waardering. Laten we onder elke benadering zien wat de belangrijkste reden is:

I. Assets-benadering

als een bedrijf een kapitaalintensieve onderneming is en een groot bedrag in kapitaalactiva heeft belegd of als het bedrijf een groot volume aan kapitaalwerk in uitvoering heeft, kan een asset-based benadering worden gebruikt. Deze methode is ook van toepassing op de waardering van de aandelen tijdens de fusie, absorptie of liquidatie van vennootschappen.

II. Inkomensbenadering

deze benadering heeft twee verschillende methoden, namelijk Discounted Cash Flow (DCF) of Price Earning Capacity (PEC) methode. De DCF-methode maakt gebruik van de projectie van toekomstige kasstromen om de reële waarde te bepalen en indien deze gegevens redelijkerwijs beschikbaar zijn, kan de DCF-methode worden gebruikt. PEC-methode maakt gebruik van historische winsten en als een entiteit lange tijd niet in het bedrijf is en net met haar activiteiten is begonnen, kan deze methode niet worden toegepast.

iii. Marktbenadering

bij deze benadering wordt de marktwaarde van de aandelen in aanmerking genomen voor waardering. Deze aanpak is echter alleen haalbaar voor beursgenoteerde ondernemingen waarvan de aandelenkoersen op de open markt kunnen worden verkregen. Als er een set van peer bedrijven die zijn genoteerd en betrokken bij een soortgelijke business, dan is een dergelijk bedrijf aandeel publieke prijzen kunnen ook worden gebruikt.

Wat zijn methoden voor de waardering van aandelen

er is geen enkele waarderingsmethode die geschikt is voor enig doel, daarom zijn er verschillende methoden voor de waardering van aandelen afhankelijk van het doel, de beschikbaarheid van gegevens, de aard en het volume van de onderneming enz.

I. op activa gebaseerde

deze benadering is gebaseerd op de waarde van de activa en passiva van de onderneming, waaronder immateriële activa en voorwaardelijke verplichtingen. Deze aanpak kan zeer nuttig zijn voor fabrikanten, distributeurs, enz.wanneer een enorme hoeveelheid kapitaalgoederen wordt gebruikt. Deze benadering wordt ook gebruikt als een redelijkheidscontrole om de conclusies uit de inkomens-of marktbenaderingen te bevestigen. Hier wordt de waarde van de nettoactiva van het bedrijf gedeeld door het aantal aandelen om tot de waarde van elk aandeel te komen. Hieronder volgen enkele van de belangrijke punten die moeten worden overwogen bij de waardering van aandelen in het kader van deze methode:

- de volledige activabasis van de onderneming, met inbegrip van vlottende activa en passiva zoals vorderingen, schulden, voorzieningen, moet in aanmerking worden genomen.

- vaste activa moeten tegen hun realiseerbare waarde worden beschouwd.

- waardering van goodwill als onderdeel van immateriële activa is belangrijk

- zelfs niet-opgenomen activa en passiva moeten worden beschouwd

- fictieve activa zoals voorlopige kosten, disconto bij uitgifte van aandelen en obligaties, gecumuleerde verliezen enz. moet worden geëlimineerd.

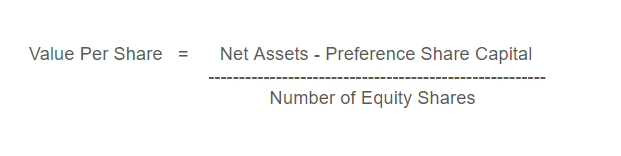

voor de bepaling van de nettowaarde van de activa worden alle externe verplichtingen afgetrokken van de totale waarde van de activa van de onderneming. De nettowaarde van de aldus bepaalde activa moet worden gedeeld door het aantal aandelen om de waarde van het aandeel te bepalen. De gebruikte formule is als volgt:

waarde per aandeel = (nettoactiva-Preferent aandelenkapitaal) / (No. van gewone aandelen)

ii. op inkomen gebaseerde

deze benadering wordt gebruikt bij de waardering van een klein aantal aandelen. Hierbij ligt de nadruk op de verwachte voordelen van de bedrijfsinvesteringen, d.w.z. wat het bedrijf in de toekomst genereert. Een veelgebruikte methode is de schatting van de waarde van een bedrijf door de verwachte winst te delen door een kapitalisatie rate. Er zijn twee andere methoden gebruikt zoals DCF en PEC. PEC kan worden gebruikt door een gevestigde entiteit en nieuw opgerichte bedrijven of bedrijven met volatiele kortetermijnwinst verwachtingen kunnen gebruik maken van de meer complexe analyse, zoals discounted cash flow analyse. De waarde per aandeel wordt berekend op basis van de winst van de onderneming die beschikbaar is voor distributie. Deze winst kan worden bepaald door reserves en belastingen af te trekken van de nettowinst. Hieronder staan de stappen om de waarde per aandeel te bepalen volgens de op inkomen gebaseerde benadering:

- winst van de onderneming verkrijgen (beschikbaar voor dividend)

- geactiveerde Waardegegevens verkrijgen

- Bereken de waarde van het aandeel ( geactiveerde waarde/ aantal aandelen))

Opmerking: De geactiveerde waarde wordt als volgt berekend:

iii. marktgebaseerd

de marktgebaseerde benadering gebruikt in het algemeen de aandelenkoersen van vergelijkbare beursgenoteerde ondernemingen en de verkoop van activa of aandelen van vergelijkbare particuliere ondernemingen. Gegevens met betrekking tot particuliere bedrijven kunnen worden verkregen uit verschillende eigen databases die beschikbaar zijn in de markt. Wat belangrijker is, is hoe de vergelijkbare bedrijven te kiezen – een heleboel voorwaarden in gedachten te houden bij het selecteren van zoals aard en volume van het bedrijf, industrie, grootte, financiële toestand van de vergelijkbare bedrijven, de transactiedatum enz. Er zijn twee verschillende methoden bij het gebruik van de rendementsmethode (rendement is het verwachte rendement op investeringen) zij worden hieronder toegelicht:

I. Rendementsrendement

aandelen worden gewaardeerd op basis van het verwachte rendement en het normale rendement. Bij deze methode wordt de waarde per aandeel berekend met behulp van de onderstaande formule:

II. dividendrendement

volgens deze methode worden aandelen gewaardeerd op basis van het verwachte dividend en het normale rendement. De waarde per aandeel wordt berekend met behulp van de volgende formule:

verwachte dividendrente = (winst beschikbaar voor dividend/gestort aandelenkapitaal) X 100