Real Estate Income Trusts, lub w skrócie REITs, to firmy, które są właścicielami lub finansują nieruchomości generujące dochód. Otrzymują specjalne względy podatkowe i mają zwykle wyższą wydajność dystrybucji niż korporacje.

aktywa nieruchomości mogą wahać się od centrów handlowych, budynków mieszkalnych, nieruchomości biurowych lub mieszanych różnych aktywów. Ze względu na strukturę REIT i kod podatkowy, opodatkowanie REIT dla inwestorów w Kanadzie różni się od dywidend i gwarantuje dobre zrozumienie przez inwestorów indywidualnych. Zob. poniżej podział Kanady według branż.

podczas gdy Reity mają być efektywnymi podatkowo przedsiębiorstwami, ich wypłaty nie są efektywne podatkowo w taki sposób, w jaki dywidendy są od korporacji.

wypłaty REIT

zanim przejdziemy do skutków podatkowych posiadania REIT na niezarejestrowanym koncie, musisz zrozumieć różnicę między dywidendami a wypłatami.

jeśli spojrzysz na informacje podane na stronie internetowej REIT, takiej jak RioCan, zobaczysz, że wspominają one o dystrybucji, a nie o dywidendzie. Oznacza to po prostu, że podział spółki na inwestorów nie jest uważany za kwalifikującą się dywidendę z punktu widzenia podatkowego.

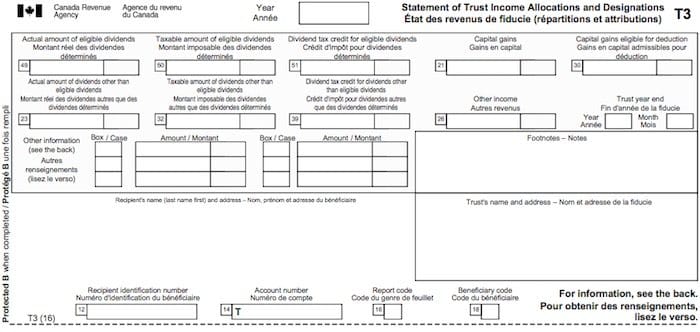

W rzeczywistości dywidendy są przekazywane na formularzu T5, podczas gdy wypłaty są przekazywane na formularzu T3 (zob. poniżej). Możliwe jest otrzymanie niektórych dywidend z REIT, a jeśli tak, zostanie ona uwzględniona jako jedno ze źródeł dochodu, a także zostanie zgłoszona na T3 wraz z niezbędnymi informacjami brutto.

RioCan wyraźnie przedstawia wskaźniki następujących źródeł dochodów na swojej stronie. Jak widać, poniżej może być do 6 różnych źródeł.

na rachunku wolnym od podatku, takim jak TFSA, RRSP/RRIF lub RESP, posiadanie inwestycji REIT nie stanowi problemu, ponieważ nie musisz płacić żadnych podatków, ale na koncie niezarejestrowanym ma to konsekwencje i względy.

nie tylko dlatego, że deklarujesz dystrybucję jako dochód z podatków, ale dlatego, że może być również zwrot kapitału (ROC) i to wpływa na Twoją księgowość. Należy zauważyć, że ROC od REITs jest najbardziej efektywną podatkowo wypłatą, ponieważ dystrybucja jest przekształcana w potencjalny zysk kapitałowy, który zostanie wypłacony później w momencie rozdysponowania.

jednak Roc znacznie utrudnia Ci księgowość. Lepiej trzymać na koncie TFSA lub RRSP.

wybierając najlepszy kanadyjski REIT, jeśli planujesz trzymać go na niezarejestrowanym koncie, musisz porównać dochód netto z REIT, który masz na myśli, z dobrym zapasem o wysokiej rentowności, takim jak Bell Canada. Skutki podatkowe mogą sprawić, że obie inwestycje będą ostatecznie takie same.

różnica między dywidendą & dystrybucją

Opodatkowanie REIT (w Kanadzie)

Opodatkowanie podatkiem dochodowym na rachunkach Inwestycyjnychw rzeczywistości podatek od Reit jest dość prosty do zrozumienia, jednak śledzenie szczegółów rok po roku jest wyzwaniem.

redukcja SKORYGOWANEJ podstawy kosztów (ACB) jest tym, co tworzy wyzwanie śledzenia. W powyższym przykładzie RioCan widać dość duży stosunek zwrotu kapitału (Roc-inna nazwa skorygowanego ACB), który zmienia koszt inwestycji.

za każdym razem, gdy otrzymujesz T3, musisz dostosować koszt swoich zasobów. Dlatego musisz być sumienny w śledzeniu, ponieważ będziesz musiał zgłosić zyski kapitałowe w późniejszym czasie. Jest nawet możliwe, że koszt akcji kończy się na $0, jeśli trzymasz REIT wystarczająco długo.

ważne jest, aby pamiętać, że żadna z poniższych kwestii podatkowych nie ma zastosowania, gdy posiadasz inwestycje REIT na koncie chronionym podatkiem. Może być również konieczne, aby wziąć pod uwagę, że wycofanie z RRSP są traktowane jako dochód i krańcowa stawka podatkowa będzie zastosowanie.

podział podatkowy REIT

Pozostałe dochody: kwota ta reprezentuje przychody uzyskiwane z REIT w ramach ich działalności operacyjnej. Potraktuj ten dochód jako dochód z najmu z gospodarstw. Ten dochód jest opodatkowany według krańcowej stawki podatkowej, tak jak odsetki będą opodatkowane.

zyski kapitałowe: zgłoszone zyski kapitałowe są opodatkowane po połowie krańcowej stawki podatkowej. Mówi się również, że jesteś opodatkowany 50% zysków kapitałowych po krańcowej stawce podatkowej.

Dochody Z Zagranicy: Gdy REIT posiada nas lub nieruchomości zagranicznych, dochody zagraniczne są zgłaszane jako zagranicznych Dochodów Nie-biznesowych i jest opodatkowana według krańcowej stawki podatkowej. Zwykle stanowi dochód z najmu z zagranicznych gospodarstw.

zwrot kapitału: ta kwota to firma, która zwraca ci pieniądze. Nie ma od niego natychmiastowego podatku, ponieważ po prostu zmniejsza koszt akcji. Wymaga dobrego systemu śledzenia zapasów. ROC jest określany jako redukcja SKORYGOWANEJ podstawy kosztów (lub ACB). Na przykład, jeśli zapłaciłeś udział REIT $10, A REIT ma ROC w wysokości $0.50 za akcję, Twój nowy koszt wynosi $ 9.50 za akcję. Jak widać w powyższym rozkładzie Riocana, stosunek ROC rozkładu może być znaczący.

z tego powodu nie posiadam Reitów na niezarejestrowanym koncie. Śledzenie to dużo pracy, mimo że jestem dobrze przygotowany do śledzenia mojego portfela inwestycyjnego. Jednak może to być bardziej skuteczne z punktu widzenia podatków, ponieważ zyski kapitałowe jest jednym z bardziej korzystnych traktowania podatkowego. Po prostu musisz zdecydować się na wkładanie wysiłku, aby śledzić wszystkie transakcje z DRIP i ROC, gdy są one dostarczane do ciebie.

Portfel & wskaźnik dywidendy

Dywidenda & Zestawienie podatku od dystrybucji

| niezarejestrowani | TFSA | RRSP | RESP | przykłady | |

| dywidendy kanadyjskie | preferowana stawka podatku od dywidend Kanadyjskich | bez podatków | bez podatków | bez podatków | TSE:RY |

| Canadian Distributions (REITs, Income Trusts) | normalne dochody i zyski kapitałowe podatki mogą mieć zastosowanie. | bez podatków | bez podatków | bez podatków | ONZ |

| dywidendy z USA | 15% potrącone-można ubiegać się o zagraniczny kredyt podatkowy. Obowiązuje stawka podatku dochodowego. | 15% wstrzymane-brak zagranicznego kredytu podatkowego | brak podatków | 15% wstrzymane-brak zagranicznego kredytu podatkowego | NYSE:JNJ |

| dystrybucje Amerykańskie (MLPs) | 39,6% wstrzymane – można ubiegać się o zagraniczną ulgę podatkową. Obowiązuje stawka podatku dochodowego. | 39,6% – Brak Zagranicznego Kredytu Podatkowego | 39.6% wstrzymane-brak zagranicznego kredytu podatkowego | 39,6% wstrzymane-brak zagranicznego kredytu podatkowego | NYSE: MMP |