niezależnie od tego, czy sam składasz podatki, czy masz pomoc, upewnienie się, że zeznania podatkowe są prawidłowe i terminowe, jest o wiele łatwiejsze, gdy

- masz całoroczny niezawodny zespół księgowy, a

- masz odpowiednie terminy oznaczone w kalendarzu.

outsourcing księgowości i podatków Twojej firmy z inDinero, jesteś objęty na obu frontach. Dostarczymy informacje potrzebne do stworzenia odpowiedniego kalendarza podatkowego na rok 2021, aby nadążyć za obowiązkami podatkowymi i uniknąć opóźnionych kar.

czy nadal pracujesz nad podatkami biznesowymi 2019? Sprawdź te daty w wersji 2019-2020 tego kalendarza.

stworzyliśmy trzy kalendarze dla zapracowanych właścicieli firm. Jeden opiera się na rodzaju działalności (tj. jednoosobowej działalności gospodarczej, korporacji S). Drugi jest oparty na harmonogramie zgłoszeń (tj. rocznym lub kwartalnym). Trzeci ma wszystkie terminy płatności IRS, jeśli używasz alternatywnego kalendarza fiskalnego.

wszystkie terminy dla podatków biznesowych 2020 w 2021 według typu

korzystając z typu podmiotu, możesz określić swój termin składania podatków dochodowych od działalności gospodarczej i co by to było, gdybyś zdecydował się skorzystać z przedłużenia, które należy złożyć przed pierwotną datą terminu podatkowego.

poniższa tabela obejmuje, kiedy każdy rodzaj podmiotu gospodarczego musi złożyć podatek dochodowy za 2020 r. w 2021 r. (Dla roku kalendarzowego od 1/1/20 do 12/31/20):

2021 terminy podatkowe składania deklaracji biznesowych 2020 |

|

| terminy podatkowe | termin płatności |

| pierwotny termin podatkowy dla spółek osobowych (formularz 1065) | Marzec 15, 2021 |

| przedłużenie terminu podatkowego dla spółek osobowych (formularz 1065) | wrzesień 15, 2021 |

| S terminy podatku dochodowego od osób prawnych | termin płatności |

| pierwotny termin podatkowy dla S. A. (formularz 1120-S) | Marzec 15, 2021 |

| rozszerzenie tax deadline for S Corporations (Form 1120-S) | September 15, 2021 |

| C Corporation Tax Deadlines | Due Date |

| Original tax deadline for C Corporations (Form 1120) | April 15, 2021 |

| Extension tax deadline for C Corporations (Form 1120) | October 15, 2021 |

| Sole Proprietor Tax Deadlines | Due Date |

| Original tax deadline for sole proprietors and individuals (Form 1040) | April 15, 2021 |

| przedłużenie terminu podatkowego dla osób fizycznych i prawnych (formularz 1040) | październik 15, 2021 |

| terminy podatkowe | termin płatności |

| pierwotny termin podatkowy dla organizacji zwolnionych (formularz 990) | Maj 15*, 2021 |

| przedłużenie terminu podatkowego dla organizacji zwolnionych (formularz 990) | listopad 15, 2021 |

* 15 maja to niedziela, więc termin będzie kolejnym dniem roboczym, czyli poniedziałek, 17 maja 2021 roku.

Co spółki osobowe i S corps nie mogą przeoczyć w terminie podatkowym

s Corps i podmioty partnerskie są „przepływowe” lub „przelotowe”, ponieważ nie płacą podatku dochodowego. Jako przepływ, przychody i straty Twojej firmy przechodzą na partnerów, właścicieli lub akcjonariuszy.

więc kiedy Twoja jednostka przepływowa składa formularz 1065 lub formularz 1120-S z IRS, musisz również wydać harmonogram K – 1s każdemu partnerowi lub akcjonariuszowi, aby mogli zgłosić swoje zwroty.

z tego powodu, jeśli planujesz przedłużenie terminu podatkowego, upewnij się i poinformuj wszystkich wspólników i akcjonariuszy, aby mogli zrobić to samo!

the one date osoby fizyczne i korporacje muszą pamiętać, aby płacić podatki na czas

jako osoba fizyczna (jednoosobowa działalność gospodarcza lub korporacja), Twoje podatki są należne piętnastego dnia czwartego miesiąca roku podatkowego lub piętnastego dnia dziesiątego miesiąca, jeśli złożysz przedłużenie. W przypadku osób zgłaszających rok kalendarzowy 15 kwietnia 2021 r. złożysz swoje podatki lub przedłużenie i zapłacisz należne ci zobowiązanie podatkowe.

jeśli poprosisz o przedłużenie, będziesz składać podatki do 15 października 2021 r., ale nadal będziesz musiał zapłacić podatki do 15 kwietnia.

kiedy należy rozważyć przedłużenie podatku dla podatków biznesowych 2020

przedłużenie dotyczy tylko terminu złożenia zeznania, nie płacąc żadnych podatków, które będziesz winien. Więc, jakie są niektóre powody, aby poprosić o przedłużenie na złożenie zwrotu?

- potrzebujesz dodatkowego czasu, aby się zorganizować

- zakłócenia w twoim życiu biznesowym lub osobistym

- Twoja działalność gospodarcza w 2020 roku ma o wiele więcej konsekwencji podatkowych niż się spodziewałeś

wydłużenie terminu zwrotu nie musi być stresującą decyzją. To powinno pomóc wyeliminować stres!

w przypadku korporacji C, spółek osobowych i korporacji S, skorzystaj z formularza 7004, aby zażądać przedłużenia o sześć miesięcy; osoby prywatne używają formularza 4868. W przypadku organizacji non-profit możesz poprosić o przedłużenie o sześć miesięcy, korzystając z formularza 8868.

zanim podejmiesz jakąkolwiek decyzję, koniecznie porozmawiaj o tym ze swoim podatnikiem. Mogą mieć powód, by nie przedłużać.

cztery inne uwagi przy składaniu podatków na 2020 r.

czy Twoja firma miała jakiekolwiek zagraniczne relacje lub działalność w 2020 r.?

jeśli masz zagranicznych akcjonariuszy, brak terminu składania wniosków dla zagranicznych wypełniaczy był bardzo drogi kilka lat temu. W 2017 r. weszły w życie nowe przepisy podatkowe, które sprawiły, że składanie pod koniec 250% droższe. Więc proszę wypełnić formularz 5472 na czas, aby uniknąć $25,000 za 30-dniowy okres na wymaganego akcjonariusza (yikes!) kara.

rozpocząłeś lub zakończyłeś działalność w 2020 roku?

chociaż może to być kuszące, aby zapomnieć o podatkach w pierwszym i ostatnim roku działalności lub jako firma sezonowa, która istnieje tylko przez część roku, chcemy przypomnieć, że nadal będziesz musiał złożyć krótki roczny zwrot.

jeśli założyłeś firmę w 2020 r., musisz złożyć podatki od daty założenia do końca roku. Porozmawiaj z ekspertem podatkowym, aby ustalić, co można, a czego nie można odliczyć. Na przykład koszty poniesione przed rozpoczęciem działalności nie będą podlegały odliczeniu, ale możesz je wykorzystać i odliczyć w ciągu najbliższych 15 lat.

jeśli zamkniesz swoją działalność w 2020 roku lub później, zwróć uwagę na dokładną datę, zamknąłeś drzwi dla celów podatkowych. Musisz złożyć deklarację, która zawiera wszystkie dochody i wydatki do dnia rozwiązania. Wszystko, co powinno pozostać na kontach biznesowych po zamknięciu drzwi, to kwoty, które planujesz przekazać inwestorom podczas wypłaty, i wszystko, co odłożyłeś na zapłacenie ostatecznego zobowiązania podatkowego.

czy przekształciłeś swoją LLC w C Corp w 2020?

podczas konwersji firmy z LLC na korporację C ważne jest, aby zaangażować specjalistów podatkowych i prawnych. Jak już wspomnieliśmy wcześniej, Przejście Twojej firmy z LLC do C-Corp może wiązać się z kosztownymi karami podatkowymi.

IRS daje wszystkim Partnerom tylko trzy miesiące na złożenie krótkiego zeznania podatkowego i opłacenie zobowiązania podatkowego. Po trzech miesiącach każdy partner będzie winien $ 195 miesięcznie zwrot jest opóźniony poza ich zobowiązaniem podatkowym. Niech twój tax Pro wiedzieć, bo spóźnienie może dodać do dużo pieniędzy.

czy w 2020 r. otrzymałeś zawiadomienie z urzędu skarbowego lub Państwowego Urzędu Skarbowego?

Wszystkie federalne lub stanowe zawiadomienia podatkowe będą miały termin, w którym podatnik musi odpowiedzieć. Pamiętaj, aby szybko odpowiedzieć i skonsultować się z tax pro o tym, jak należy postępować. Ale nie panikuj! Jeśli otrzymasz powiadomienie, postępuj zgodnie z poniższymi instrukcjami i Wskazówkami dotyczącymi współpracy z urzędem skarbowym.

wszystkie szacowane kwartalne terminy płatności podatku na 2021 r. dla dochodowych firm

w przypadku dochodowej firmy Jesteś odpowiedzialny za płacenie podatku od dochodów w kwartalnych ratach należnych do piętnastego dnia czwartego, szóstego, dziewiątego i dwunastego* miesiąca roku (patrz formularz IRS 1120-w).

2020 szacowane terminy płatności podatku (w oparciu o rok kalendarzowy): |

|

| termin kwartalny | termin |

| Termin rozliczenia podatku za I kwartał | Kwiecień 15, 2021 |

| Termin rozliczenia podatku za II kwartał | czerwiec 15, 2021 |

| Termin rozliczenia podatku za III kwartał | wrzesień 15, 2021 |

| Termin rozliczenia podatku za IV kwartał (korporacje) | grudzień 15, 2021 |

| Termin rozliczenia podatku za IV kwartał (Osoby fizyczne) | styczeń 17, 2022 |

jeśli tęsknisz szacowane płatności podatku, zawsze można zapłacić je w całości, gdy idziesz do pliku na koniec roku, ale także oczekiwać, aby zapłacić odsetki i kary za to, co jesteś winien.

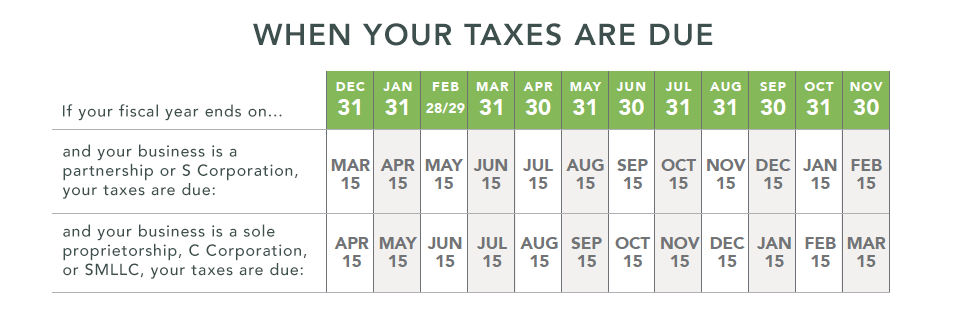

dostosowywanie kalendarza podatkowego na lata 2021-2022 do alternatywnego roku podatkowego:

czy używasz roku podatkowego zamiast roku kalendarzowego dla podatków biznesowych? Nadal będziesz składać podatki w tej samej kadencji, ale być może będziesz musiał zmiażdżyć niektóre liczby, aby określić rzeczywiste terminy podatkowe.

postępuj zgodnie z poniższym wykresem, aby sprawdzić, kiedy należne są podatki w oparciu o dzień zakończenia roku podatkowego (Wskazówka: użyj następnego dnia roboczego, jeśli daty wypadają w weekend lub święto federalne):

Zbuduj swój własny kalendarz deklaracji podatkowych 2020-2021

dodaj odpowiednie daty DO KALENDARZA 2020-2021, aby być na bieżąco z podatkami biznesowymi:

opłacalne? Dodaj szacowane kwartalne terminy płatności na 2020 r. do swojego kalendarza:

- Q1: 15 kwietnia 2021

- Q2: 15 czerwca 2021

- Q3: 15 września 2021

- Q4: 15 grudnia 2021 (korporacje)

- Q4: 17 stycznia 2022 roku (osoby)

partnerstwo czy S-Korporacja? Dodaj te terminy składania zgłoszeń 2020 dla jednostek przepływu/przejścia do kalendarzy:

- regularny: 15 marca 2021

- przedłużony: wrzesień 15, 2021

osoba fizyczna czy C Corporation? Dodaj te terminy składania zgłoszeń 2020 do kalendarzy:

- regularny: 15 kwietnia 2021

- przedłużony: październik 15, 2021

organizacja non-profit czy charytatywna? Dodaj te terminy składania zgłoszeń 2020 dla organizacji zwolnionych do kalendarzy:

- regularne: 15 maja 2021

- przedłużony: listopad 15, 2021

jeśli ma to zastosowanie, dodaj je do dat 2020-2020 w kalendarzu podatkowym:

- ostatni dzień wypłaty premii pracowniczych, które kwalifikują się do podatków biznesowych 2020: Marzec 15, 2021 (tylko dla osób rozliczających się międzyokresowo; jeśli nie jesteś tego pewien, zapytaj swojego tax pro)

- # GivingTuesday 2021: 30 listopada 2021 r.

- Data rozpoczęcia działalności gospodarczej w 2021 r.

- Data zakończenia działalności gospodarczej w 2021 r.

- terminy wszelkich powiadomień od państwa / urzędu skarbowego, które otrzymujesz w 2021

zacznij planować złożenie wniosku o 2021 już dziś i oszczędzaj czas i pieniądze

właściciele firm wiedzą, że istnieje wiele sposobów na zaoszczędzenie podatków, ale potrzeba pewnego stopnia planowania, aby uchwycić wszystkie te koszty alternatywne. Kalendarz krytycznych terminów podatkowych to ogromny krok w kierunku przestrzegania przepisów i unikania opóźnionych opłat i kar. inDinero może pomóc ci zbudować kompleksową strategię.