fundos de renda imobiliária, ou REITs for short, são empresas que possuem ou financiam imóveis produtores de renda. Eles recebem considerações fiscais especiais e tendem a ter um rendimento de distribuição maior do que as corporações.

os ativos imobiliários podem variar de shoppings, prédios de apartamentos, propriedades de escritórios ou uma mistura dos diferentes ativos. Devido à estrutura do REIT e ao código tributário, a tributação do REIT para Investidores no Canadá difere dos dividendos e garante um bom entendimento por investidores individuais. Veja abaixo a quebra Canadense por sub-indústrias.

embora os REITs se destinem a ser negócios com eficiência tributária, suas distribuições não são eficientes em impostos na forma como os dividendos são de empresas.

distribuições REIT

Antes de mergulharmos no impacto fiscal de manter um REIT em uma conta não registrada, você precisa entender a diferença entre dividendos e distribuições.

se você olhar para as informações fornecidas em um site REIT, como RioCan, você pode ver que eles mencionam distribuição e não dividendos. Isso significa simplesmente que a distribuição da empresa aos investidores não é considerada um dividendo elegível do ponto de vista tributário.

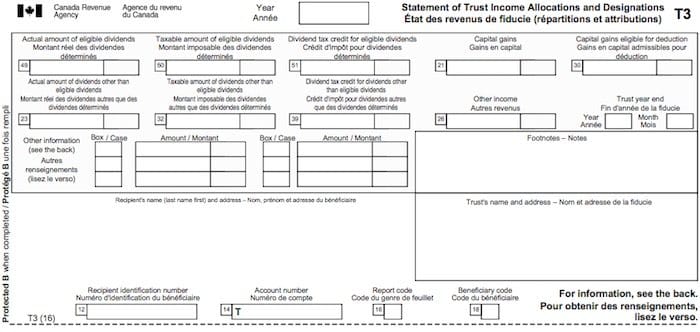

na verdade, os dividendos são relatados em um formulário T5, enquanto as distribuições são relatadas em um formulário T3 (veja abaixo). É possível receber alguns dividendos de um REIT e, em caso afirmativo, ele será incluído como uma das fontes de renda e também será relatado no T3 com as informações brutas necessárias.

RioCan descreve claramente os índices das seguintes fontes de renda em seu site. Como você pode ver, pode haver até 6 fontes diferentes abaixo.

Em um livre de impostos, conta, tais como TFSA, RRSP/RRIF ou RESP, segurando um REIT de investimento não é uma preocupação, pois você não terá de pagar quaisquer impostos, mas não conta registrada, ele tem uma implicação e considerações.

não só porque você declara a distribuição como renda em seus impostos, mas porque também pode haver um retorno de capital (ROC) e isso afeta sua contabilidade. Observe que o ROC da REITs é o pagamento mais eficiente em impostos, pois a distribuição é convertida em um ganho de capital potencial a ser pago posteriormente no momento da disposição.

ROC, no entanto, torna sua contabilidade muito mais difícil. É melhor manter em sua conta TFSA ou RRSP.

ao escolher o melhor Reit Canadense, se você planeja mantê-lo em uma conta não registrada, você precisa comparar o lucro líquido do REIT que você tem em mente com um bom estoque de alto rendimento, como a Bell Canada. O impacto fiscal pode fazer com que ambos os investimentos sejam os mesmos no final.

Diferença Entre o Dividendo & Distribuição

REIT Tributação (no Canadá)

Imposto de Renda Tratamento do Investimento AccountsIncome imposto sobre REITs, na verdade, é muito simples de entender, no entanto, o acompanhamento dos detalhes, ano após ano, é onde o desafio é.

a redução na base de custos ajustada (ACB) é o que cria um desafio de rastreamento. No exemplo RioCan acima, você pode ver uma proporção muito grande de retorno de capital (ROC – outro nome para o ACB ajustado) e que altera o custo do seu investimento.

você precisa ajustar o custo de suas participações toda vez que receber o T3. Você, portanto, precisa ser diligente com seu rastreamento, pois terá que relatar ganhos de capital posteriormente. É até possível que o custo da ação acabe em US $0 se você segurar o REIT por tempo suficiente.

é importante observar que nenhuma das considerações fiscais abaixo se aplica quando você mantém a REIT investments em uma conta protegida por impostos. Você também pode precisar considerar que a retirada de um RRSP é tratada como renda e sua taxa de imposto marginal será aplicada.

Repartição de impostos REIT

outros rendimentos: este montante representa a receita que você está recebendo do REIT como parte de seus negócios operacionais. Pense nessa receita como a receita de aluguel das participações. Esta renda é tributada à sua taxa de imposto marginal, assim como os juros seriam tributados.

ganhos de Capital: os ganhos de capital relatados são tributados pela metade da sua taxa de imposto marginal. Também é dito que você é tributado em 50% dos ganhos de capital à sua taxa de imposto marginal.

Receitas Não Comerciais Estrangeiras: Quando um REIT nos detém ou propriedades estrangeiras, a receita estrangeira é relatada como renda estrangeira Não Comercial e é tributada à sua taxa de imposto marginal. Geralmente representa a renda de aluguel das participações estrangeiras.

retorno de Capital: este montante é a empresa que lhe dá o seu dinheiro de volta. Não há imposto imediato a pagar, pois simplesmente reduz o custo da ação. Requer um bom sistema de rastreamento de estoque. O ROC é referido como uma redução na base de custos ajustada (ou ACB). Por exemplo, se você pagou um REIT share $10 e o REIT tem um ROC de $0,50 por ação, seu novo custo é $9.50 por ações. Como você pode ver na distribuição RioCan acima, a proporção ROC de uma distribuição pode ser significativa.

esta é a razão pela qual eu não mantenho REITs em uma conta não registrada. O rastreamento é muito trabalho, embora eu esteja bem configurado para rastrear meu portfólio de investimentos. No entanto, pode ser mais eficiente do ponto de vista tributário, uma vez que os ganhos de capital são um dos tratamentos fiscais mais favoráveis. Você simplesmente precisa decidir se esforçar para rastrear todas as transações do DRIP e do ROC quando elas forem fornecidas a você.

Portfólio & Dividendo Rastreador

Dividendo & Distribuição Sumário de Impostos

| Não-Registrado | TFSA | RRSP | RESP | Exemplos | |

| Canadense Dividendos | Preferencial Canadense de Dividendos Taxa de Imposto | Sem Impostos | Sem Impostos | Sem Impostos | TSE:RY |

| Canadense Distribuições (REITs, Renda, relações de confiança) | Normal rendimentos e Ganhos de Capital impostos pode aplicar. | Sem Impostos | Sem Impostos | Sem Impostos | TSE:REI.ONU |

| dividendos dos EUA | 15% retidos-crédito fiscal estrangeiro pode ser reivindicado. Aplica-se a taxa de imposto de renda. | 15% Retido – Não há Crédito de Imposto Estrangeiro | Sem Impostos | 15% Retido – Não há Crédito de Imposto Estrangeiro | NYSE:JNJ |

| NOS Distribuições (MLPs) | De 39,6% Retido – Crédito de Imposto Estrangeiro pode ser reclamado. Aplica-se a taxa de imposto de renda. | 39,6% Retido – Nenhum Crédito Fiscal Estrangeiro | 39.6% retido-nenhum crédito fiscal estrangeiro | 39,6% retido – nenhum crédito fiscal estrangeiro | NYSE: MMP |