trusturile cu venituri imobiliare, sau REIT-urile pe scurt, sunt companii care dețin sau finanțează proprietăți imobiliare producătoare de venituri. Ei primesc considerații fiscale speciale și tind să aibă un randament de distribuție mai mare decât corporațiile.

activele imobiliare pot varia de la mall-uri, la clădiri de apartamente, la proprietăți de birouri sau un amestec de active diferite. Datorită structurii REIT și a Codului fiscal, impozitarea REIT pentru investitorii din Canada diferă de dividende și garantează o bună înțelegere de către investitorii individuali. Vedeți mai jos pentru defalcarea Canadiană pe subindustrii.

în timp ce REIT-urile sunt menite să fie întreprinderi eficiente din punct de vedere fiscal, distribuțiile lor nu sunt eficiente din punct de vedere fiscal în modul în care dividendele provin de la corporații.

distribuțiile REIT

înainte de a ne arunca cu capul în impactul fiscal al deținerii unui REIT într-un cont neînregistrat, trebuie să înțelegeți diferența dintre dividende și distribuții.

dacă vă uitați la informațiile furnizate pe un site web REIT, cum ar fi RioCan, puteți vedea că menționează distribuția și nu dividendele. Înseamnă pur și simplu că distribuția companiei către investitori nu este considerată un dividend eligibil din punct de vedere fiscal.

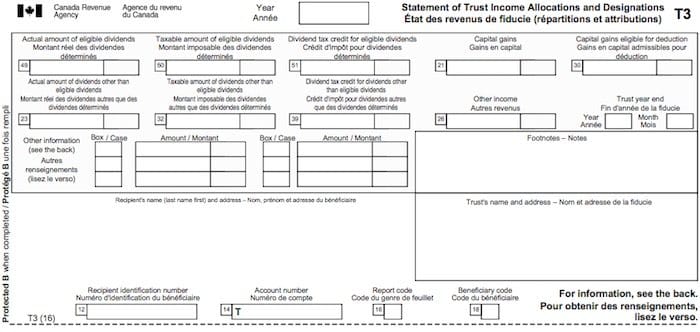

de fapt, dividendele sunt raportate pe un formular T5, în timp ce distribuțiile sunt raportate pe un formular T3 (A se vedea mai jos). Este posibil să primiți unele dividende de la un REIT și, dacă da, acesta va fi inclus ca una dintre sursele de venit și, de asemenea, va fi raportat pe T3 cu informațiile brute necesare.

RioCan prezintă în mod clar rapoartele următoarelor surse de venit pe site-ul lor. După cum puteți vedea, pot exista până la 6 surse diferite mai jos.

într-un cont Duty-Free, cum ar fi TFSA, RRSP/RRIF sau RESP, deținerea unei investiții REIT nu este o preocupare, deoarece nu trebuie să plătiți taxe, dar într-un cont neînregistrat, are o implicație și considerații.

nu numai pentru că declarați distribuția ca venit din impozitele dvs., ci pentru că poate exista și o rentabilitate a capitalului (ROC) și care vă afectează contabilitatea. Rețineți că ROC de la REITs este cea mai eficientă plată fiscală, deoarece distribuția este convertită într-un potențial câștig de capital care trebuie plătit ulterior în momentul dispunerii.

ROC, cu toate acestea, face contabilitate atât de mult mai greu. Este mai bine să țineți în contul dvs.

atunci când alegeți cel mai bun REIT Canadian, dacă intenționați să îl țineți într-un cont neînregistrat, trebuie să comparați venitul net din REIT pe care îl aveți în minte cu un stoc bun cu randament ridicat, cum ar fi Bell Canada. Impactul fiscal poate face ca ambele investiții să fie aceleași în cele din urmă.

diferența dintre dividende & distribuție

impozitarea REIT (în Canada)

tratamentul impozitului pe venit pe conturile de Investițiitaxa pe venit pe REIT este de fapt destul de simplu de înțeles, cu toate acestea, urmărirea detaliilor an după an este în cazul în care provocarea este.

reducerea bazei de costuri ajustate (ACB) este ceea ce creează o provocare de urmărire. În exemplul RioCan de mai sus, puteți vedea un raport destul de mare de rentabilitate a capitalului (ROC – un alt nume pentru ACB ajustat) și care modifică costul investiției dvs.

trebuie să ajustați costul exploatațiilor dvs. de fiecare dată când primiți T3. Prin urmare, trebuie să fiți sârguincioși cu urmărirea dvs., deoarece va trebui să raportați câștigurile de capital ulterior. Este chiar posibil ca costul acțiunii să ajungă la 0 USD dacă țineți REIT suficient de mult timp.

este important să rețineți că niciuna dintre considerațiile fiscale de mai jos nu se aplică atunci când dețineți investiții REIT într-un Cont protejat de impozite. De asemenea, poate fi necesar să luați în considerare faptul că retragerea dintr-un RRSP este tratată ca venit și se va aplica rata de impozitare marginală.

defalcare fiscală REIT

alte venituri: această sumă reprezintă veniturile pe care le obțineți de la REIT ca parte a activității lor de operare. Gândiți-vă la acest venit ca la veniturile din chirii din exploatații. Acest venit este impozitat la rata de impozitare marginală la fel ca dobânda ar fi impozitată.

câștiguri de Capital: câștigurile de capital raportate sunt impozitate la jumătate din rata de impozitare marginală. De asemenea, se spune că sunt impozitate pe 50% din câștigurile de capital la rata de impozitare marginală.

Venituri Externe Non-Business: Atunci când un REIT deține proprietăți din SUA sau din străinătate, veniturile din străinătate sunt raportate ca venituri străine non-comerciale și sunt impozitate la rata de impozitare marginală. De obicei, reprezintă veniturile din chirii din exploatațiile străine.

returnarea capitalului: această sumă este compania care vă dă banii înapoi. Nu există nici o taxă imediată să plătească pe ea, deoarece reduce pur și simplu costul acțiunii. Este nevoie de un sistem bun de urmărire stoc. ROC este denumită o reducere a bazei de costuri ajustate (sau ACB). De exemplu, dacă ați plătit o acțiune REIT 10 USD și REIT are un ROC de 0,50 usd pe acțiune, noul dvs. cost este de 9 USD.50 pe acțiuni. După cum puteți vedea în distribuția Riocană de mai sus, raportul ROC al unei distribuții poate fi semnificativ.

acesta este motivul pentru care nu dețin REIT-uri într-un cont neînregistrat. Urmărirea este o mulțime de muncă, chiar dacă eu sunt bine configurat pentru a urmări portofoliul meu de investiții. Cu toate acestea, poate fi mai eficient din punct de vedere fiscal, deoarece câștigurile de capital reprezintă unul dintre cele mai favorabile tratamente fiscale. Pur și simplu trebuie să decideți să depuneți efortul de a urmări toate tranzacțiile de la DRIP și ROC atunci când vi se oferă.

portofoliu & Dividend Tracker

Dividend & Rezumatul impozitului pe distribuție

| neînregistrat | TFSA | RRSP | RESP | Exemple | |

| dividende canadiene | rata de impozitare a dividendelor canadiene preferate | fără taxe | fără taxe | fără taxe | Est:RY |

| distribuții canadiene (REIT-uri, trusturi de venituri) | se pot aplica impozite normale pe venit și câștiguri de Capital. | fără taxe | fără taxe | fără taxe | Est:REI.ONU |

| dividende americane | 15% reținute – se poate solicita Credit fiscal străin. Se aplică rata impozitului pe venit. | 15% reținut-fără Credit fiscal străin | fără taxe | 15% reținut – fără Credit fiscal străin | NYSE:JNJ |

| distribuțiile din SUA (MLP) | 39,6% reținute – se poate solicita Credit fiscal străin. Se aplică rata impozitului pe venit. | 39,6% Reținute – Fără Credit Fiscal Străin | 39.6% reținut – fără Credit fiscal străin | 39,6% reținut – fără Credit fiscal străin | NYSE: MMP |