Calcular los Impuestos sobre la Nómina de los empleados en 5 Pasos

Una vez que sus empleados estén configurados (y su negocio también esté configurado), estará listo para calcular el salario que el empleado ha ganado y la cantidad de impuestos que deben retenerse. Y, si es necesario, hacer deducciones por cosas como seguro médico, beneficios de jubilación o embargos, así como agregar reembolsos de gastos atrasados.

En términos técnicos, esto se llama pasar de la paga bruta a la paga neta.

Si estás tratando de averiguar un paso específico, no dudes en saltar al que estás buscando:

- Paso 1: Calcular el salario bruto

- Paso 2: Calcular las retenciones de impuestos a los empleados

- 2019 o anteriores

- 2020 o posteriores

- Paso 3: Hacerse cargo de las deducciones

- Paso 4: Añadir cualquier reembolso de gastos

- Paso 5: Sumarlo todo

Paso 1: Calcular el pago bruto

El pago bruto es la cantidad original que gana un empleado antes de que se retengan los impuestos.

Para los empleados por hora, el salario bruto es el número de horas trabajadas durante el período de pago multiplicado por la tarifa horaria. Por ejemplo, si su recepcionista trabajado 40 horas a la semana a una tasa de $20 por hora, su salario bruto para la semana sería de 40 x $20, o $800.

No se olvide de incluir cualquier pago de horas extras, que normalmente es 1,5 veces la tarifa de pago normal cuando un empleado por hora trabaja más de 8 horas al día o 40 horas a la semana. En este ejemplo, su recepcionista ganaría 2 20 por cada una de las primeras 40 horas trabajadas, más 3 30 por la 41 y cualquier hora adicional durante la semana.

Para los empleados asalariados, que están exentos de las reglas de horas extraordinarias, el salario bruto generalmente permanecerá sin cambios en cada período de pago. Simplemente divida su salario por el número de períodos de pago en un año. Por ejemplo, si un gerente gana un salario anual de 5 50,000 y recibe un cheque de pago dos veces al mes, el salario bruto por período de pago es de 2 2,083.33 (5 50,000/12 meses/2 períodos de pago mensuales).

Además de los salarios, el salario bruto incluye las comisiones, propinas y bonificaciones que gana el empleado.

Paso 2: Calcular Retenciones de Impuestos para empleados

Una vez que conozca el salario bruto de un empleado y el número de asignaciones de su W-4, puede comenzar a averiguar cuánto necesita retener para cubrir sus impuestos. En la mayoría de los estados, deberá retener los impuestos federales y estatales y los impuestos FICA de cada cheque de pago.

En nuestro ejemplo, veremos a un empleado de Florida que reclama un solo estado civil y dos dependientes en su W-4. El empleado gana un salario anual de 5 50,000 y se paga dos veces al mes (semestralmente). Su salario bruto por período es de 2 2,083. 33.

Impuesto Federal sobre la Renta (FIT): 2019 o anterior

El Impuesto Federal sobre la Renta (FIT) se calcula utilizando la información del formulario W-4 completado por un empleado, sus salarios imponibles y su frecuencia de pago. Con base en la Publicación 15-T (2021), Métodos de Retención de Impuestos Federales sobre la Renta, puede usar el Método de Tramo Salarial o el Método de Porcentaje para calcular el AJUSTE.

Usaremos el Método de porcentaje en nuestro ejemplo, mirando las tablas que se encuentran en el archivo PDF de la Publicación 15-T del IRS de 2021. Puede abrir el archivo para seguir nuestros cálculos a continuación.

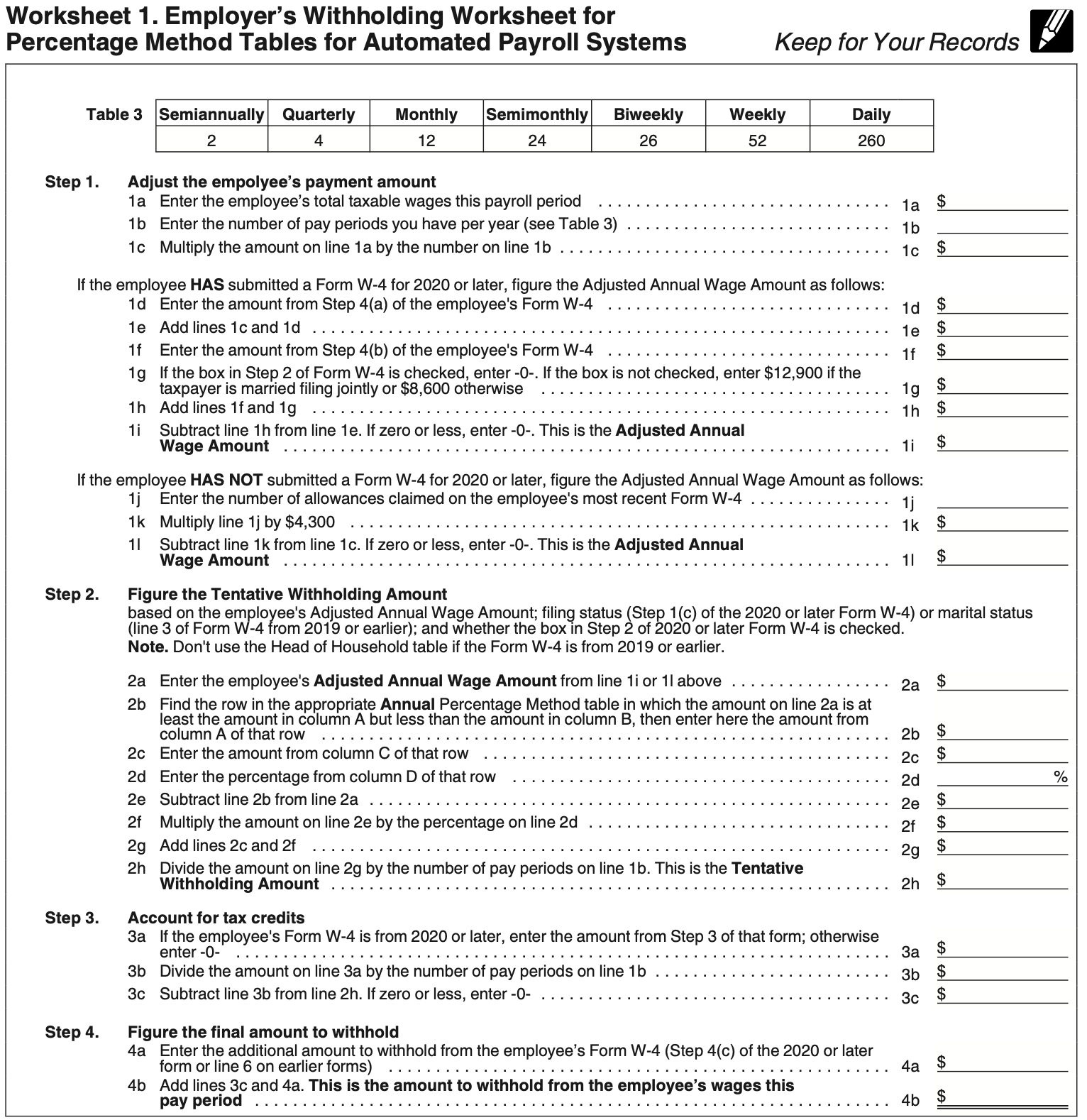

Usando la hoja de trabajo 1 en la página 5, determinaremos cuánto impuesto federal sobre la renta retener por período de pago.

Paso 1. Ajuste el monto del salario del empleado

1a) Esto es lo mismo que el salario bruto: $2,083. 33.

1b) Nuestro empleado recibe un pago semestral o 24 veces al año.

1c) Esto debe ser igual al salario anual de su empleado: $2,083.33 x 24 = $50,000

Debido a que estamos utilizando el formulario W-4 de 2019, ahora saltamos al paso 1j:

1j) Nuestro empleado ha solicitado 2 asignaciones

1k) $4,300 x 2 = $8,600

1l) $50,000 – $8,600 = $41,400

Para continuar, deberá consultar las tablas de impuestos en la página 6:

Paso 2: Calcule el monto de retención provisional

2a) Este monto es de la línea 1l ,4 41,400

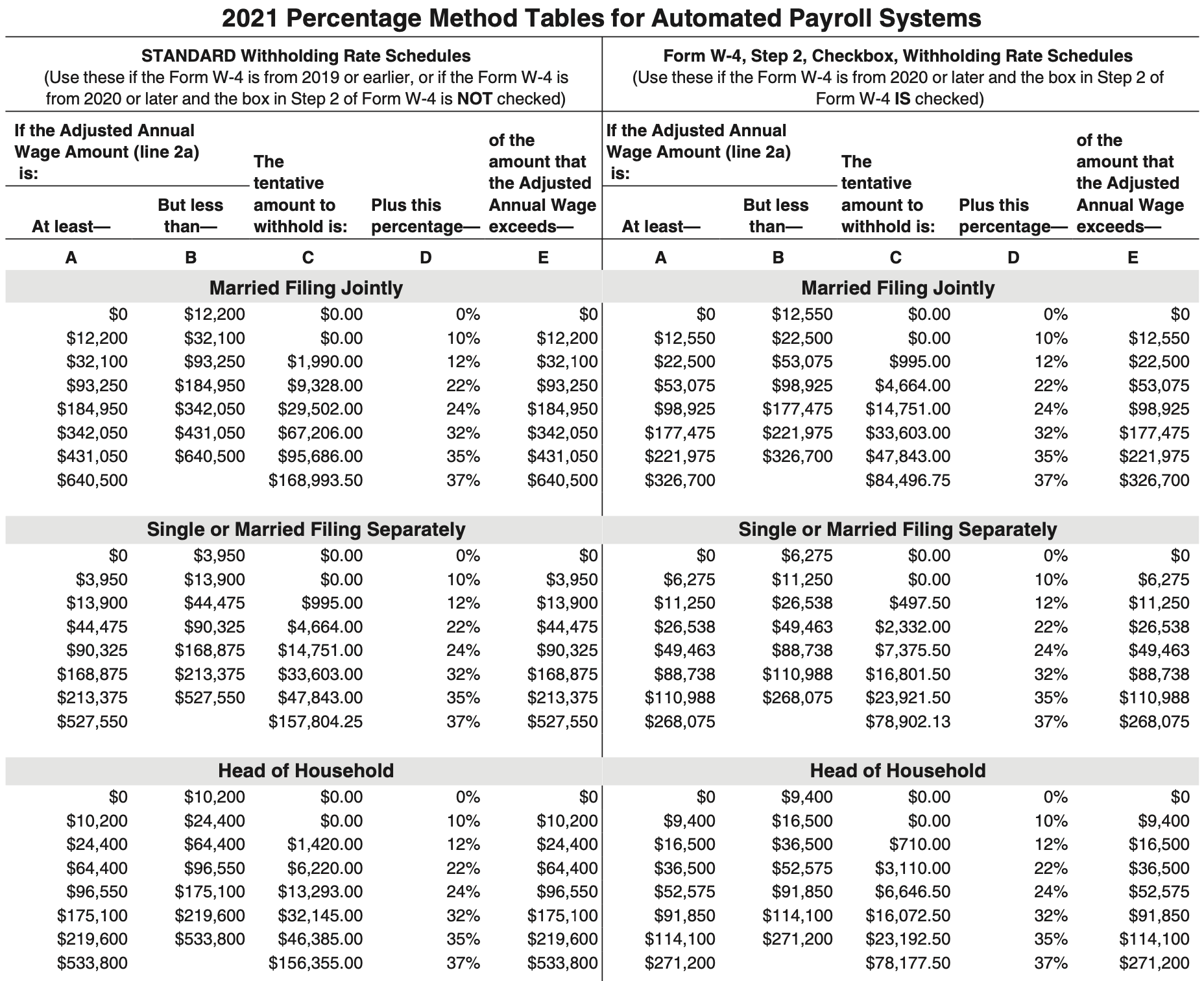

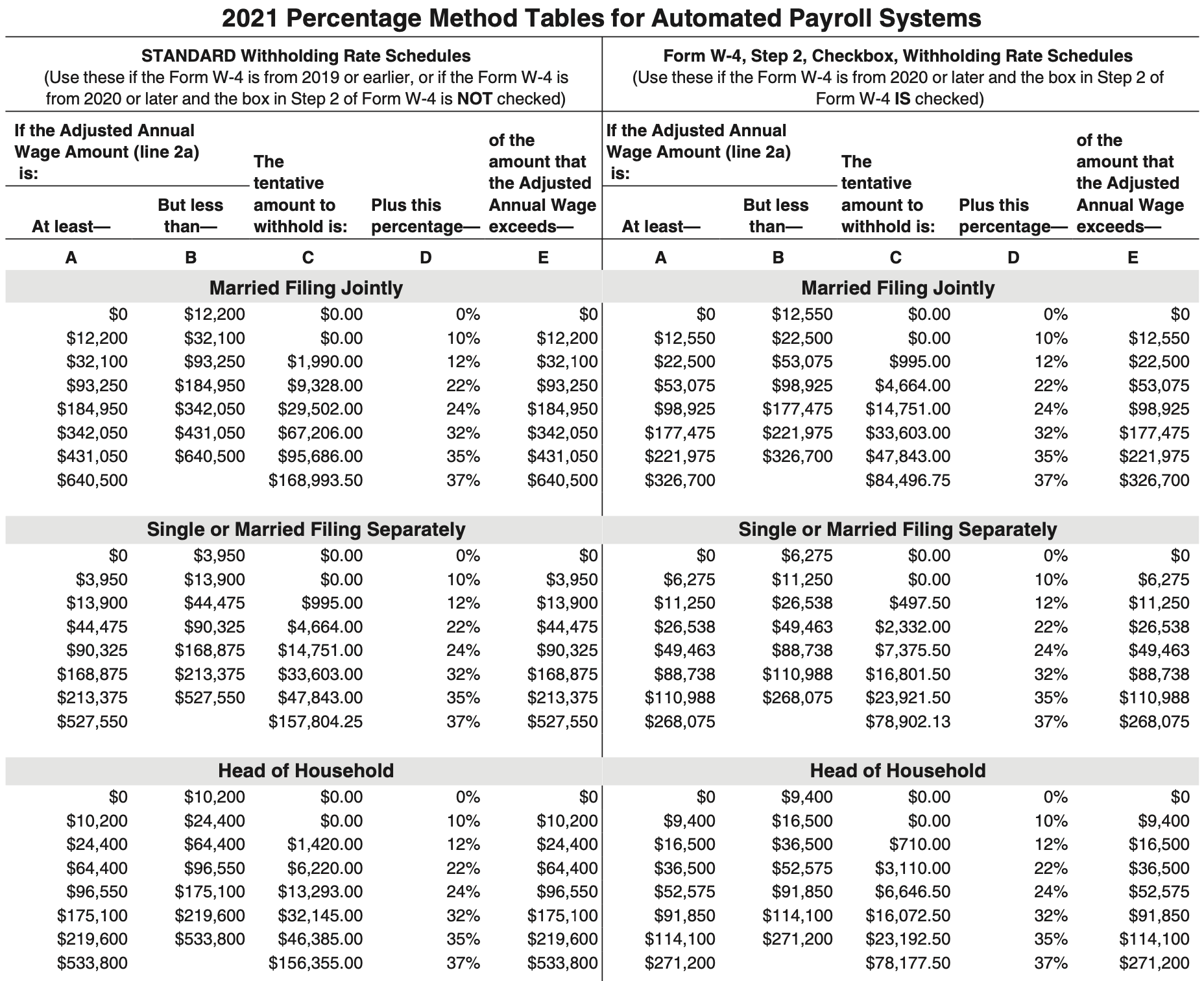

2b) Nos referimos a la tabla etiquetada «Presentación individual o matrimonial por separado» a la izquierda (el formulario es de 2019 o anterior). Nuestro empleado ajustado salario anual cantidad ($41,400) es mayor que $13.900 y menos de $44,475. Así, íbamos a entrar en una cantidad de 13.900 dólares (la cantidad de la columna a).

2c) La cantidad en la columna C es de 995 dólares.

2d) El porcentaje de la columna D es del 12%.

2e) $41,400 – $13,900 = $27,500

2f) $27,500 x 12% = $3,300

2g) $995 + $3,300 = $4,295

2h) $4,295 / 24 = $178.96

Paso 3: Cuenta de créditos fiscales

3a) $0

3b) $0

3c) $178.96 – $0 = $178.96

Paso 4: calcular el importe final a retener

4a) $0 (no hay más retenciones en este caso)

4b) $178.96 + $0 = $178.96

Ahí lo tienen. Retendrá 1 178.96 del impuesto federal sobre la renta para este empleado usando el W-4 a partir de 2019 y antes.

Impuesto Federal sobre la Renta (FIT): 2020 o posterior

El Impuesto Federal sobre la Renta (FIT) se sigue calculando utilizando la información del formulario W-4 completado por un empleado, sus salarios imponibles y su frecuencia de pago. De hecho, no ha cambiado mucho hasta que entras en las matemáticas de retención. En la Publicación 15-T (2021), Métodos de Retención de Impuestos Federales sobre la Renta, puede usar el Método de Tramo Salarial o el Método de Porcentaje para calcular el AJUSTE.

Usaremos el Método de porcentaje en nuestro ejemplo, haciendo referencia a las tablas que se encuentran en el archivo PDF de la Publicación 15-T del IRS de 2021. Puede abrir el archivo para seguir nuestros cálculos a continuación.

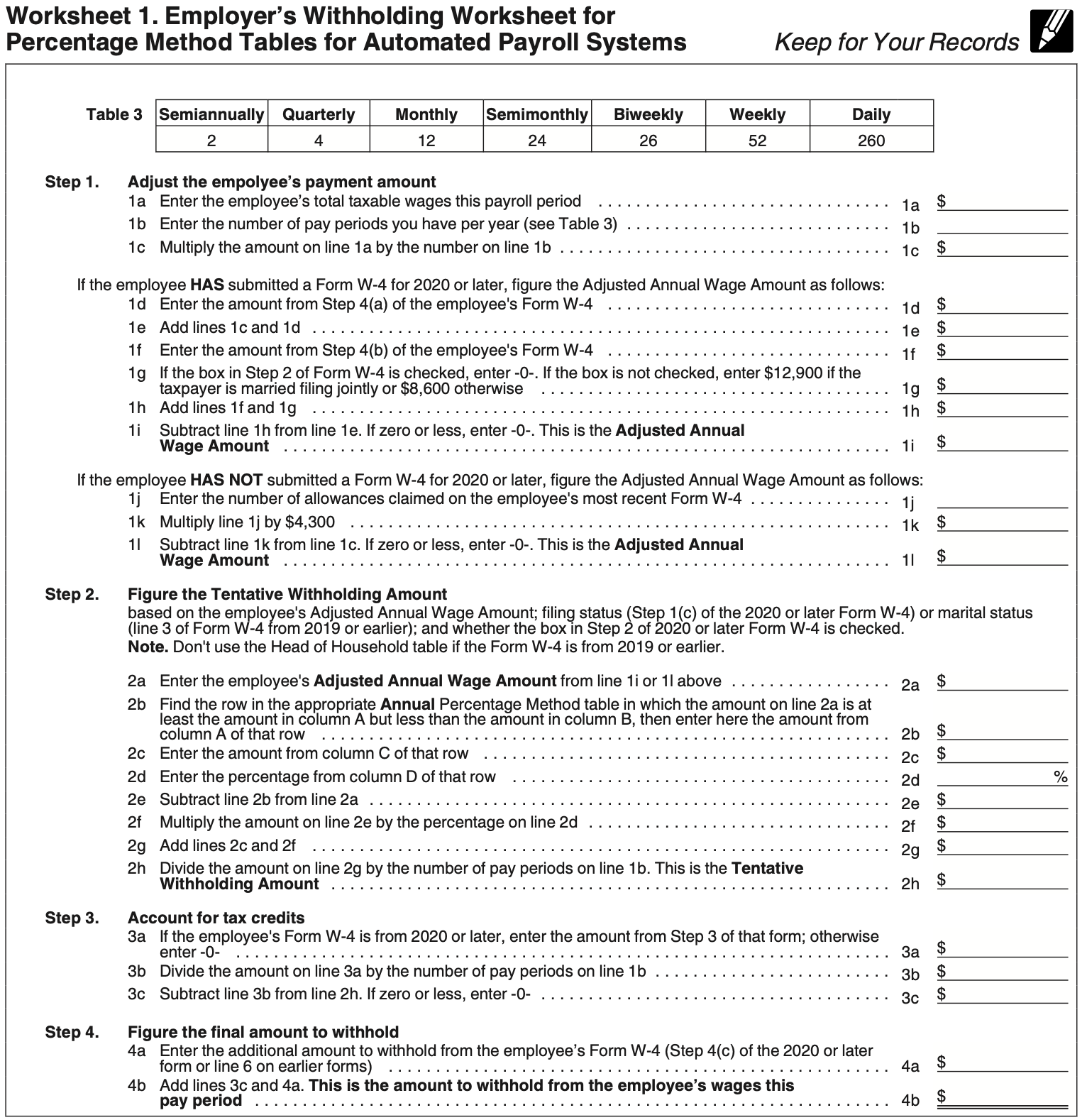

Usando la hoja de trabajo 1 en la página 5, determinaremos cuánto impuesto federal sobre la renta retener por período de pago.

Paso 1. Ajuste el monto del salario del empleado

1a) Esto es lo mismo que el salario bruto, por lo que, como calculamos antes, el monto es de $2,083.33.

1b) Nuestro empleado recibe un pago semestral o 24 veces al año.

1c) Esto debe ser igual al salario anual de su empleado: $2,083.33 x 24 = $50,000

Debido a que estamos utilizando el formulario W-4 de 2020, ahora continuaríamos con el paso 1d:

1d) Nuestro empleado no tiene ningún ingreso adicional, por lo que esta cantidad es de 0 0.

1e) $50,000 + $0 = $50,000

1f) Solo retenemos deducciones estándar, por lo que esto equivale a 0 0.

1g) No marcaríamos la casilla porque nuestra empleada no tiene más de un trabajo y porque reclama un solo estado civil, esta cantidad es de 8 8,600.

1h) $8,600 + $0 = $8,600

1i) $50,000 – $8,600 = $41,400

Para continuar, deberá referirse a las tablas de impuestos en la página 6:

Paso 2: Figura la cantidad de retención tentativa

2a) Esta cantidad es de la línea 1i, 4 41,400

2b) Nos referimos a la tabla etiquetada «Presentación individual o matrimonial por separado» a la izquierda (usando el W-4 2020 y la casilla en el paso 2 no está marcada). Nuestro empleado ajustado salario anual cantidad ($41,400) es mayor que $13.900 y menos de $44,475, así que íbamos a entrar en una cantidad de 13.900 dólares (la cantidad de la columna a).

2c) La cantidad en la columna C es de 995 dólares.

2d) El porcentaje de la columna D es del 12%.

2e) $41,400 – $13,900 = $27,500

2f) 27.500 dólares x 12% = $3,300

2g) $995 + $3,300 = $4,295

2h) $4,295 / 24 = $178.96

Paso 3: Cuenta de créditos fiscales

3a) Nuestro empleado reclama dos dependientes, cada uno con un valor de 2 2,000. $2,000 x 2 = $4,000

3b) $4,000 / 24 = $166.67

3c) $178.96 – $166.67 = $12.29

Paso 4: calcular el importe final a retener

4a) $0 (no hay más retenciones en este caso)

4b) $12.29 + $0 = $12.29

Ahí lo tienen. Usted va a retener $12.29 del impuesto federal sobre la renta para este empleado basado en el nuevo Formulario W-4.

Esta es una diferencia significativa con respecto a la cantidad de retención W-4 de 2019 de $178.96, pero está diseñada para ayudar a sus empleados a tener una cantidad más precisa de impuestos retenidos de cada cheque de pago.

Impuestos FICA

Los impuestos de la Ley Federal de Contribuciones al Seguro (FICA, por sus siglas en inglés) son del Seguro Social y Medicare, que se deben retener de todos los empleados a menos que estén exentos de otra forma.

- El Seguro Social es un impuesto retenido fijo del 6.2% para salarios de hasta 1 142,800 para el año fiscal 2021. Cualquier salario anual superior a 1 142,800 está exento, lo que significa que la retención anual acumulada del Seguro Social no puede exceder los 8 8,853.60 (1 142,800 x 6.2%). Para nuestro ejemplo de los empleados, que tomaría su salario bruto de $2,083.33, se multiplica por un 6,2%, y retener $129.17 de su cheque de pago.

- Medicare también es un impuesto fijo, a una tasa del 1.45%. No hay límite anual para los impuestos de Medicare, pero los empleados que ganan más de 2 200,000 al año están sujetos a lo que se llama el Impuesto Adicional de Medicare del 0.9%. Multiplicamos el salario bruto de nuestros empleados de 2 2,083. 33 por 1.45% y llegamos a $30.21 para el impuesto de Medicare.

El impuesto FICA de nuestro empleado por período de pago es, por lo tanto, de $129.17 + $30.21 = $159.38.

Impuestos estatales y locales

Algunos estados (como Florida) no tienen impuestos estatales sobre la renta, por lo que es posible que no tenga que pagar impuestos. Pero si tienes que pagar impuestos estatales (consulta la información de impuestos de cada estado aquí), deberás asegurarte de que tus cálculos se hagan correctamente.

Diferentes estados aplican impuestos sobre la nómina de diferentes maneras, pero una vez que sepa cómo calcular los impuestos FIT y FICA, calcular los impuestos estatales es un ejercicio similar.

Además, asegúrese de verificar si su estado impone impuestos locales que se pagan además de los impuestos federales y estatales.

Paso 3: Tenga cuidado de las Deducciones

Además de la retención de impuestos sobre la nómina, calcular el cheque de pago de sus empleados también significa retirar cualquier deducción aplicable.

Hay deducciones voluntarias antes y después de impuestos, como primas de seguro de salud, planes 401(k) o contribuciones a cuentas de ahorros para la salud. Algunos empleados también tienen deducciones involuntarias que es posible que deban considerarse para artículos como la manutención de los hijos o los embargos salariales (sabrá si necesita retener estas cosas porque recibirá una orden de un juez, del IRS o del estado).

Tenga cuidado aquí, porque las deducciones antes de impuestos como 401 (k) se deducen de los ingresos brutos en el Paso 1, lo que significa que el cálculo de la retención de impuestos en el Paso 2 será menor. Las deducciones posteriores a impuestos se realizan después del Paso 2. Las deducciones antes de impuestos ahorrarán al empleado más impuestos.

Paso 4: Agregue cualquier Reembolso de gastos

Si su empleado pagó los gastos de la empresa de su propio bolsillo, espera que se le reembolse. Los empleadores pueden pagar reembolsos por separado de la nómina o combinarlos con la nómina.

Recuerde que los reembolsos de gastos no forman parte de los salarios brutos y, por lo tanto, no están sujetos a retención de impuestos. Cualquier gasto que reembolse a los empleados debe hacerse en su totalidad y agregarse al pago neto al final de su cálculo.

Paso 5: Totalice Todo

Una vez que haya hecho todos los cálculos para calcular el salario bruto, las retenciones de impuestos, las deducciones y los reembolsos, tendrá lo que necesita para calcular el cheque de pago:

- Comience con el pago bruto

- Reste las retenciones de impuestos a los empleados

- Reste las deducciones

- Agregue cualquier reembolso de gastos

- Y obtendrá el pago neto!

¡Ahora sabe exactamente cuánto dinero le enviará a su empleado el día de pago!

Repasemos nuestro ejemplo usando el W-4 de 2019 o anterior:

- Nuestro empleado gana 5 50,000 al año, o 2 2,083.33 de salario bruto por período de pago semestral.

- La retención de impuestos federales de nuestros empleados es de $178.96 utilizando el antiguo W-4.

- El impuesto al Seguro Social es de 1 129.17 y el impuesto a Medicare es de Medicare 30.21. El impuesto FICA combinado total es de $159.38.

- Dado que nuestro empleado vive en Florida, no hay retención de impuestos estatales.

- No hubo deducciones ni reembolsos de gastos.

- Por lo tanto, el salario neto de nuestro empleado es de $1,744.18.

Repasemos nuestro ejemplo usando el W-4 2020 o posterior:

- Nuestro empleado gana 5 50,000 al año, o 2 2,083.33 de salario bruto por período de pago semestral.

- La retención de impuestos federales de nuestros empleados es de $12.29 usando el nuevo W-4.

- El impuesto al Seguro Social es de 1 129.17 y el impuesto a Medicare es de Medicare 30.21. El impuesto FICA combinado total es de $159.38.

- Dado que nuestro empleado vive en Florida, no hay retención de impuestos estatales.

- No hubo deducciones ni reembolsos de gastos.

- Por lo tanto, el salario neto de nuestro empleado es de $1,911.66.

De vez en cuando, es posible que tenga que agregar otras cosas (como bonificaciones) o deducir (como embargos y gravámenes) de los cheques de pago de sus empleados. Cuando estos elementos se agregan y restan, el resto de las matemáticas básicas descritas anteriormente permanece igual.