a devizaárfolyamok fontos módja az ország gazdasági egészségének mérésének, és nagyszerű módja annak, hogy felmérjük a gazdaság alkalmasságát az üzleti terjeszkedésre. Ez az oka annak, hogy az árfolyampiacokat olyan szorosan figyelik.

de mi befolyásolja az árfolyamok mozgását? És mi teszi őket ‘ingatag’? Ezt a szót sokat dobják a deviza térben, de mit jelent?

az árfolyam-volatilitás arra a tendenciára utal, hogy a deviza értéke felértékelődik vagy leértékelődik, és végső soron befolyásolja a tengerentúli kereskedelem (vagy átutalás) jövedelmezőségét.

most, hogy megértjük, mi a volatilitás, milyen közös tényezők befolyásolják? Bontsuk le alább:

inflációs ráták

az inflációs ráták befolyásolják az ország valutaértékét. Az alacsony inflációs ráta általában növekvő devizaértéket mutat, mivel vásárlóereje növekszik más valutákhoz képest. Ezzel szemben a magasabb inflációval rendelkezők jellemzően értékcsökkenést tapasztalnak devizáikban a kereskedelmi partnereikhez képest, és ezt általában magasabb kamatlábak kísérik.

az államadósság is szerepet játszik az inflációs rátákban. Az államadóssággal rendelkező ország (a központi kormányzat tulajdonában lévő állami vagy nemzeti adósság) kevésbé valószínű, hogy külföldi tőkét szerez, ami inflációhoz vezet.

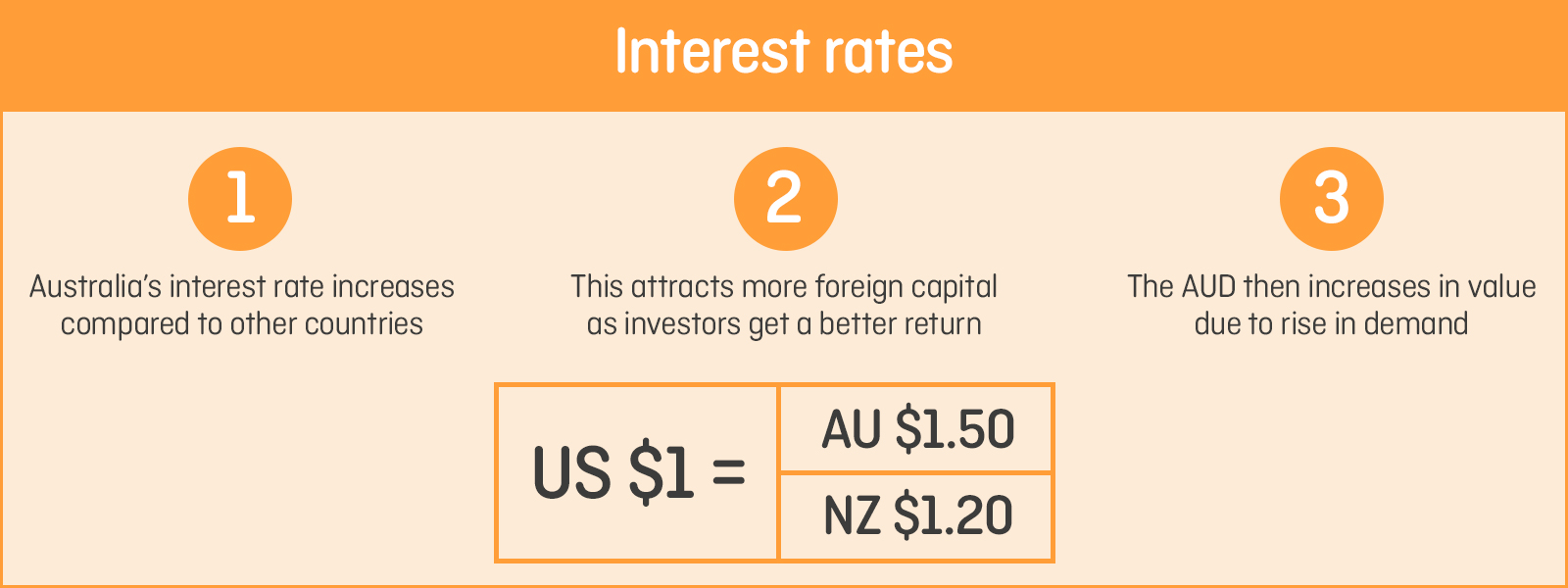

kamatlábak

az árfolyamok, a kamatlábak és az inflációs ráták mind összekapcsolódnak. A kamatlábak növekedése miatt az ország pénzneme felértékelődik, mivel a hitelezők magasabb kamatlábakat kapnak, ezáltal több külföldi tőkét vonzanak. Ez egy valuta értékének, tehát az árfolyam emelkedését okozhatja. A kamatlábak csökkentése viszont a valuta leértékelődéséhez vezethet.

*a fenti kép csak általános tájékoztatási célokat szolgál, és nem pontos ábrázolása az élő árfolyamnak.

monetáris politika és gazdasági teljesítmény

ha egy ország története erős gazdasági teljesítményt és szilárd monetáris politikát mutat, a befektetők hajlamosabbak megkeresni ezeket az országokat. Ez elkerülhetetlenül növeli az ország valutájának keresletét és értékét.

az írás idején a globális gazdaság állapotával nyilvánvaló, hogy globális lassulásban vagyunk, és a recesszió félelmei fenyegetnek. A recesszió az árfolyam leértékelődését is okozhatja, mivel a kamatlábak általában esnek, azonban ez nem mindig így van.

a valuta értékét befolyásoló egyéb recessziós tényezők közé tartozik a külföldi befektetések elrettentése, ami csökkentené az értéket. Ha azonban a recesszió az infláció csökkenését okozza, ez segít abban, hogy egy ország globálisan versenyképesebbé váljon, és a valuta iránti kereslet nagyobb legyen.

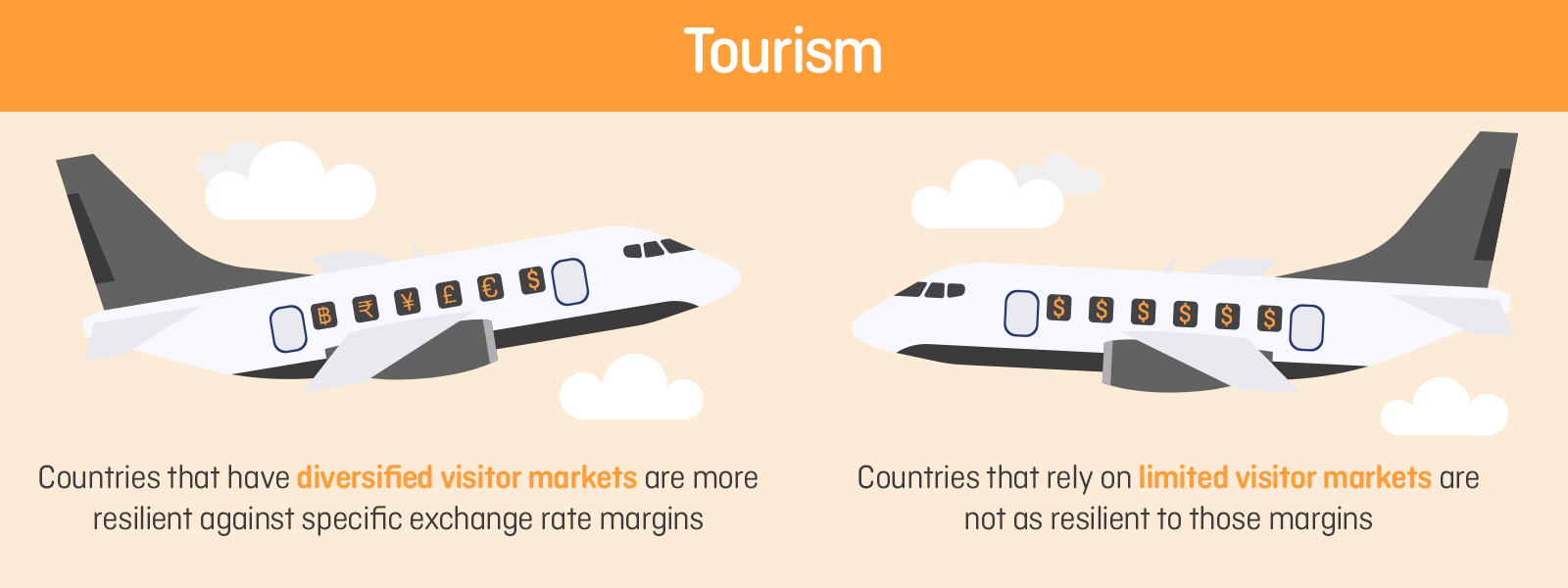

turizmus

vegyük példaként az Egyesült Államokat. Ha valaki az Egyesült Államokon kívül utazik egy másik országba, akkor többet fog kapni az adott országba történő pénzátutalásból, amikor az USD felértékelődik a devizával szemben. Hasonlóképpen, a valuta leértékelődése azt jelenti, hogy a külföldiek hajlamosabbak lesznek meglátogatni az országot,és többet költenek ott.

egy másik tényező itt a ‘látogató-súlyozott árfolyamok’, amelyek mérik a rendeltetési hely devizapiacát az elsődleges látogatói piacéval. Lényegében azok az országok, amelyek változatos látogatói piacokkal rendelkeznek, általában rugalmasabbak a konkrét árfolyam-különbözetekkel szemben, összehasonlítva azokkal, akik konkrét látogatói piacokra támaszkodnak.

geopolitikai stabilitás

egy ország politikai állapota, gazdasági teljesítménnyel párosulva, szintén befolyásolhatja a valuta erejét. Egy olyan ország, ahol kisebb a politikai zűrzavar kockázata, vonzóbb lesz a külföldi befektetők számára, ami a hazai valuta értékének felértékelődéséhez vezet a külföldi tőkéből.

a geopolitikai kockázat a váratlan politikai fejlemények által a külföldi befektetők számára jelentett kockázat. Ha egy ország gazdasága és politikai környezete kiszámítható marad, a befektetők nagyobb valószínűséggel vásárolják meg a valutát. Az ellenkező hatás is igaz, a váratlan események arra késztetik a befektetőket, hogy visszahúzzák pénzüket, csökkentve a valuta értékét.

A Hongkongi kiadatási törvény hatása példa erre az utóbbi időben. A törvényjavaslat, más néven a szökevények bill, lehetővé tenné, hogy szinte bárki, aki belép Hongkongba – akár tranzitban, akár látogatóként, akár lakosként – kiadják Kínának vagy bármely más joghatóságnak, amellyel Hongkongnak nincs kiadatási szerződése. Attól tartanak, hogy még a multinacionális cégvezetőket is idegen országba küldhetik, függetlenül attól, hogy a vádak megalapozatlanok-e vagy sem.

a törvényjavaslat felfüggesztését követő tiltakozások ellenére az a tény, hogy nem dobták ki teljesen, folyamatos bizonytalanságot teremt a régió vállalkozásai és befektetői számára, ami potenciálisan hatással lehet A Hongkongi dollárra.

Import-és exportérték

egy ország fizetési mérlege (Bop) összefoglalja az egyének, vállalatok és kormányzati szervek által az adott ország szerveivel együtt végrehajtott összes nemzetközi kereskedelmi és pénzügyi tranzakciót. Ezek az ügyletek áruk, szolgáltatások és tőke behozatalából és kiviteléből állhatnak.

a BOP azért szerepel itt, mert befolyásolja az exportárakat az importárakkal összehasonlító arányt. Ha egy ország exportjának ára magasabb, mint az importé, akkor a kereskedelmi feltételek javultak. Ez nagyobb keresletet teremt az adott ország exportja iránt, viszont nagyobb a kereslet a valuta iránt.

mint sok más, az árfolyamokat befolyásoló tényező, a fordított reakció is előfordulhat. Ha az export kisebb mértékben emelkedik, mint az import, akkor az adott ország exportjának és valutájának értéke csökken.

mit tehetsz, hogy a volatilitás működjön az Ön számára?

most, hogy tudjuk, mi befolyásolja a piacokat, már sokkal felkészültebb vagy, mint a többség. Innentől kezdve ezeket a tényezőket előnyére használhatja, amikor olyan devizastratégiát tervez, amely minden potenciális volatilitást az Ön előnyére használ.

például egy globális pénzátutalási szakemberrel, például az OFX-szel együttműködve, amikor a világ különböző pénznemeiben kereskedik, kihasználhatja az erre a célra tervezett eszközöket.

Forward Exchange szerződések például lehetővé teszik az árfolyam rögzítését, ha az megfelel az átutalási igényeinek, majd később, akár a jövőben akár 12 hónapig is átutalhatja az alapokat. Például, ha pénzt kellett átutalnia USD-ről GBP-re, és a GBP drasztikusan csökken, mint a Brexit népszavazás eredményének bejelentésekor, egy határidős tőzsdei szerződés segíthet.

az OFX más eszközöket is kínál, amelyek segíthetnek a globális pénzátutalási igények kezelésében. Nézze meg, hogyan hasonlítanak össze alább:

| azonnali átutalás | Limit megbízás | határidős tőzsdei Szerződés |

|---|---|---|

| átutalások pénzt, mint egy csere | lehetővé teszi, hogy rögzítse a célárfolyam és mi piaci monitor az Ön számára | zár a kedvező árfolyam és átutalás később |

| használja az átutalás időpontjában biztosított árfolyamot | bármikor törölheti, vagy FEC-be léphet | legfeljebb 12 hónapig használható |

| kiváló a mindennapi transzferekhez és kockázatkezeléshez | segít csökkenteni a kockázatot bizonytalan piacokon | jó érzékeny árképzési ütemtervekhez |

tehát bár a volatilitás rossznak tűnhet, nem kell a vállalkozások nemzetközi terjeszkedésének végét betűznie. A megfelelő segítséggel és eszközökkel olyan devizastratégiát dolgozhat ki, amely figyelembe veszi, hogy a volatilitás milyen kedvező lehet, nem pedig attól, hogy féljen, és bizalmat nyújt Önnek, hogy fejest ugorjon a következő piacra.

fontos: A blog tartalma nem minősül pénzügyi tanácsadásnak, és csak általános tájékoztatási célokat szolgál, anélkül, hogy figyelembe venné egy adott személy befektetési céljait, pénzügyi helyzetét és sajátos igényeit. UKForex Limited (kereskedelmi mint “OFX”) és leányvállalatai nem tesz ajánlást, hogy az érdemi bármely pénzügyi stratégia vagy termék említett a blog. Az OFX nem vállal kifejezett vagy hallgatólagos garanciát az ebben a blogban található információk és modellek alkalmasságára, teljességére, minőségére vagy pontosságára vonatkozóan.