Real Estate Income Trusts, eller REITs för kort, är företag som äger eller finansierar inkomstproducerande fastigheter. De får särskilda skattehänsyn och tenderar att ha en högre distributionsavkastning än företag.

fastighetstillgångar kan sträcka sig från köpcentra, till flerbostadshus, till kontorsfastigheter eller en blandning av de olika tillgångarna. På grund av REIT-strukturen och skattekoden skiljer sig Reit-beskattningen för investerare i Kanada från utdelningar och garanterar en god förståelse av enskilda investerare. Se nedan för den kanadensiska uppdelningen efter delbranscher.

medan REITs är avsedda att vara skatteeffektiva företag, är deras utdelningar inte skatteeffektiva på det sätt som utdelningar kommer från företag.

REIT-utdelningar

innan vi dyker in i skatteeffekten av att hålla ett REIT på ett icke-registrerat konto måste du förstå skillnaden mellan utdelning och utdelningar.

om du tittar på informationen på en REIT-webbplats som RioCan kan du se att de nämner distribution och inte utdelning. Det betyder helt enkelt att bolagets utdelning till investerare inte anses vara en berättigad utdelning ur ett skatteperspektiv.

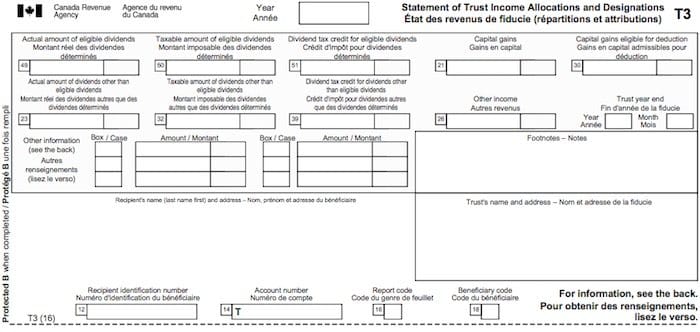

faktum är att utdelningar rapporteras på en T5-blankett medan utdelningar rapporteras på en T3-blankett (se nedan). Det är möjligt att få vissa utdelningar från en REIT och i så fall kommer den att inkluderas som en av inkomstkällan och även rapporteras på T3 med den bruttoinformation som behövs.

RioCan beskriver tydligt förhållandena för följande inkomstkällor på deras webbplats. Som du kan se kan det finnas upp till 6 olika källor nedan.

på ett skattefritt konto, som TFSA, RRSP/RRIF eller RESP, är det inte ett problem att hålla en REIT-investering eftersom du inte behöver betala några skatter men på ett icke-registrerat konto har det en implikation och överväganden.

inte bara för att du deklarerar fördelningen som inkomst på dina skatter utan för att det också kan finnas en avkastning på kapital (ROC) och det påverkar din redovisning. Observera att ROC från REITs är den mest skatteeffektiva utbetalningen eftersom fördelningen omvandlas till en potentiell realisationsvinst som ska betalas senare vid tidpunkten för dispositionen.

ROC gör dock din redovisning så mycket svårare. Det är bättre att hålla i ditt TFSA-eller RRSP-konto.

när du väljer den bästa kanadensiska REIT, om du planerar att hålla den på ett icke-registrerat konto, måste du jämföra nettoresultatet från REIT du har i åtanke med ett bra högavkastningslager som Bell Canada. Skatteeffekten kan göra att båda investeringarna blir desamma i slutändan.

skillnad mellan utdelning &Distribution

Reit beskattning (i Kanada)

inkomstskatt behandling på Investeringskontoninkomstskatt på REITs är faktiskt ganska enkelt att förstå, men spårningen av detaljerna år efter år är där utmaningen är.

minskningen i justerad kostnadsbas (ACB) är det som skapar en spårningsutmaning. I Riocan-exemplet ovan kan du se ett ganska stort förhållande av kapitalavkastning (ROC – ett annat namn för den justerade ACB) och som ändrar kostnaden för din investering.

du måste justera kostnaden för dina innehav varje gång du får T3. Du måste därför vara flitig med din spårning eftersom du måste rapportera realisationsvinster vid ett senare tillfälle. Det är även möjligt att kostnaden för aktien hamnar på $0 om du håller REIT tillräckligt länge.

det är viktigt att notera att ingen av skattehänsyn nedan gäller när du håller REIT-investeringar i ett skatteskyddat konto. Du kan också behöva överväga att uttag från en RRSP behandlas som inkomst och din marginalskattesats kommer att gälla.

Reit Tax Breakdown

Övriga intäkter: detta belopp representerar de intäkter du får från REIT som en del av deras operativa verksamhet. Tänk på denna inkomst som hyresintäkterna från innehaven. Denna inkomst beskattas till din marginalskattesats precis som ränta skulle beskattas.

realisationsvinster: de redovisade realisationsvinsterna beskattas till hälften av din marginalskattesats. Det sägs också att du beskattas på 50% av realisationsvinsterna till din marginalskattesats.

Utländska Icke-Företagsinkomster: När en REIT innehar amerikanska eller utländska fastigheter redovisas de utländska intäkterna som utländska icke-affärsinkomster och beskattas till din marginalskattesats. Det representerar vanligtvis hyresintäkterna från de utländska innehaven.

avkastning av kapital: detta belopp är det företag som ger dig dina pengar tillbaka. Det finns ingen omedelbar skatt att betala på det eftersom det helt enkelt minskar kostnaden för aktien. Det kräver ett bra lagerspårningssystem. ROC kallas en minskning av justerad kostnadsbas (eller ACB). Om du till exempel betalade en REIT-aktie $10 och REIT har en ROC på $0,50 per aktie är din nya kostnad $9.50 per aktie. Som du kan se i Riocan-fördelningen ovan kan ROC-förhållandet för en fördelning vara signifikant.

Detta är anledningen till att jag inte har REITs på ett icke-registrerat konto. Spårningen är mycket arbete trots att jag är väl inrättad för att spåra min investeringsportfölj. Det kan dock vara mer effektivt ur ett skatteperspektiv eftersom realisationsvinster är en av de mer gynnsamma skattebehandlingarna. Du behöver helt enkelt bestämma dig för att försöka spåra alla transaktioner från dropp och ROC när det ges till dig.

portfölj & utdelning Tracker

utdelning & fördelning skatt sammanfattning

| icke-registrerad | TFSA | RRSP | RESP | exempel | |

| Kanadensisk utdelning | föredragen Kanadensisk Utdelningsskattesats | inga skatter | inga skatter | inga skatter | TSE: RY |

| kanadensiska distributioner (REITs, inkomstförtroende) | Normal inkomst-och kapitalvinstskatter kan tillkomma. | inga skatter | inga skatter | inga skatter | TSE:REI.FN |

| amerikanska utdelningar | 15% kvarhållen – utländsk skattekredit kan krävas. Inkomstskattesatsen gäller. | 15% innehållna-ingen utländsk skatteavdrag | inga skatter | 15% innehållna-ingen utländsk skatteavdrag | NYSE: JNJ |

| amerikanska distributioner (MLP) | 39.6% kvarhållen – utländsk skattekredit kan krävas. Inkomstskattesatsen gäller. | 39,6% Innehållit-Ingen Utländsk Skatteavdrag | 39.6% innehållna – ingen utländsk skatteavdrag | 39,6% innehållna-ingen utländsk skatteavdrag | NYSE: MMP |