oavsett om du lämnar in ditt företags skatter själv eller om du har hjälp, är det mycket lättare att se till att dina skattedeklarationer är rätt och i tid när du

- har ett pålitligt bokföringsteam året runt och

- har rätt tidsfrister markerade i din kalender.

genom att outsourca ditt företags redovisning och skatter med inDinero täcks du på båda fronterna. Vi tillhandahåller den information du behöver för att skapa en lämplig 2021 företagsskattekalender för att hålla jämna steg med ditt skatteansvar och undvika sena påföljder.

arbetar du fortfarande med dina 2019 företagsskatter? Kolla in dessa datum i 2019-2020-versionen av den här kalendern.

vi skapade tre kalendrar för upptagna företagare. En är baserad på din typ av verksamhet (dvs. ensamföretag, S corporation). Den andra är baserad på ditt arkiveringsschema (dvs. årlig eller kvartalsvis). Den tredje har alla IRS förfallodatum om du använder en alternativ skattekalender.

alla tidsfrister för 2020 företagsskatter 2021 efter typ

med din enhetstyp kan du identifiera din tidsfrist för arkivering av företagsinkomstskatter och vad det skulle vara om du väljer att dra nytta av förlängningen, som måste lämnas in före det ursprungliga skattefristdatumet.

tabellen nedan täcker när varje typ av affärsenhet behöver lämna in 2020 inkomstskatter 2021 (för kalenderår 1/1/20 till 12/31/20 filers):

2021 Skattefrister för arkivering 2020 Företagsavkastning |

|

| tidsfrister för Partnerskapsskatt | förfallodatum |

| ursprunglig skattefrist för partnerskap (formulär 1065) | Mars 15, 2021 |

| tidsfrist för förlängning av skatt för partnerskap (formulär 1065) | September 15, 2021 |

| s tidsfrister för bolagsskatt | förfallodatum |

| ursprunglig skattefrist för S-företag (formulär 1120-S) | Mars 15, 2021 |

| förlängning tax deadline for S Corporations (Form 1120-S) | September 15, 2021 |

| C Corporation Tax Deadlines | Due Date |

| Original tax deadline for C Corporations (Form 1120) | April 15, 2021 |

| Extension tax deadline for C Corporations (Form 1120) | October 15, 2021 |

| Sole Proprietor Tax Deadlines | Due Date |

| Original tax deadline for sole proprietors and individuals (Form 1040) | April 15, 2021 |

| tidsfrist för förlängning av skatt för enskilda företagare och privatpersoner (formulär 1040) | oktober 15, 2021 |

| tidsfrister för ideell skatt | förfallodatum |

| ursprunglig skattefrist för undantagna organisationer(formulär 990) | maj 15*, 2021 |

| tidsfrist för förlängning av skatt för undantagna organisationer (formulär 990) | November 15, 2021 |

* 15 maj är en söndag, så tidsfristen blir nästa arbetsdag, som är måndag 17 maj 2021.

vilka partnerskap och s-kår inte kan förbise vid sin skattefrist

s-kår och Partnerskapsenheter är ”genomflöde” eller ”genomflöde” eftersom de inte betalar inkomstskatt. Som ett genomflöde överförs ditt företags intäkter och förluster till partners, ägare eller aktieägare.

så när din genomströmningsenhet skickar ett formulär 1065 eller formulär 1120-S med IRS, måste du också utfärda Schema K-1 till varje partner eller aktieägare för att de ska rapportera om deras avkastning.

av denna anledning, om du planerar att välja att förlänga din skattefrist, var säker och låt alla partners och aktieägare veta så att de kan göra detsamma!

det enda datumet individer och företag måste komma ihåg att betala sina skatter i tid

som individ (enskild firma eller företag) förfaller dina skatter den femtonde dagen i den fjärde månaden i ditt räkenskapsår eller den femtonde dagen i den tionde månaden om du lämnar in en förlängning. För kalenderårsfiler kommer du att lämna in antingen dina skatter eller en förlängning den 15 April 2021 och betala eventuell skatteskuld du är skyldig.

om du ber om en förlängning kommer du att lämna in skatter senast den 15 oktober 2021, men du måste fortfarande betala skatt senast den 15 April.

när ska man överväga skatteförlängningen för dina 2020-företagsskatter

en förlängning gäller endast tidsfristen för att lämna in din retur, utan att betala några skatter du är skyldig. Så, vad är några skäl för att be om en förlängning på arkivering din retur?

- du behöver extra tid för att bli organiserad

- störningar i ditt företag eller personliga liv

- din 2020-verksamhet har mycket mer skattekonsekvenser än du förväntade dig

att förlänga din returfrist behöver inte vara ett stressande beslut. Det bör bidra till att eliminera stress!

för C-företag, partnerskap och S-företag använder du formulär 7004 för att begära en sexmånadersförlängning; individer använder formulär 4868. För ideella organisationer kan du begära en sexmånaderstillägg med formulär 8868.

innan du fattar några beslut, var noga med att prata om det med din skatteförberedare. De kan ha en anledning att inte förlänga.

fyra andra överväganden när du lämnar in dina 2020-skatter

hade ditt företag några utländska relationer eller aktiviteter under 2020?

om du har utländska aktieägare, saknade ansökningsfristen för utländska fyllmedel mycket dyr för några år sedan. Nya skattelagar trädde i kraft 2017 som gjorde arkivering sent 250% dyrare. Så vänligen lämna in ditt formulär 5472 i tid för att undvika en $25,000 per 30-dagarsperiod per önskad aktieägare (yikes!) påföljd.

startade eller stoppade du ditt företag 2020?

även om det kan vara frestande att glömma skatter under det första och sista året av ditt företag, eller som ett säsongsbetonat företag som bara existerar under en del av året, vill vi påminna dig om att du fortfarande behöver lämna in en kort årsavkastning.

om du startade ett företag 2020 måste du lämna in skatter från och med dagen för bildandet till slutet av året. Prata med en skatteexpert för att avgöra vad som kan och inte kan dras av. Till exempel kommer de kostnader du haft innan du startade ditt företag inte att vara avdragsgilla, men du kanske upptäcker att du kan kapitalisera och dra av dessa kostnader under de kommande 15 åren.

om du stänger ditt företag 2020 eller senare, notera det exakta datumet, stängde du dina dörrar för skatteändamål. Du måste lämna in en avkastning som inkluderar alla intäkter och kostnader fram till upplösningsdatumet. Allt som borde finnas kvar i alla företagskonton efter att dörrarna stängs är de belopp som du planerar att distribuera till investerare när du betalar ut och vad du än har avsatt för att betala någon slutlig skatteskuld.

konverterade du din LLC till en C Corp 2020?

när du konverterar ett företag från en LLC till ett C-företag är det viktigt att du involverar skatte-och jurister. Som vi har nämnt tidigare kan övergången från ditt företag från LLC till C-Corp komma med kostsamma skattestraff.

IRS ger alla partners bara tre månader för att lämna in en kort skatteårsavkastning och betala sin inkomstskatt. Efter tre månader kommer varje partner att vara skyldig $195 per månad, avkastningen är sen utöver sin inkomstskatt. Låt din skatt pro vet eftersom att vara sent kan lägga till upp till en massa pengar.

fick du ett meddelande från IRS eller en statlig skattemyndighet 2020?

alla federala eller statliga skattemeddelanden kommer att ha en tidsfrist när skattebetalaren måste svara. Var noga med att svara snabbt och konsultera en skatt pro om hur du ska gå vidare. Men också, freak inte ut! Om du får ett meddelande, följ dessa instruktioner och tips för att arbeta med IRS.

alla 2021 beräknade kvartalsvisa betalningsdatum för lönsamma företag

för ett lönsamt företag är du ansvarig för att betala skatt på inkomst i kvartalsvisa avbetalningar på grund av den femtonde dagen i årets fjärde, sjätte, nionde och tolfte* månader (se IRS-formulär 1120-W).

2020 beräknade förfallodagar för skattebetalning (baserat på kalenderår): |

|

| kvartalsvis tidsfrist | förfallodatum |

| första kvartalet skatt uppskattning Deadline | April 15, 2021 |

| andra kvartalet skatt uppskattning Deadline | juni 15, 2021 |

| tredje kvartalet skatt uppskattning Deadline | September 15, 2021 |

| fjärde kvartalet skatt uppskattning Deadline (företag) | December 15, 2021 |

| fjärde kvartalet skatt uppskattning Deadline (individer) | Januari 17, 2022 |

om du missar dina beräknade skattebetalningar, du kan alltid betala dem i sin helhet när du går till filen i slutet av året, men också räkna med att betala ränta och påföljder på vad du är skyldig.

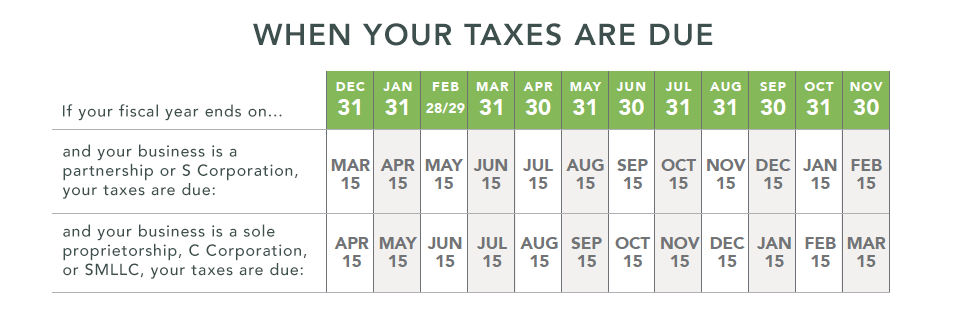

anpassa din 2021-2022 skattekalender för ett alternativt räkenskapsår:

använder du ett räkenskapsår istället för kalenderåret för dina företagsskatter? Du kommer fortfarande att spara skatter i samma kadens, men du kan behöva krossa några siffror för att bestämma dina faktiska skattefrister.

följ diagrammet nedan för att se när dina skatter förfaller baserat på den dag ditt räkenskapsår slutar (tips: använd nästa arbetsdag om datum faller på en helg eller en federal helgdag):

Bygg din egen 2020-2021 Business tax return calendar

Lägg till relevanta datum i din 2020-2021-kalender för att hålla koll på dina företagsskatter:

lönsam? Lägg till de beräknade kvartalsvisa betalningsfristerna för 2020 i din kalender:

- Q1: 15 April 2021

- Q2: 15 juni 2021

- Q3: 15 September 2021

- Q4: 15 December 2021 (företag)

- Q4: 17 januari 2022 (individer)

partnerskap eller S-Corporation? Lägg till dessa 2020 arkiveringsfrister för flow/pass-through-enheter i dina kalendrar:

- regelbunden: 15 mars 2021

- utökad: September 15, 2021

individ eller C Corporation? Lägg till dessa tidsfrister för arkivering 2020 i dina kalendrar:

- regelbunden: 15 April 2021

- utökad: oktober 15, 2021

ideell eller välgörenhet? Lägg till dessa 2020 arkiveringsfrister för undantagna organisationer i dina kalendrar:

- regelbunden: 15 maj 2021

- utökad: November 15, 2021

om tillämpligt, Lägg till dessa i dina 2020-2020-datum i din skattekalender:

- sista dagen för att betala anställdas bonusar som kvalificerar sig mot 2020 företagsskatter: 15 mars 2021 (endast för periodiserade filers; om du inte är säker på detta, fråga din skatteproffs)

- #GivingTuesday 2021: 30 November 2021

- det datum du börjar göra affärer 2021

- det datum du slutar göra affärer 2021

- tidsfrister för meddelanden från staten / IRS du får i 2021

börja planera att arkivera för 2021 idag och spara tid och pengar

företagare vet att det finns många sätt att spara på skatter, men det krävs en viss planering för att fånga alla dessa alternativkostnader. En kalender med dina kritiska skattefrister är ett stort steg mot att vara kompatibel och undvika sena avgifter och påföljder. inDinero kan hjälpa dig att bygga en omfattande strategi.