La valoración de acciones es el proceso de determinación del valor razonable de las acciones de la compañía. En este artículo hablaremos de:

Qué es la valoración de acciones

La valoración de acciones es el proceso de conocer el valor de las acciones de una empresa. La valoración de las acciones se realiza sobre la base de técnicas cuantitativas y el valor de las acciones variará en función de la demanda y la oferta del mercado. El precio de las acciones de las empresas que cotizan en bolsa se puede conocer fácilmente. Pero w.r.t empresas privadas cuyas acciones no cotizan en bolsa, la valoración de las acciones es realmente importante y desafiante.

Cuándo se requiere la valoración de acciones

A continuación se enumeran algunos de los casos en los que la valoración de acciones es importante:

- Una de las razones importantes es cuando está a punto de vender su negocio y desea conocer el valor de su negocio

- Cuando se acerca a su banco para obtener un préstamo basado en acciones como valor

- Fusión, adquisición, reconstrucción, fusión, etc. – la valoración de las acciones es muy importante

- Cuando las acciones de su empresa se van a convertir, es decir, de preferencia a capital

- La valoración se requiere al implementar un plan de propiedad de acciones para empleados (ESOP)

- Para las evaluaciones fiscales bajo las leyes de impuesto sobre el patrimonio o impuesto sobre donaciones

- En caso de litigio, donde la valoración de acciones es legalmente requerida

- Acciones en poder de una empresa de inversión

-

A veces, incluso las acciones que cotizan en bolsa tienen que ser valoradas porque la cotización de mercado puede no mostrar la imagen real o grandes bloques de acciones están en transferencia, etc.

Cómo elegir el método de valoración de acciones

Hay varias razones para adoptar un método particular para la valoración de acciones; generalmente depende del propósito de la valoración. El uso de una combinación de métodos generalmente proporciona una valoración más confiable. Veamos bajo cada enfoque cuál es la razón principal:

i. Enfoque de activos

Si una empresa es una empresa de gran intensidad de capital e invirtió una gran cantidad en activos de capital o si la empresa tiene un gran volumen de trabajo de capital en progreso, se puede usar un enfoque basado en activos. Este método también es aplicable a la valoración de las acciones durante la fusión, absorción o liquidación de sociedades.

ii. Enfoque de ingresos

Este enfoque tiene dos métodos diferentes, a saber, Flujo de Efectivo Descontado (DCF) o Método de Capacidad de Ganancia de Precios (PEC). El método DCF utiliza la proyección de flujos de efectivo futuros para determinar el valor razonable y, si estos datos están razonablemente disponibles, se puede utilizar el método DCF. El método PEC utiliza ganancias históricas y si una entidad no está en el negocio durante mucho tiempo y acaba de comenzar sus operaciones, este método no se puede aplicar.

iii. Enfoque de mercado

Con arreglo a este enfoque, se tiene en cuenta el valor de mercado de las acciones para su valoración. Sin embargo, este enfoque solo es viable para las empresas que cotizan en bolsa cuyos precios de las acciones pueden obtenerse en el mercado abierto. Si hay un conjunto de empresas similares que cotizan en bolsa y participan en un negocio similar, también se pueden utilizar los precios públicos de las acciones de dicha empresa.

Qué son los métodos de Valoración de Acciones

No hay un método de valoración que se ajuste a ningún propósito, por lo tanto, hay varios métodos de valoración de acciones dependiendo del propósito, la disponibilidad de datos, la naturaleza y el volumen de la empresa, etc.

i. Basado en activos

Este enfoque se basa en el valor de los activos y pasivos de la empresa, que incluye activos intangibles y pasivos contingentes. Este enfoque puede ser muy útil para fabricantes, distribuidores, etc., donde se utiliza un gran volumen de activos de capital. Este enfoque también se utiliza como un control de razonabilidad para confirmar las conclusiones derivadas de los enfoques de ingresos o de mercado. Aquí, el valor neto de los activos de la compañía se divide por el número de acciones para llegar al valor de cada acción. A continuación se presentan algunos de los puntos importantes a considerar al valorar las acciones bajo este método:

- Debe tenerse en cuenta toda la base de activos de la empresa, incluidos los activos y pasivos corrientes, como cuentas por cobrar, cuentas por pagar y provisiones.

- Los activos fijos deben considerarse a su valor realizable.

- La valoración del fondo de comercio como parte de activos intangibles es importante

- Incluso los activos y pasivos no registrados deben considerarse

- Los activos ficticios, como los gastos preliminares, el descuento en la emisión de acciones y obligaciones, las pérdidas acumuladas, etc. debería eliminarse.

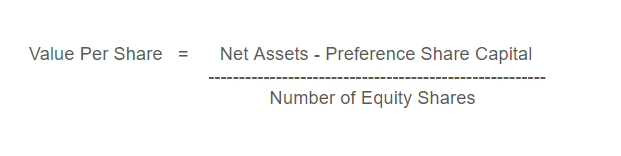

Para determinar el valor neto de los activos, deducir todos los pasivos externos del valor total de los activos de la empresa. El valor neto de los activos así determinados debe dividirse por el número de acciones para determinar el valor de la acción. La fórmula utilizada es la siguiente:

Valor por acción = (Activo neto-Capital Social Preferente) / (No. de Participaciones en el Capital)

ii. Basado en los ingresos

Este método se utiliza cuando se hace la valoración de un pequeño número de acciones. Aquí, el enfoque se centra en los beneficios esperados de la inversión empresarial, es decir, lo que el negocio genera en el futuro. Un método común utilizado es la estimación del valor de una empresa dividiendo sus ganancias esperadas por una tasa de capitalización. Hay otros dos métodos utilizados, como DCF y PEC. El PEC puede ser utilizado por una entidad establecida y los negocios recién iniciados o las empresas con expectativas de ganancias volátiles a corto plazo pueden usar el análisis más complejo, como el análisis de flujo de efectivo descontado. El valor por acción se calcula sobre la base de los beneficios de la empresa disponible para su distribución. Este beneficio se puede determinar deduciendo reservas e impuestos del beneficio neto. A continuación se enumeran los pasos para determinar el valor por acción bajo el enfoque basado en los ingresos:

- Obtener el beneficio de la empresa (disponible para dividendo)

- Obtener los datos de valor capitalizado

- Calcular el valor de la acción (Valor capitalizado / Número de acciones)

Nota: El valor en mayúscula se calcula de la siguiente manera:

iii. Basado en el mercado

El enfoque basado en el mercado utiliza generalmente los precios de las acciones de empresas públicas comparables y las ventas de activos o acciones de empresas privadas comparables. Los datos relacionados con las empresas privadas pueden obtenerse de diversas bases de datos propietarias disponibles en el mercado. Lo que es más importante es cómo elegir las empresas comparables: muchas condiciones previas a tener en cuenta al seleccionar, como la naturaleza y el volumen del negocio, la industria, el tamaño, la condición financiera de las empresas comparables, la fecha de transacción, etc. Hay dos métodos diferentes cuando se utiliza el método de rendimiento (El rendimiento es la tasa esperada de rendimiento de la inversión), que se explican a continuación:

i. Rendimiento de ganancia

Las acciones se valoran sobre la base de los ingresos esperados y la tasa normal de rendimiento. Bajo este método, el valor por acción se calcula utilizando la siguiente fórmula:

ii. Rendimiento de dividendos

Con arreglo a este método, las acciones se valoran sobre la base del dividendo esperado y la tasa de rendimiento normal. El valor por acción se calcula aplicando la siguiente fórmula:

Tasa de dividendo esperada = (beneficio disponible para dividendo / capital social desembolsado) X 100

Invierta en Fondos Mutuos DirectosAhorre impuestos hasta Rs 46,800, 0% de comisión

Invierta en Fondos Mutuos DirectosAhorre impuestos hasta Rs 46,800, 0% de comisión